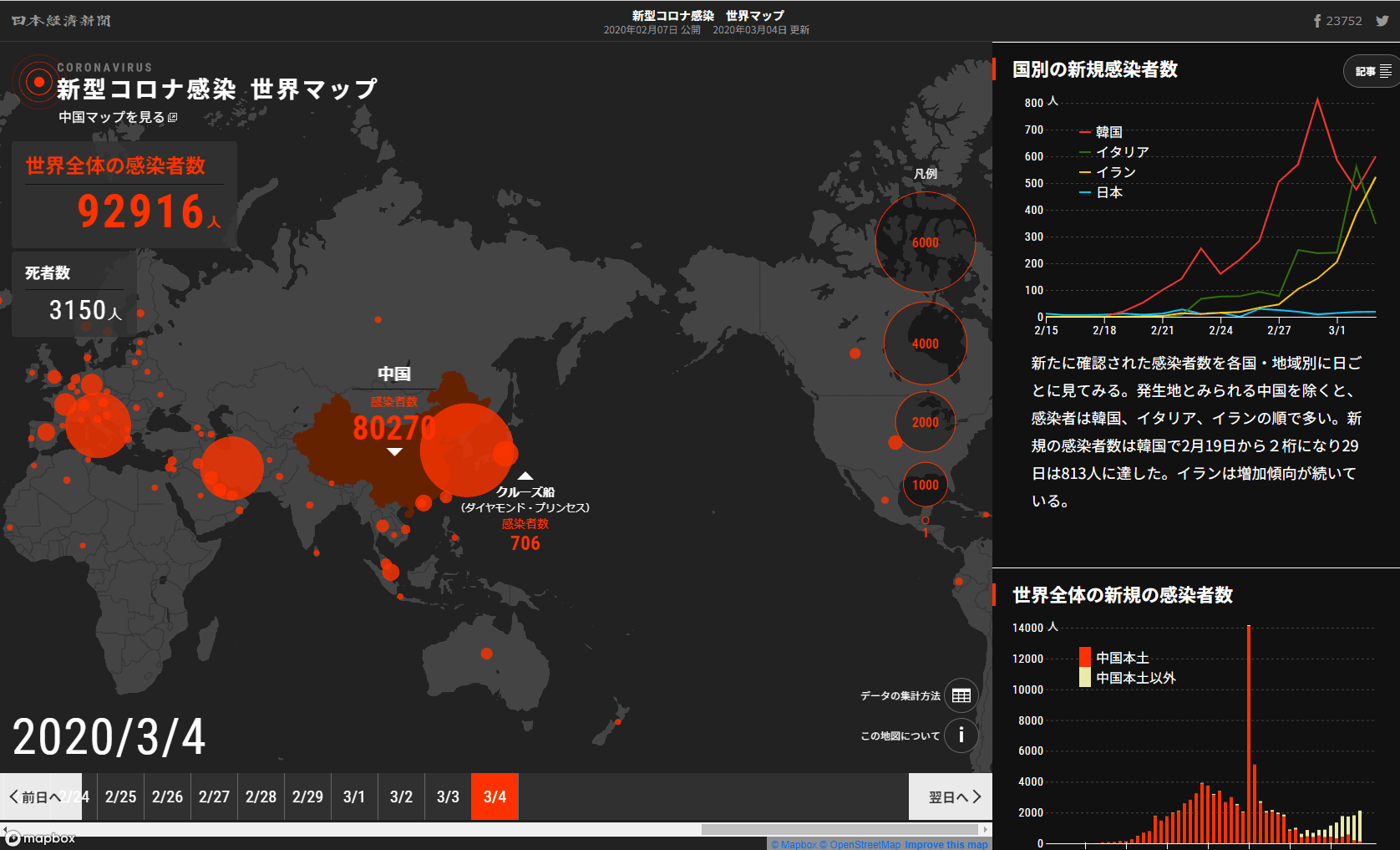

新型コロナウィルスの影響が日に日に拡大している状況です。当然、これだけインバウンドが激減し、日本人の外出も減ってしまえば、日本経済に与える影響も大きいと同時に、中小企業の経営悪化も急速に進んでしまいます。今回は、新型コロナウィルスの影響による資金繰り悪化で取るべき資金調達方法について解説します。

第1の選択肢は「政府系金融機関」の融資サービス

日本政府は

政府、中小の資金繰り配慮要請 コロナウイルス拡大で

新型コロナウイルスの拡大が懸念されるなかで、政府は7日、観光業などを営む中小企業の資金繰りに支障が出ないよう万全の対応を政府系金融機関に要請した。長期固定の低金利で融資するセーフティーネット融資の活用などを促す。

観光業などへの打撃が懸念されている(1月27日、北京首都国際空港)=共同

麻生太郎財務相が7日の閣議後記者会見で表明した。財務省は日本政策金融公庫や日本政策投資銀行など主な政府系金融機関に求める。訪日客の急減といった経営環境の激変で業況が一時的に苦しくなっている中小企業に、運転資金を低利で融資し、資金繰りを支援する制度などの活用を求める。企業は金利条件の変更を求めやすくなる。金融庁は民間の金融機関に適切な融資を改めて要請する。

政府系金融機関とは

- 日本政策金融公庫

- 信用保証協会

のことを指します。

日本政策金融公庫の新型コロナウィルス対策の中小企業融資サービス

日本政策金融公庫では、いくつかの融資サービスを「新型コロナウィルス対策」として提供しています。

経営環境変化対応資金

- 利用条件:社会的、経済的環境の変化等外的要因により、一時的に売上の減少等業況悪化をきたしているが、中長期的にはその業況が回復し発展することが見込まれる方

- 融資額:国民生活事業4,800万円、中小企業事業7億2千万円

- 金利:2.16~2.35%(2020年3月時点)

海外展開・事業再編資金

- 利用条件:経済の構造的変化等に適応するために海外展開することが経営上必要な方

- 融資額:国民生活事業7,200万円、中小企業事業14億4千万円

- 金利:2.16~2.35%(2020年3月時点)

新型コロナウイルス感染症にかかる衛生環境激変特別貸付(国民生活事業)

- 利用条件:新型コロナウイルス感染症の発生により、一時的な業況悪化から資金繰りに支障を来している方

- 融資額:別枠1,000万円(旅館業を営む方は、別枠3,000万円)

- 金利:2.16~2.35%(2020年3月時点)

信用保証協会の新型コロナウィルス対策の保証サービス

信用保証協会は、銀行などの金融機関の融資に対する保証ですので、直接信用保証協会が融資するものではありませんが、融資枠の拡大や融資条件の緩和を行うことで、金融機関が融資をしやすい環境を整えてくれます。

セーフティネット保証4号

- 利用条件:事業歴1年以上、災害の発生に起因して、当該災害の影響を受けた後、原則として最近1か月の売上高等が前年同月に比して20%以上減少しており、かつ、その後2か月を含む3か月間の売上高等が前年同期に比して20%以上減少することが見込まれること

- 保証割合:100%

- 保証限度額:一般保証と別枠で28,000万円

セーフティネット保証5号

- 利用条件:①指定業種に属する事業を行っており、最近3か月間の売上高等が前年同期比で5%以上減少。

(時限的な運用緩和として、2月以降直近3ヶ月の売上高が算出可能となるまでは、直近の売上高等の減少と売上高見込みを含む3ヶ月間の売上高等の減少でも可。)②指定業種に属する事業を行っており、製品等原価のうち20%以上を占める原油等の仕入価格が20%以上上昇

しているにもかかわらず、製品等価格に転嫁できていていない中小企業者。

- 保証割合:80%

- 保証限度額:一般保証と別枠で28,000万円

指定業種

保証割合が高いセーフティーネット保証4号の方が、金融機関にリスクがないので、借りられる可能性が高くなります。

当然、株主である政府から

と通達されているのですから、日本政策金融公庫と信用保証協会の保証付き融資は、審査が甘く、資金調達をしやすいのです。

金利も

信用保証協会(東京都制度融資/セーフティネット保証):2.0%以内

低金利ですから、高金利のビジネスローンやファクタリングなどを検討する前に「新型コロナウィルスの影響」であるならば

- 日本政策金融公庫

- 信用保証協会

の相談窓口に連絡して、適切な融資を受けることが一番おすすめです。

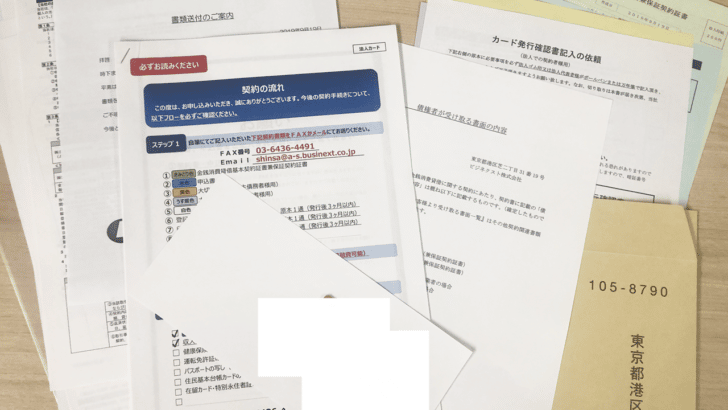

新型コロナウィルスの相談窓口

日本政策金融公庫

- 平日:9時~17時

- 全国の全支店

信用保証協会

- 各地方経済産業局

そのほか、独立行政法人なども医療法人、福祉法人向けの貸付をやっています。

独立行政法人福祉医療機構/医療貸付事業(長期運転資金)、福祉貸付事業(経営資金)

第2の選択肢は「自治体」の制度融資サービス

都道府県、市区町村などの地方自治体が、独自の融資サービス「制度融資」を信用保証協会と組んで提供しています。

制度融資の特徴は

- 金融機関、自治体、信用保証協会が連携した融資制度

- 銀行単独の保証付き融資よりも、審査のハードルが低い

- 自治体が予算を出して金利補助をするため、日本政策金融公庫や信用保証協会の保証付き融資よりも低金利になる

であり、今回の新型コロナウィルスの影響は、国よりも、地方自治体の方が真剣に取り組んでいることもあり、利用しやすい制度融資が、様々な地方自治体から提供されています。

新型コロナウィルスの影響による制度融資の例

東京都/千代田区/緊急経営支援特別資金(新型コロナウイルス感染症対応)

- 利用条件:千代田区商工融資申込資格を有する中小企業者のうち、次に該当するもの。新型コロナウイルス感染症の影響により、原則として最近1か月間の売上高等が前年同月に比して3%以上減少しており、かつ、その後2か月間を含む3か月間の売上高等が前年同期に比して3%以上減少することが見込まれるもの。

- 融資額:500万円

- 金利:2.0%以上(利子補給率 0.7%、1.7%)

東京都/品川区/品川区中小企業事業資金融資あっ旋「経営変化対策資金」

- 利用条件:品川区内に住所、事業歴1年、東京信用保証協会の保証対象業種、税金未納なし、従業員数20名以下

- 融資額:500万円

- 金利:3年間無利子、4年目以降0.2%

東京都/港区/新型コロナウイルス感染拡大に伴う特別融資あっせん

- 融資額:500万円

- 金利:無利子

東京都/江戸川区/経営向上資金融資(ウイルス緊急対策)

- 融資額:1,000万円

- 金利:0.5%

東京都/板橋区/新型コロナウイルス感染症対策利子補給優遇加算

- 利用条件:新型コロナウイルスの影響で、売上額又は仕入額が前月より落ち込んでいる中小企業者

- 融資額:500万円

- 金利:0.6%

東京都/北区/新型コロナウイルス感染症対策緊急資金

- 利用条件:北区中小企業融資制度をご利用できる方で、新型コロナウイルス感染症の影響により、直近1か月の売上高が前年同期と比較して減少している中小企業者

- 融資額:1,000万円

- 金利:1.9%以内

都内だけで見ても、これだけの制度融資が用意されていて、今後、感染者数の増加、経済の落ち込みが顕著になれば、さらに多くの自治体が「制度融資」を新設、拡充するはずです。

自治体によっては「無利子」で借りられるところもあり、日本政策金融公庫や銀行の信用保証協会の保証付き融資よりも、低金利となっています。

また、自治体の方が危機感が強く、融資にも積極的な可能性が高いです。

第3の選択肢は「銀行」への相談

銀行自体が新型コロナウィルスで経営悪化している中小企業に積極的に融資してくれるわけではありません。

銀行などの民間の金融機関にとっては

と判断するからです。

ここは、公的な金融機関とは違って、ドライな対応となるでしょう。

ただし、メインバンクに相談することで、銀行側がリスクを取らなくて済む、前述した制度融資などを検討してくれる可能性があります。

自分では調べきれない情報を銀行の融資担当者は持っていて、銀行にリスクがない形であれば、積極的にサポートしてくれるので、相談はしておくべきと考えます。

第4の選択肢は「助成金・補助金」の検討

「助成金・補助金」というのは、厚生労働省や経済産業省などの省庁が、政策を推し進めるために助成する「返済不要」の資金です。

メリットは「返済不要」という点ですが

デメリットは

- 手続きが手間

- 資金がもらえるまでに時間がかかる

というものですので、緊急時の資金繰り改善には向かないものの、返済するものではないというメリットがあります。

新型コロナウィルスの影響による「助成金・補助金」

厚生労働省「助成金」

新型コロナウイルス感染症に係る小学校等の臨時休業等に伴う保護者の休暇取得支援

利用条件

①又は②の子の世話を行うことが必要となった労働者に対し、労働基準法上の年次有給休暇とは別途、有給(賃金全額支給(※))の休暇を取得させた事業主。※年次有給休暇の場合と同様

①新型コロナウイルス感染拡大防止策として、臨時休業した小学校等(※)に通う子

※小学校等:小学校、義務教育学校(小学校課程のみ)、特別支援学校(高校まで)、放課後児童クラブ、幼稚園、保育所、認定こども園等風邪症状など新型コロナウイルスに感染したおそれのある、小学校等に通う子

支給額

休暇中に支払った賃金相当額 × 10/10

※支給額は8,330円を日額上限とする。

※大企業、中小企業ともに同様。

適用日

令和2年2月27日~3月31日の間に取得した休暇

新型コロナウイルス感染症に係る時間外労働等改善助成金(テレワークコース、職場意識改善コース)

テレワークの特例コース

- 利用条件:新型コロナウイルス感染症対策としてテレワークを新規で導入する中小企業事業主

- 支給額:補助率:1/2 1企業当たりの上限額:100万円

職場意識改善の特例コース

- 利用条件:新型コロナウイルス感染症対策として休暇の取得促進に向けた環境整備に取り組む中小企業事業主

- 支給額:補助率:3/4 1企業当たりの上限額:50万円

雇用調整助成金の特例対象の拡大

- 休業等計画届の事後提出を可能

- 生産指標の確認対象期間を3カ月から1カ月に短縮

- 最近3カ月の雇用指標が対前年比で増加していても助成対象とする

- 事業所設置後1年未満の事業主についても助成対象とする

経済産業省「補助金」

生産設備導入支援事業費補助金

マスク関連原材料メーカー、マスクの成形メーカーなど「マスク生産事業者」が、国からの増産要請に応じ、マスクの更なる増産を速やかに実現するため、製造ラインの増強、新規製造ラインの設置や生産設備の導入等を行うための事業の経費の一部を補助する補助金

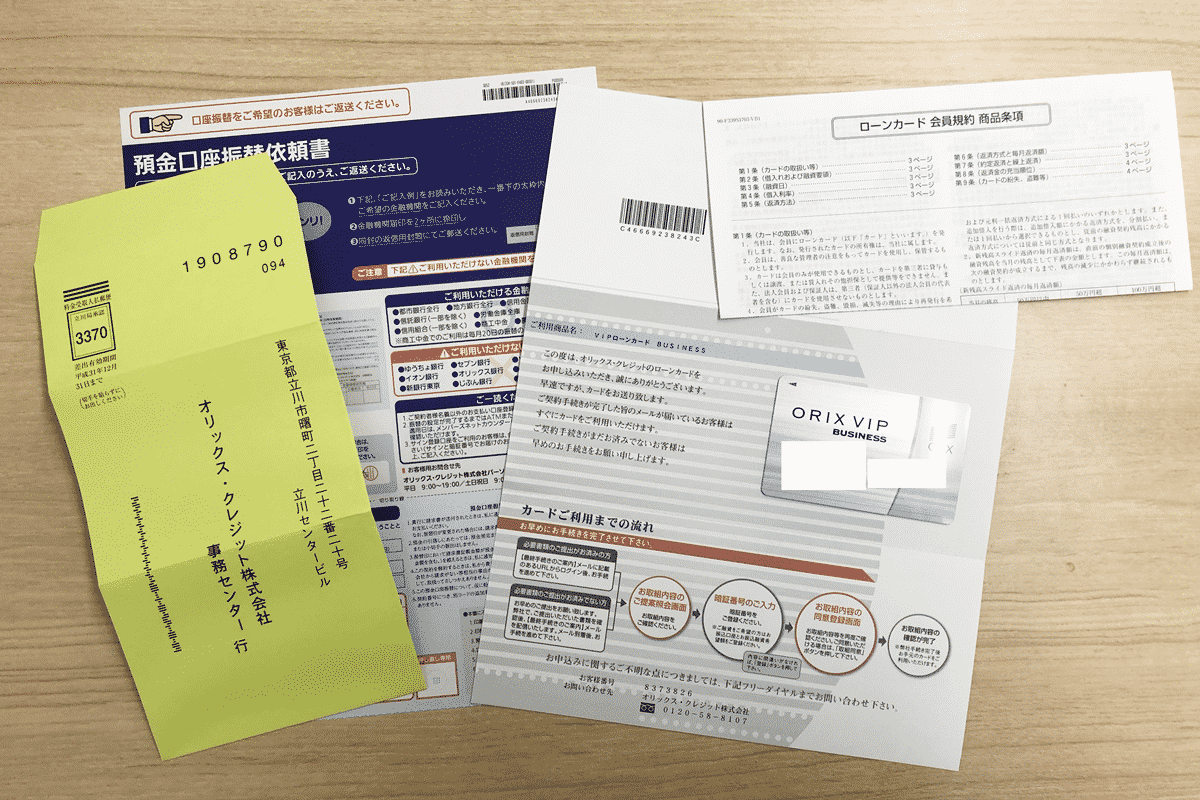

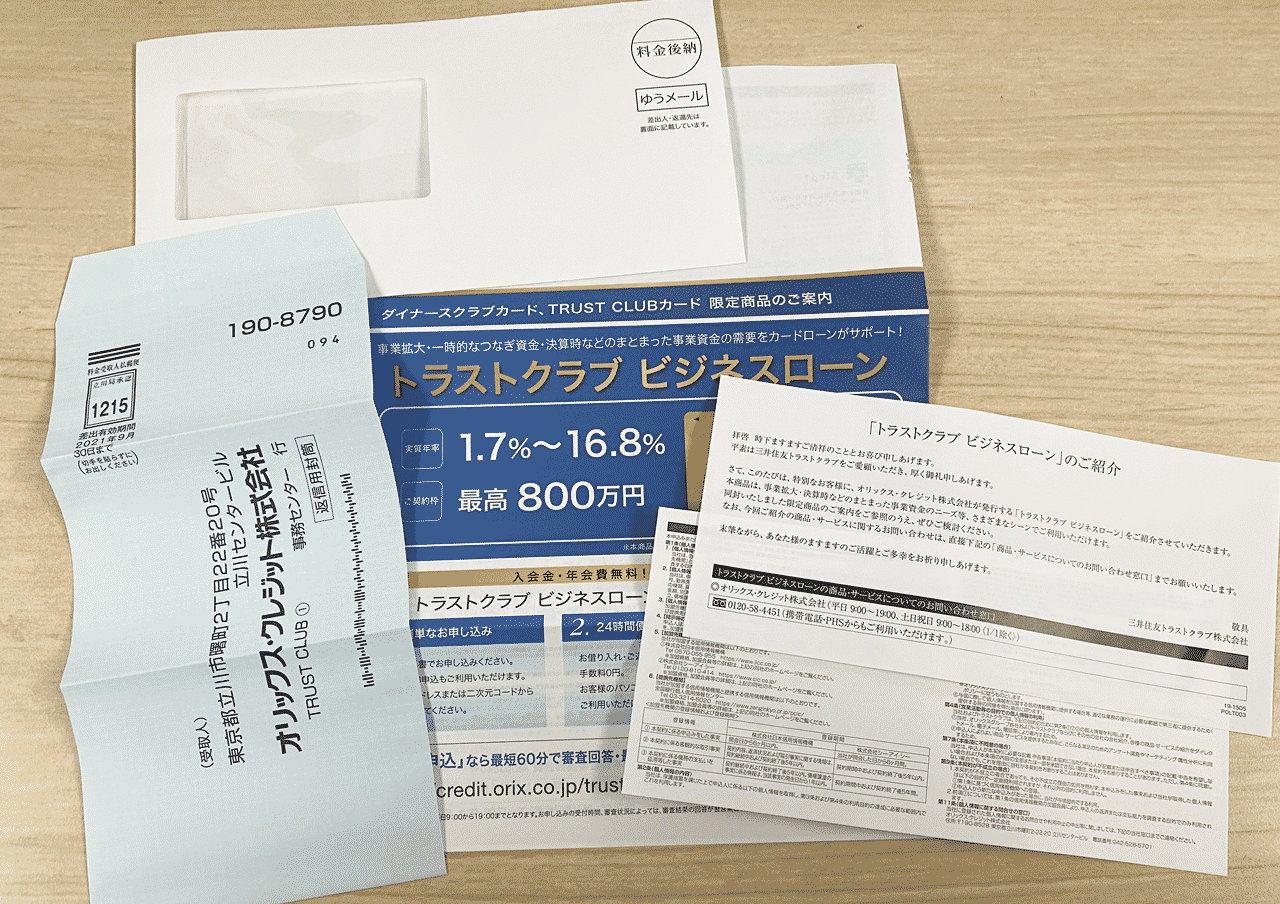

第5の選択肢は「ビジネスローン」の検討

基本的には、前述した

- 日本政策金融公庫

- 制度融資

- 銀行の信用保証協会の保証付き融資

- 補助金、助成金

で、資金繰りが改善できるのがベストです。

しかしながら、

「返済事故を起こしていて、上記の融資が利用できない」

「リスケ中で、上記の融資が利用できない」

「新型コロナウィルスの影響と証明する市区町村の認可が下りない」

など、緊急時の資金繰りが必要であれば

ビジネスローンによる借入は、あくまでも

- 上記の融資が下りるまでの短期的なつなぎ

- 経営が改善するまでの短期的な資金繰り

のために使うことを心がけましょう。

高金利のため、長期的な資金繰りには、不向きなのです。

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

「新型コロナウィルスの影響で、お客様が激減した。」

「新型コロナウィルスの影響で、営業ができなくなった。」