今回は、銀行ビジネスローンについて、銀行ビジネスローンの金利・審査・限度額・最新動向を丁寧に解説します。

銀行ビジネスローン比較

| 人気ランキング | ビジネスローン名 | タイプ | 下限金利 | 上限金利 | 最大限度額 | 事務手数料 | 個人事業主の利用 | 法人経営者の利用 | 融資スピード |

|---|---|---|---|---|---|---|---|---|---|

| 3位 | GMOあおぞらネット銀行/融資枠型ビジネスローン「あんしんワイド」 | 銀行ビジネスローン | 0.900% | 14.000% | 1,000万円 | 0円 | - | ○法人口座(円普通預金口座)を保有 | 最短2営業日 |

| 4位 | 福岡銀行あなたの新・ビジネスローン「フィンディ」 | 銀行ビジネスローン | 2.00% | 14.00% | 1,000万円 | 0円 | ○ | ○ | 最短3営業日(1分で事前審査※福岡銀行の口座をお持ちの方のみ、最短即日審査) |

| 6位 | PayPay銀行「ビジネスローン(法人・個人事業主向け)」 | 銀行ビジネスローン | 4.80% | 13.80% | 500万円 | 0円 | ○ ※PayPay銀行口座開設が必要 | ○ ※PayPay銀行口座開設が必要 | 法人口座がある方:最短翌営業日 法人口座がない方:最短5営業日 |

| 15位 | 三井住友銀行「ビジネスセレクトローン」 | 銀行ビジネスローン | 2.125% | - | 10,000万円 | 33,000円~99,000円 | - | ○ ※業歴2年以上、債務超過・税金未納不可 | 2週間~6週間 |

| 16位 | 楽天銀行「ビジネスローン」 | 銀行ビジネスローン | - | - | 10,000万円 | 印紙代等諸費用 | ○ ※業歴3年以上、債務超過・税金未納不可 | ○ ※業歴3年以上、債務超過・税金未納不可 | 2週間~6週間 |

銀行ビジネスローンとは?

銀行ビジネスローンとは

を言います。

そもそも、ビジネスローンは、銀行が作ったもの?

今でこそ、ビジネスローンの主役は、ノンバンク(消費者金融、事業者金融)であり、多くの銀行がビジネスローンを提供していないのですが、元々ビジネスローンというのは、銀行が提供していたローン商品です。

以前は今と同様に、銀行は「融資」という形で企業の資金調達を手助けしていたのですが、課題として

融資担当者は、リスクが少なく、手間も少ない大口の融資がメインになる

銀行も、金利2.0%~3.0%という低金利で貸し倒れリスクの大きい中小企業、零細企業へは融資したくない

ため、「中小企業への融資」がおざなりにされていたのです。

この課題を解決する手段として

- スコアリングシステムによる自動審査

- 高い貸し倒れリスクの企業には、高金利で融資する

ことで、おざなりになっていた「中小企業への融資」ができるのではないか、と考えだされたのが「銀行ビジネスローン」です。

今まで

- 1億円の融資 × 5社 = 5億

※5社の大口に融資した方が手間が少なく売上も大きい

ビジネスローン

- 1,000万円の融資 × 50社 = 5億

※自動審査なので融資審査のコストが抑えられる

貸し倒れ率と金利の関係

貸し倒れ率5.0%の企業100社に金利5.0%で5,000万円融資をする場合

- 貸し倒れ損失 = 100社 × 貸し倒れ率:5.0% × 5,000万円 = 2億5,000万円

- 利息収益 = 100社 × 利息:年率5.0% × 5,000万円 = 2億5,000万円

ということがわかります。

ほぼ自動審査ですので、融資担当者の負担はほとんどなく、貸し倒れリスク以上の金利設定にすればリスクも抑えられて、融資企業数を積み上げられるため、ビジネスローンは、銀行内外から大きな注目を集めていたのです。

実際に、銀行が中小企業にビジネスローンを積極的に販売していた時期があったのです。

しかし、銀行の思惑は崩れてしまいます。

これを受けて、銀行はビジネスローンの提供を停止する、名称だけ「ビジネスローン」と付けているが、中身は信用保証協会の保証付き融資という状態になってしまったのです。

ここで台頭してきたのがノンバンク(消費者金融、事業者金融)であり、ビジネスローンは、ノンバンクが10%を超える高金利で融資するローン商品と形を変えてきたのです。

- 銀行 → 大手企業へプロパー融資

- 銀行 → 中小企業へ信用保証協会の保証付き融資(貸し倒れリスクが少ない)

- ノンバンク → 中小企業へビジネスローン

という住み分けになってしまったのです。

再び、銀行がビジネスローンの提供をしはじめている!?

ここ最近、ネット銀行を中心に銀行が再びビジネスローンに注目し、ビジネスローン商品を提供しはじめています。

- PayPay銀行「ビジネスローン(法人・個人事業主向け)」

- 東京スター銀行「スタービジネスカードローン」

- みずほ銀行「みずほスマートビジネスローン」

- 楽天銀行ビジネスローン

- 三井住友銀行「ビジネスセレクトローン」

- 住信SBIネット銀行「事業性融資 (dayta)」

など、ネット銀行を中心に、「企業への融資」もオンライン化を避けられない流れになっているからです。

- 融資のオンライン化に抵抗のないネット銀行

- 収益性が悪化し、中小企業への融資にも網を広げざるを得ないメガバンク(大手都市銀行)

が再び、ビジネスローンを提供しはじめています。

今後も、ネット銀行を中心にこの流れが加速していくのではないでしょうか。銀行の収益性は年々悪化してきており、融資先を選定できるほど、余裕がないため、少しでも可能性があるところに融資をする可能性が高いからです。

では、銀行ビジネスローンの商品性はどうなのでしょうか?

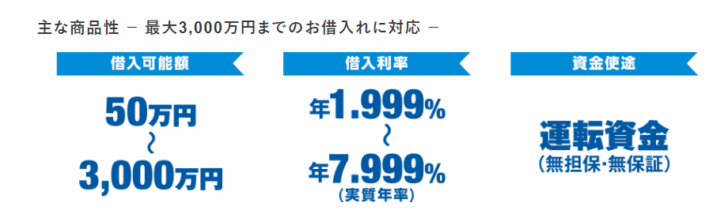

銀行ビジネスローンの商品性

銀行ビジネスローンの金利

ノンバンクのビジネスローンよりは、やや低金利ではあるものの、銀行融資の金利と比較すると大幅に高金利に設定されています。

下限の金利は、低金利に見えますが、大抵の場合は、上限金利に近い金利が提供されるケースが多いです。

銀行ビジネスローンの融資額

銀行の狙っている企業の規模や、考え方によって限度額は大きく変わってきます。

銀行ビジネスローンの融資までの期間

プロパー融資よりは早いものの、ノンバンクのように最短即日融資ができる銀行ビジネスローンは、ほぼありません。

銀行ビジネスローンのメリット

メリットその1.金利はノンバンクのビジネスローンよりは低金利

銀行ビジネスローンの金利も、銀行によって設定は様々ですが・・・

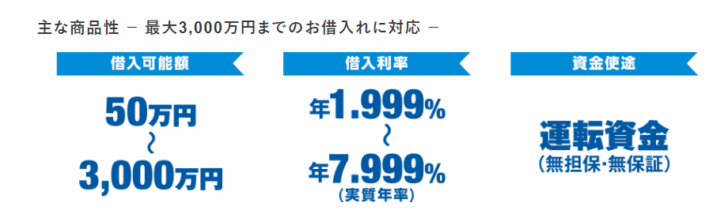

住信SBIネット銀行「事業性融資 (dayta)」

金利 年率1.999%~7.999%

PayPay銀行「ビジネスローン(法人・個人事業主向け)」

金利 年率4.8%~13.8%

メリットその2.ノンバンクのビジネスローンよりは限度額が大きい

ノンバンクのビジネスローンの場合は

限度額500万円

が相場であり、実際に借入している方の平均は、100万円前後ではないでしょうか。

銀行ビジネスローンの場合は

住信SBIネット銀行「事業性融資 (dayta)」

限度額 最大3,000万円

みずほ銀行「みずほスマートビジネスローン」

限度額 最大1,000万円

メリットその3.今後の銀行融資への影響

基本的に

銀行融資の審査では、「ノンバンクからの借入」があると、かなりネガティブな判断になります。

理由としては、年率10.0%~15.0%と高い金利で借りている場合、それ以上の利益率のビジネスモデルでないと、遅かれ早かれ経営が行き詰ってしまうからです。

銀行の融資担当者の中では「ノンバンクからの借入 = 貸し倒れリスクが高い = 融資できない」という認識があり、銀行からの融資が引き出しにくいのが現状です。

銀行ビジネスローンのデメリット

デメリットその1.審査が厳しい

銀行ビジネスローンの審査は、プロパー融資と比較すれば審査が甘いものの、ノンバンクのビジネスローン審査と比較すれば、審査は厳しいものとなります。

銀行ビジネスローンのスコアリングシステムというのは、過去の融資実績をもとにビックデータを解析して判断されるものです。

基本的に資金繰りに困った企業が頼る順番は

- 大手都市銀行

- 地方銀行

- 信用金庫・信用組合

- ノンバンク

という順番ですから、元々大手都市銀行やネット銀行がもとにしている解析データというのは、審査上の優等生の集まりなのです。

逆に言えば、ノンバンクは、銀行・信用金庫・信用組合に融資の審査が通らなかった方が集まっている中でのデータですので、審査上の劣等生の集まりなのです。

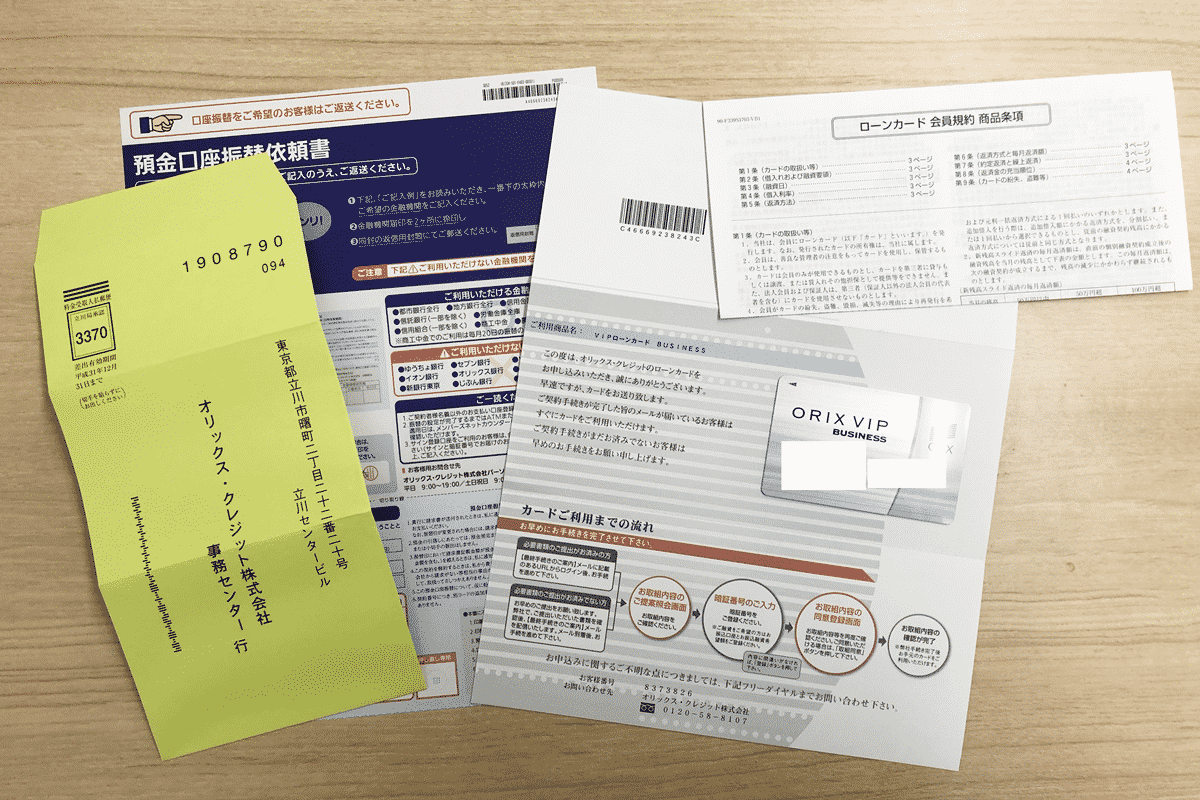

デメリットその2.即日融資ができない

銀行ビジネスローンの審査は、ノンバンクよりも慎重に行います。

そのため、審査期間は1週間~2週間となっており、プロパー融資よりは短い期間で借りられるものの、ノンバンクのビジネスローンのように即日融資が受けられるものではないのです。

「申込から、2週間は借りられない。」

ということを理解して利用する必要があります。

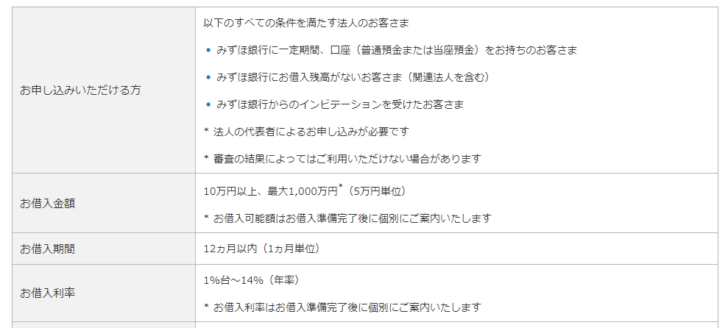

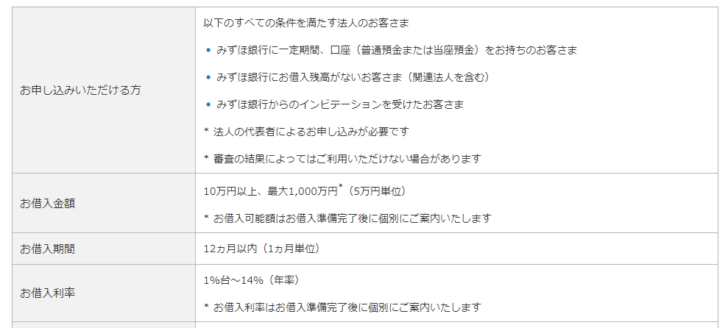

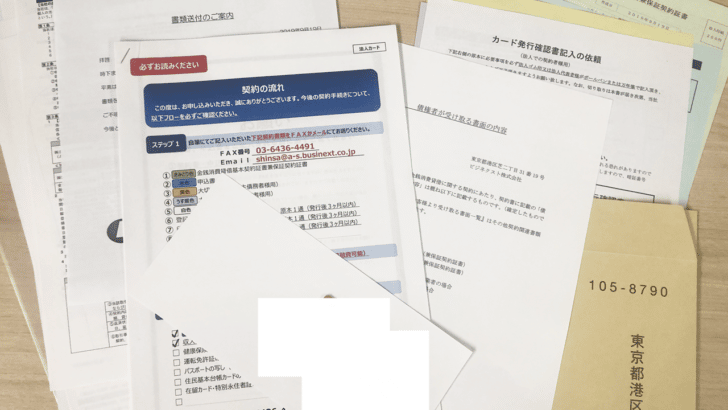

デメリットその3.借入対象に条件が多い

銀行ビジネスローンは、条件付きで一定の層に対してのみ融資をしているケースが少なくありません。

みずほスマートビジネスローン

以下のすべての条件を満たす法人のお客さま

みずほ銀行に一定期間、口座(普通預金または当座預金)をお持ちのお客さま

みずほ銀行にお借入残高がないお客さま(関連法人を含む)

みずほ銀行からのインビテーションを受けたお客さま

*法人の代表者によるお申し込みが必要です

*審査の結果によってはご利用いただけない場合があります

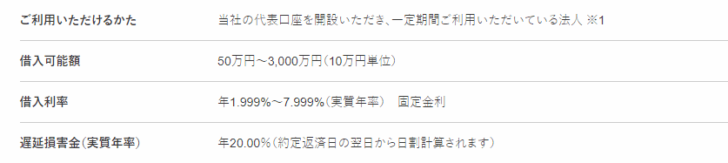

住信SBIネット銀行「事業性融資 (dayta)」

当社の代表口座を開設いただき、一定期間ご利用いただいている法人 ※1

※1 当社所定の条件を満たしたお客さまに、借入条件(借入可能額および借入利率)を毎月お知らせしております

このように「一定期間その銀行を使っている方」「その銀行がメインバンクである方」を対象に提供しているビジネスローンが少なくないのです。

銀行ビジネスローンを利用しようとしても、半年以上、1年以上、その銀行をアクティブに使っていないと、利用の対象にもならないのです。

制限なしの銀行ビジネスローンは少ないため、利用したいときに利用できない点が大きなデメリットと言えます。

銀行ビジネスローンのよくある質問

ビジネスローンを検討している人は、銀行ビジネスローンを選ぶべきなの?ノンバンクのビジネスローンが良いの?

基本的に

銀行ビジネスローンでも、ノンバンクのビジネスローンでも

- 無担保

- 第三者保証人不要

というローン商品がビジネスローンですので、

- 高金利

- 限度額は少ない

という商品性に違いはありません。低金利に設定できるローン商品ではないのです。

だとすれば

- 最短即日の借り入れができる

- 審査が甘い

ノンバンクのビジネスローンを利用し、早期に返済することで、通常の銀行融資、信用保証協会の保証付き融資に切り替えるのがスマートなビジネスローンの活用法だと思います。

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

「銀行ビジネスローンの方が低金利ですか?」

「銀行ビジネスローンの審査は厳しいのでしょうか?」