ビジネスローンを借りる場合に、気になるのは「金利」であることは間違えありません。「少しでも低金利で借りて、返済負担を軽減したい」と経営者が考えるのは当然なのです。今回は、ビジネスローンを低金利でランキング化しました。

低金利のビジネスローンを利用する前に知っておくべきこと

低金利のビジネスローンは、審査が厳しい!

「金利の低さ」と「審査の厳しさ」は、相関関係にあります。

金利が低ければ低いほど、審査は厳しい

のです。

なぜならば

- 金利が高ければ、金融機関の利息収入が増えるため、多少の貸し倒れは耐えられる計算になります。

- 金利が低ければ、金融機関の利息収入が減るため、多少の貸し倒れも許されない計算になります。

低金利 → 許容できる貸し倒れ率が低い → 審査が厳しい

ということになるのです。

下限金利は、ほとんど適用されない!

ほとんどのビジネスローンは

という形で幅をもって、ビジネスローン金利が表記されています。一番低い金利のことを「下限金利」、一番高い金利のことを「上限金利」と言います。

- 下限金利:一番高額な借り入れができた場合に適用される金利

- 上限金利:利息制限法に近い金利が設定されることが多い

という傾向があり

ことになります。

下限金利が適用されるのは、そのビジネスローンの最大限度額が借りられた時であり、初回の借り入れで返済実績がない状態では、ほとんど借りることのできない金額のものなのです。

下限金利が適用される可能性はほぼないのですから

借入金額の適用金利で比較する必要がある!

ビジネスローンの中には

があります。

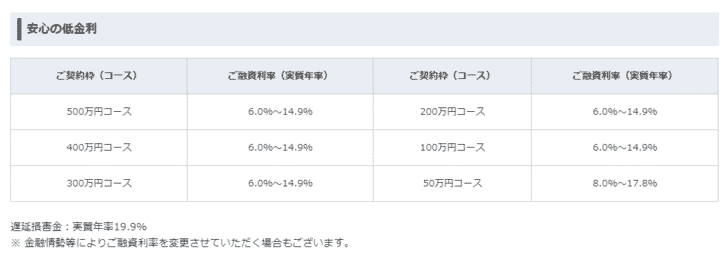

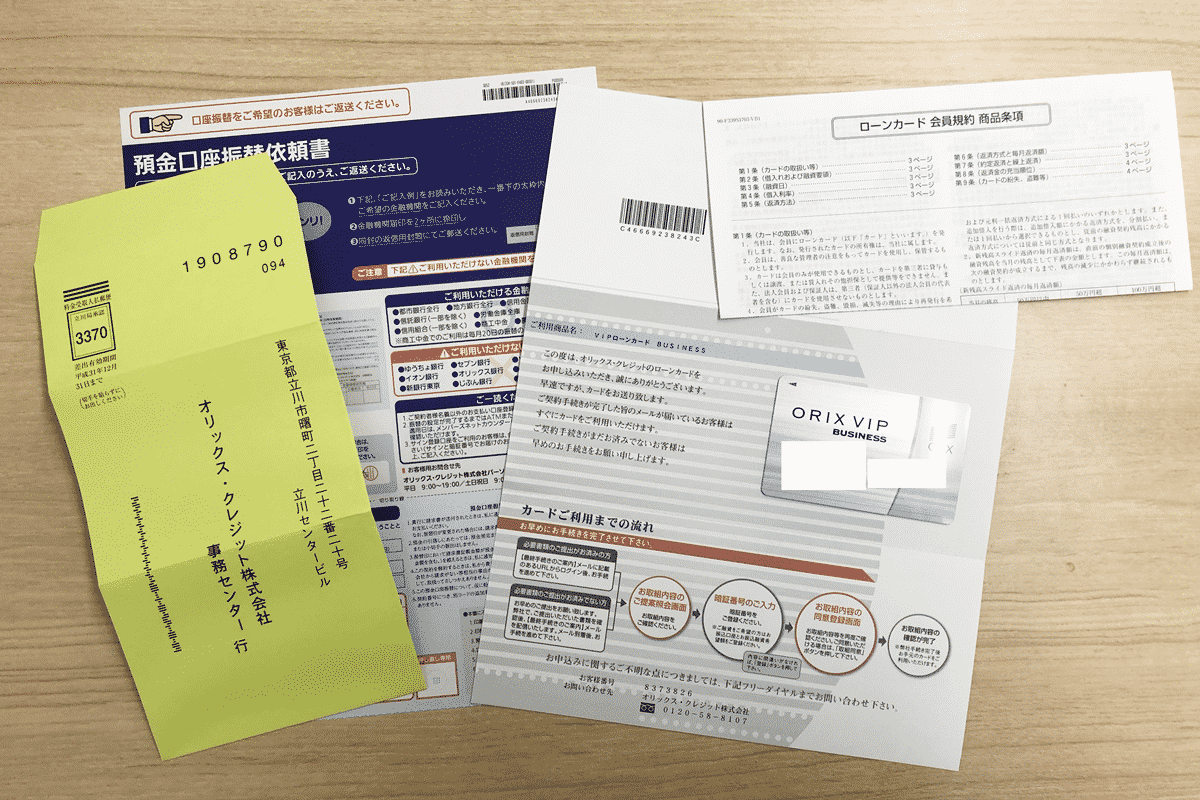

例:オリックスVIPローンカード BUSINESS

| ご契約枠(コース) | ご融資利率(実質年率) |

|---|---|

| 500万円コース | 6.0%~14.9% |

| 400万円コース | 6.0%~14.9% |

| 300万円コース | 6.0%~14.9% |

| 200万円コース | 6.0%~14.9% |

| 100万円コース | 6.0%~14.9% |

| 50万円コース | 8.0%~17.8% |

低金利のビジネスローンは、そもそも存在しない!?

ビジネスローンという商品は、銀行が中小企業・零細企業向けに開発したローン商品です。通常の銀行融資だと、審査に落ちてしまう中小企業・零細企業に対して、高金利のローン商品にすることで、審査を甘くして、融資できるようにするために作られたものなのです。

そのため、低金利のビジネスローンというもの自体が、ビジネスローンの開発目的と相反するものなのです。

ビジネスローン低金利ランキング

1位.PayPay銀行「ビジネスローン(Yahoo!ショッピング、ヤフオク!出店者向け)」

| 低金利チェック項目 | 内容 |

|---|---|

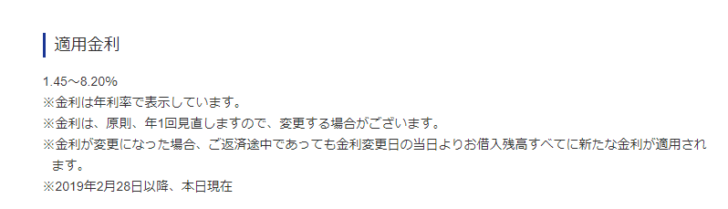

| 下限金利 | 1.45% |

| 上限金利 | 8.20% |

| 金利優遇 | ストアIDすべての売上代金をPayPay銀行口座で受取で金利1.0%優遇 |

| 利用条件 | Yahoo!ショッピングまたはヤフオク!に出店している法人・個人事業者 |

| 金融機関名 | 株式会社PayPay銀行 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | 銀行ビジネスローン |

| 下限金利 | 1.45% |

| 上限金利 | 8.20% |

| 最大限度額 | 300万円 |

| 金利タイプ | 変動金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | - |

| 個人事業主の利用 | ○ ※Yahoo!ショッピング、ヤフオク!出店者向け |

| 法人経営者の利用 | ○ ※Yahoo!ショッピング、ヤフオク!出店者向け |

| 融資スピード | 1~2週間 |

| 最長返済期間 | 12カ月 |

2位.三菱UFJ銀行「ビジネスローン融活力」

| 低金利チェック項目 | 内容 |

|---|---|

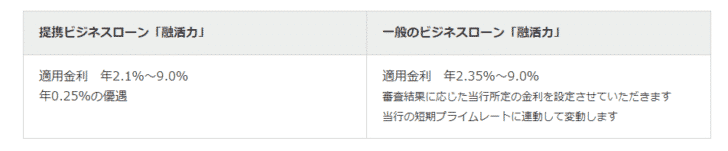

| 下限金利 | 2.35% |

| 上限金利 | 9.00% |

| 金利優遇 | 税理士会提携年0.25%の優遇 |

| 利用条件 | 業歴2年以上で、確定した決算書2期分を提出可能な法人企業 |

| 金融機関名 | 株式会社三菱UFJ銀行 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | 銀行ビジネスローン |

| 下限金利 | 2.35% |

| 上限金利 | 9.00% |

| 最大限度額 | 5,000万円 |

| 金利タイプ | 変動金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | - |

| 個人事業主の利用 | - |

| 法人経営者の利用 | ○ ※業歴2年以上 |

| 融資スピード | 2週間~6週間 |

| 最長返済期間 | 36カ月 |

3位.トライフィナンシャルサービス「ビジネスローン」

| 低金利チェック項目 | 内容 |

|---|---|

| 下限金利 | 6.80% |

| 上限金利 | 12.65% |

| 金利優遇 | – |

| 利用条件 | 業歴2年以上で、確定した決算書2期分を提出可能な法人・個人事業者 |

| 金融機関名 | アイフル株式会社 |

| 本社所在地 | 東京都 |

| プラン名 | 不動産担保ローン |

| 下限金利 | 3.00% |

| 上限金利 | 12.00% |

| 事務手数料(税込) | 無料 |

| 金利タイプ | 変動金利 |

| 融資金額最低 | 100万円 |

| 融資金額最大 | 10,000万円 |

| その他の申込み条件 | - |

| 遅延損害金 | 20.00% |

| 返済方式 | 元金一括返済方式 |

| 担保 | 土地・建物に根抵当権設定 |

4位.PayPay銀行「ビジネスローン(法人・個人事業主向け)」

| 低金利チェック項目 | 内容 |

|---|---|

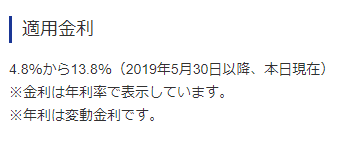

| 下限金利 | 4.80% |

| 上限金利 | 13.80% |

| 金利優遇 | – |

| 利用条件 | 業歴2年以上で、確定した決算書2期分を提出可能な法人・個人事業者(個人事業主からの業歴を通算可) |

| 金融機関名 | 株式会社PayPay銀行 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | 銀行ビジネスローン |

| 下限金利 | 4.80% |

| 上限金利 | 13.80% |

| 最大限度額 | 500万円 |

| 金利タイプ | 変動金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | - |

| 個人事業主の利用 | ○ ※PayPay銀行口座開設が必要 |

| 法人経営者の利用 | ○ ※PayPay銀行口座開設が必要 |

| 融資スピード | 法人口座がある方:最短翌営業日 法人口座がない方:最短5営業日 |

| 最長返済期間 | - |

5位.みずほ銀行「みずほスマートビジネスローン」

| 低金利チェック項目 | 内容 |

|---|---|

| 下限金利 | 1.00% |

| 上限金利 | 14.00% |

| 金利優遇 | – |

| 利用条件 | みずほ銀行に一定期間以上、口座(普通預金または当座預金)があり、 みずほ銀行に本サービス以外のお借入残高やお借入極度等の与信取引がなく、みずほ銀行からのインビテーションを受けた方 |

| 金融機関名 | 株式会社みずほ銀行 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | 銀行ビジネスローン |

| 下限金利 | 1.00% |

| 上限金利 | 14.00% |

| 最大限度額 | 1,000万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | - |

| 個人事業主の利用 | - |

| 法人経営者の利用 | ○ ※みずほ銀行口座を一定期間保有 |

| 融資スピード | 最短2営業日(初回は2~5営業日程度) |

| 最長返済期間 | 12カ月 |

低金利のビジネスローンは使い勝手が悪い!?

前述した低金利のビジネスローンを見てみると

- 銀行ビジネスローンがほとんど

- 銀行ビジネスローンなので審査が厳しい

- 利用者が制限されている

- 利用条件が厳しい

ものが多いのです。

ビジネスローンの金利負担を抑える方法

ビジネスローンの金利負担を試算してみると

- ビジネスローンA 金利:年率12.0%

- ビジネスローンB 金利:年率15.0%

で100万円の借り入れをした場合

12カ月借り入れをする

- ビジネスローンA 利息負担:12万円

- ビジネスローンB 利息負担:15万円

9カ月借り入れをする

- ビジネスローンA 利息負担:9万円

- ビジネスローンB 利息負担:11.25万円

です。

つまり、金利差があったとしても

- ビジネスローンA 金利:年率12.0% 12カ月の借入 →利息負担:12万円

- ビジネスローンB 金利:年率15.0% 9カ月の借入 →利息負担:11.25万円

と、早期返済の方が利息負担の軽減につながるのです。

「早期返済のための動き」にはどのようなものがあるの?

1.低金利の銀行融資や公的融資に申し込む

低金利だけれども、審査に時間がかかる銀行融資や公的融資からの借り入れをビジネスローンの借入と同時に進めます。銀行融資や公的融資からの借り入れの審査が通れば、ビジネスローンを返済して、借り換えることで利息負担を抑えることができます。

2.営業活動を強化する

早期返済のためには、経営状態を改善させることが急務です。経営状態の改善には、売上上昇、コスト削減の2パターンがありますが、まずは営業活動を強化することで、売上を伸ばし、利益を伸ばすことで、早期返済を実現します。

3.経費削減をする

早期返済のためには、経営状態を改善させることが急務です。経営状態の改善には、売上上昇、コスト削減の2パターンがありますが、リストラや経費削減を強化することで、コストを減らし、利益を伸ばすことで、早期返済を実現します。売上向上よりも、コスト削減の方が確実にできる対策となります。

4.家族や親せき、知人、取引先から借り入れをする

家族や親せき、知人、取引先から借り入れをして、ビジネスローンの返済資金にして、早期返済をします。家族や親せき、知人、取引先からの借入であれば、低金利で借りられる可能性があります。

5.資産や設備、事業などの売却で資金調達する

不動産や自動車、機械設備、株や事業などを売却して、まとまった資金を調達して、ビジネスローンの返済資金に充てます。

おすすめビジネスローンはこちら

まとめ

低金利のビジネスローンの特徴として

- 低金利のビジネスローンは、審査が厳しい

- 低金利のビジネスローンも、上限金利は高金利。利息制限法の金利と1.0%~2.0%しか変わらない

という状況があるため

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

「低金利で借りられるビジネスローンはどれですか?」

「低金利のビジネスローンを選ぶポイントはありますか?」