個人事業主、自営業者の方にとっても、事業のための資金調達は経営上重要な要素となります。今回は個人事業主のビジネスローン選びの注意点について解説します。

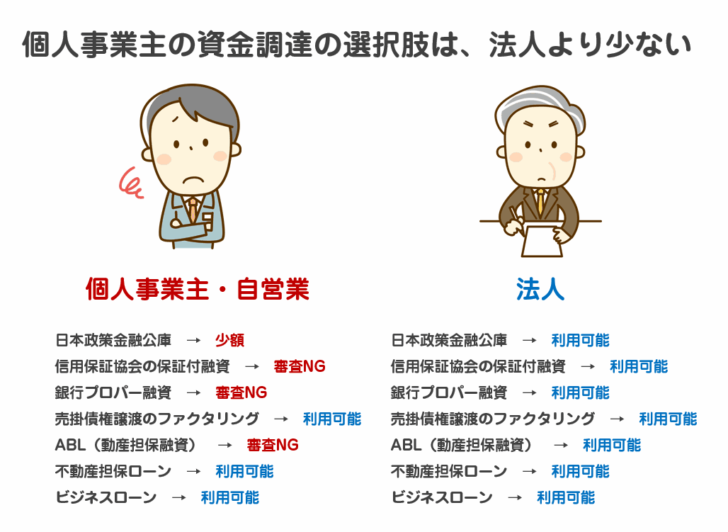

個人事業主の資金調達は選択肢が狭い!?

個人事業主は法人と違って選べる資金調達方法の選択肢が狭い現状があります。

法人であれば

など、法人の経営状況に応じて様々な選択肢があるのですが

個人事業主の場合

- 日本政策金融公庫 → 審査に通らない可能性が高い

- 信用保証協会の保証付融資 → 審査に通らない可能性が高い

- 銀行プロパー融資 → ほとんど難しい

- 売掛債権譲渡のファクタリング → 法人でないと債権譲渡登記ができない。一部のファクタリング会社を除いて利用できない

・・・

と審査落ちの可能性が非常に高くなってしまうのです。

とはいえ、

助成金・補助金なども、法人向けのものが多く、個人事業主が利用できる助成金・補助金もそれほど多くないのが現状です。

まとまった資金調達が必要な状況は個人事業主にも発生します。

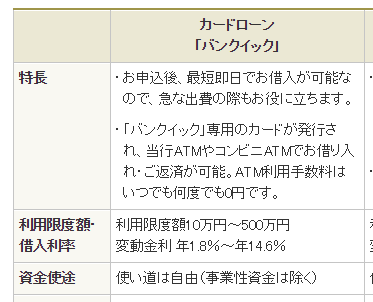

カードローンは事業性資金への利用はできない!

と考える個人事業主の方も少なくありません。実際にそうしている方もいるかと思います。

しかし、カードローンは個人事業主の事業資金への資金利用は原則NGにしています。

三菱UFJ銀行カードローン「バンクイック」

資金使途:使い道は自由(事業性資金は除く)

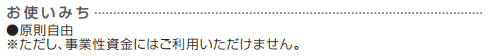

みずほ銀行カードローン

資金使途:自由(ただし事業性資金はご利用いただけません)

SBI新生銀行カードローンレイク

資金使途:原則自由※ただし、事業性資金にはご利用いただけません。

となっています。

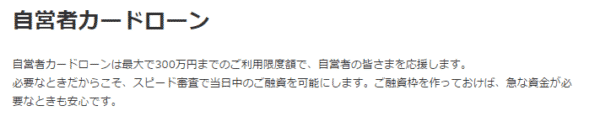

プロミス:自営者カードローン

アコム:ビジネスサポートカードローン

ビジネスローンって、個人事業主も利用できるの?

利用できます。

ただし、「個人事業主が利用できるビジネスローン」と「個人事業主が利用できないビジネスローン」があります。

一概には言えませんが傾向としては

- 銀行ビジネスローン → 個人事業主の利用:×

- 大手消費者金融ビジネスローン → 個人事業主の利用:○

- 中小消費者金融ビジネスローン → 個人事業主の利用:○

となっています。

プロミスやアコムなどの大手消費者金融は、個人向けのカードローンの延長線上のサービスとしてビジネスローンを提供しているところが多いため、

- 法人利用:不可

- 個人事業主利用:可

というビジネスローンを提供しているところが多いようです。

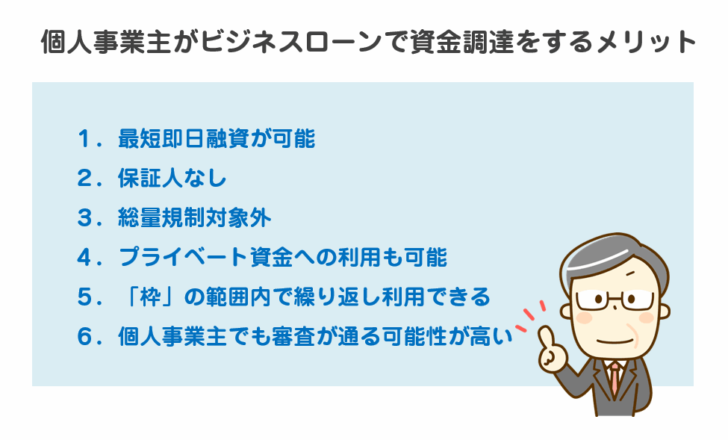

個人事業主がビジネスローンで資金調達をするメリット

最短即日融資が可能

最短即日融資が可能です。急な資金需要にも対応できるメリットがあります。

保証人なし

保証人が必要ありません。法人の場合は代表者としての連帯保証が必要になりますが、個人の場合は保証人不要で利用することができます。

個人事業主が保証人をつけるとなると家族や親族になることが多く、迷惑をかけることを敬遠する方も多いので「保証人不要」というのも大きなメリットと言えます。

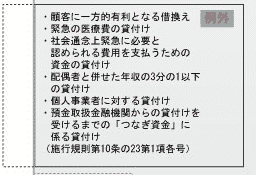

総量規制対象外

総量規制とは

を言います。

年収が300万円の場合、ノンバンクからは最大でも100万円までしか借りることができないのです。

しかし、総量規制には「例外」が設定されています。

・個人事業主に対する貸付

は例外に該当するため、収入が少ない個人事業主でも、収入の3分の1以上の資金調達が可能になります。事業開始直後は収入が少ないことも多い為、総量規制対象外のビジネスローンを利用するというのは重要なポイントになるのです。(ただし、金融機関としては、総量規制の例外であっても、総量規制と同様の審査基準を適用する会社もあります。)

オリックスVIPローンカード BUSINESSのよくある質問にも

総量規制の対象になりますか?

A 以下の要件を全て満たす場合、総量規制の対象外(例外貸付)となります。

(1) お申し込みいただいたお客様(個人)の直近の確定申告書のご提出。

(2) お申し込みいただいたお客様(個人)の事業計画、収支計画および資金計画のご提出。

(3) お客様(個人)の事業計画、収支計画および資金計画に照らし、お客様(個人)の返済能力を超えない範囲でのお借入れ。

とあります。

プライベート資金への利用も可能

カードローンの場合

- プライベート資金への利用:○

- 事業性資金への利用:×

ビジネスローンの場合

- プライベート資金への利用:○

- 事業性資金への利用:○

となります。

プロミス自営者カードローンには下記のように記載されています。

事業資金に限らず、プライベートな資金にもご利用可能です。

個人事業主の資金繰りは、個人としての生活費も、事業主としての事業性資金も、同じお財布で考えることが多い為、プライベート資金への利用も可能な点もメリットと言えます。

「枠」の範囲内で繰り返し利用できる

これはすべてのビジネスローンに該当するものではありませんが、プロミス、アコム、オリックスクレジットのような大手消費者金融ビジネスローンの場合は、ローンカード型のビジネスローンになります。

今資金が必要でなくても、枠があればいつでも数分で資金調達ができるメリットがあります。

個人事業主でも審査が通る可能性が高い

個人事業主の場合は

- 公的融資(日本政策金融公庫など)

- 銀行融資(保障付融資、プロパー融資など)

の審査は、法人と比較すると厳しくなってしまいます。

しかし、ビジネスローンの場合は個人事業主であっても

- 公的融資や銀行融資よりも審査が通りやすい

メリットがあるのです。

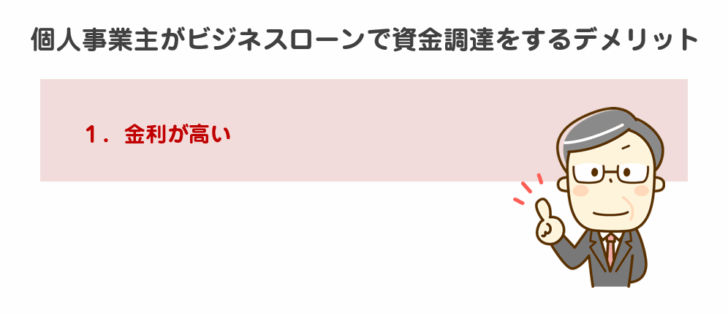

個人事業主がビジネスローンで資金調達をするデメリット

金利が高い

これは個人事業主に限った話ではありませんが

ビジネスローンは

- 即日融資

- 審査が甘い

という特徴がある反面

- 金利が高い

資金調達方法です。

個人事業主のビジネスローン選びのポイント

個人事業主向けのビジネスローンがおすすめ!

ビジネスローンには

- 「個人事業主」も「法人」も融資可能

- 「個人事業主」のみ融資可能

- 「法人」のみ融資可能

という3パターンのビジネスローンがあります。

個人事業主が利用できるのは

- 「個人事業主」も「法人」も融資可能

- 「個人事業主」のみ融資可能

の2種類ということになりますが

なぜなら、

「個人事業主」も「法人」も融資可能なビジネスローンの場合

- 法人と信用力で比較されてしまうため、審査では不利になりやすい

- 法人がメインターゲットになっている可能性が高く、個人事業主は優先度が下がる

可能性があるからです。

「個人事業主」のみ融資可能のビジネスローンであれば

のです。

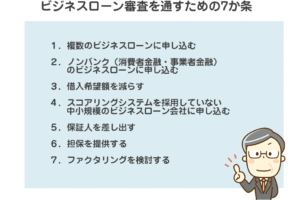

大手消費者金融のビジネスローン審査が通らない場合は中小消費者金融のビジネスローンも検討する

大手消費者金融のビジネスローン審査が通らない場合は、中小消費者金融のビジネスローンも検討しましょう。

中小消費者金融のビジネスローンの場合は、「個人事業主」も「法人」も融資可能というところが多いので、個人事業主は審査が若干厳しくなってしまいますが、大手消費者金融のビジネスローン審査とは審査基準が異なるので審査に通る可能性も残されているからです。

大手消費者金融のビジネスローン審査では、スコアリングシステムという決算情報を入力すると自動的に審査結果が出てくる仕組みが採用され、青色申告決算書、収支内訳書の数字が審査のウェイトのほとんどを占めます。

中小消費者金融は、スコアリングシステムなどの大規模な仕組みを持っていないため、専任の審査担当者が独自の基準で審査を行う形になります。

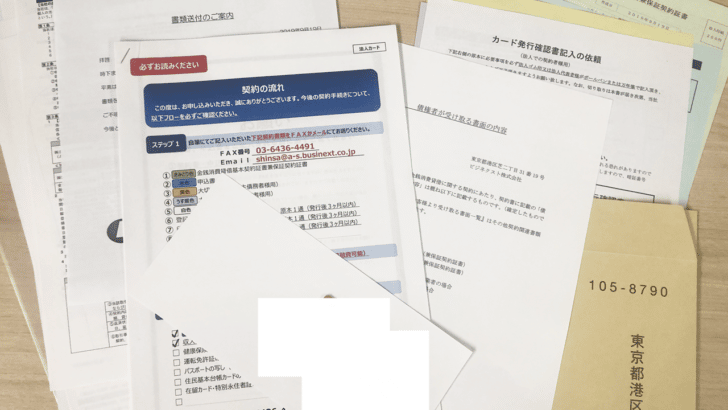

申込書類の準備が重要

法人の場合は

- 「決算書」

- 「登記事項証明書」

という公的な書類が存在します。

そのため、必要書類を用意するのは比較的簡単です。決まったフォーマットがあり、義務としてすべての法人が作成しているものだからです。

一方、個人事業主の場合は

- 事業開始の届け出はしても、しなくても良い

- 青色申告はしても、しなくても良い

のですから、これといった同じフォーマットの書類があるわけではないのです。

だからこそ、ビジネスローン会社はビジネスローンの審査時に提出書類を重視するのです。

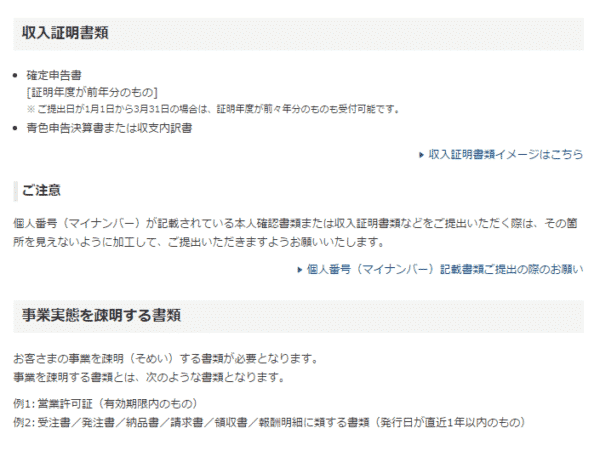

プロミス:自営者カードローンの提出書類

収入証明書類

確定申告書(証明年度が前年分のもの)

青色申告決算書

収支内訳書

事業実態の証明書類

営業許可証(有効期限内のもの)

受注書/発注書/納品書/請求書/領収書/報酬明細に類する書類(発行日が直近1年以内のもの)

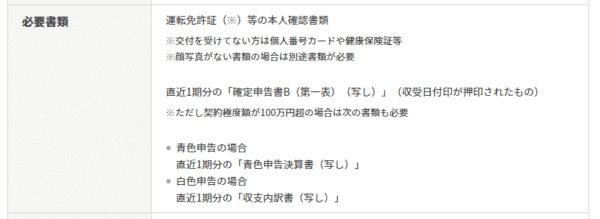

アコム:ビジネスサポートカードローンの提出書類

直近1期分の「確定申告書B(第一表)(写し)」(収受日付印が押印されたもの)

※ただし契約極度額が100万円超の場合は次の書類も必要

青色申告の場合 → 直近1期分の「青色申告決算書(写し)」

白色申告の場合 → 直近1期分の「収支内訳書(写し)」

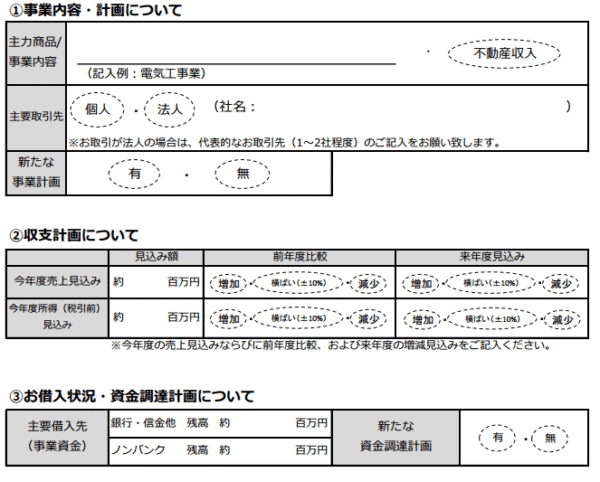

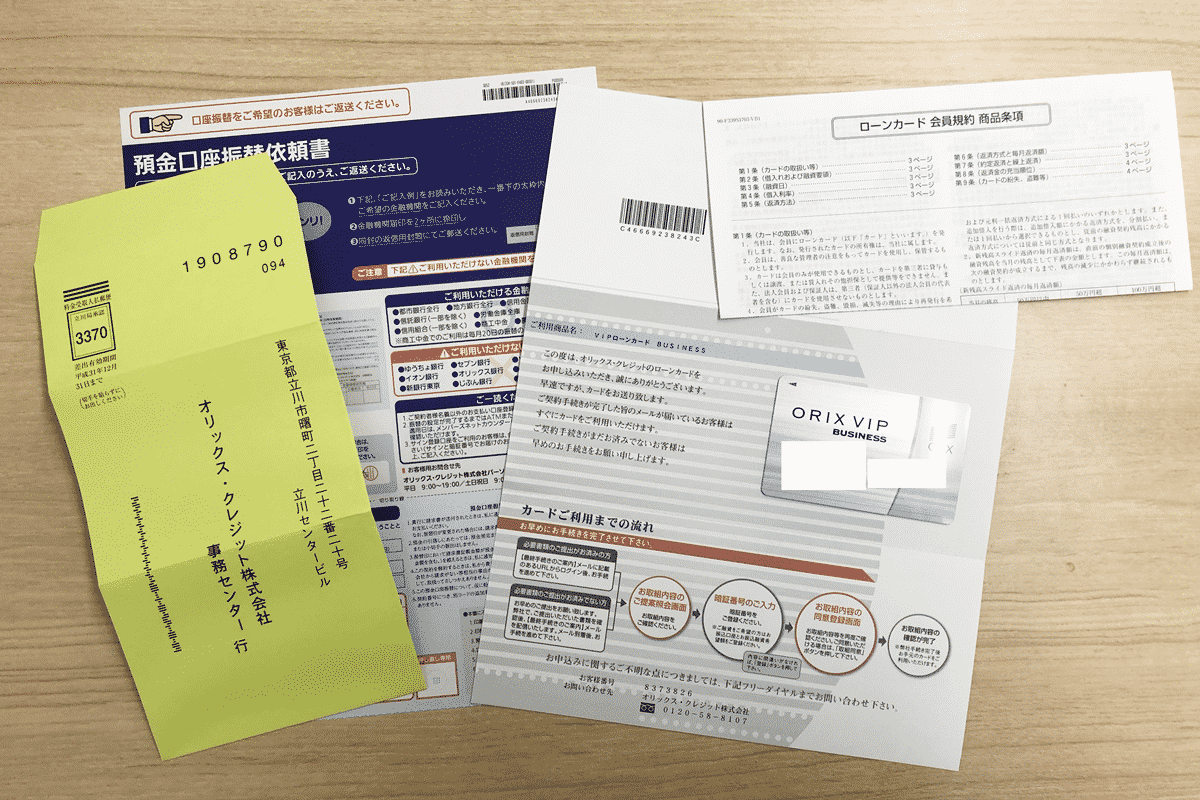

オリックス・クレジット:オリックスVIPローンカード BUSINESSの提出書類

本人確認書類

確定申告書

経営状況申告書 (現在の事業状況および今後の事業計画、収支計画、資金計画について)

となっています。

とくに注意が必要なのは

ということです。

「青色申告決算書」「収支内訳書」は売上や経費などの数値面が記載されるものですが、「どんな個人事業をやっているのか?」はここから読み取れないことも多いのです。

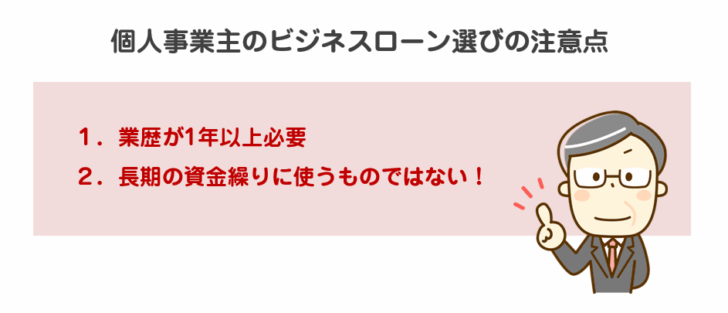

個人事業主のビジネスローン選びの注意点

業歴が1年以上必要

個人事業主がビジネスローンを利用する際には最低1年間の事業歴が必要となります。

これはなぜかというと・・・

審査に1期分の「青色申告決算書」「収支内訳書」が必要になるからです。

1年経過していなければ、「青色申告決算書」「収支内訳書」が作れません。審査する必要書類が作れないと申込すらできないのです。

長期の資金繰りに使うものではない!

前述した通りでビジネスローンは高金利というデメリットがあります。

金利が高いという商品の性格上

数年単位の長期間の資金繰り、例えば「運転資金」などに利用するのにはおすすめできない資金調達方法となっています。

- どうしても、今月だけ支払いが間に合わない

- 来月の入金があるまでの間のつなぎ資金が必要

という使い方であれば、高金利でもそれほど利息が膨らまないので良いのですが

- 毎月の従業員への給与支払いのために利用する

というのであれば、高金利による利息負担が慢性的な経営上のコストとなってしまいます。

個人事業主におすすめのビジネスローン

プロミス自営者カードローン

プロミス自営者カードローンとは

ビジネスローンですので、運転資金、つなぎ資金、起業資金、設備投資、仕入資金、従業員の給与支払い資金、納税資金など事業性資金の資金調達であれば何にでも利用することが可能です。カードローンの仕組みで事業性資金を借りられるスタイルのローンカード型ビジネスローンです。個人事業主向けのサービスであることに注意が必要です。

プロミス自営者カードローンの大きな特徴は「ローンカード型のビジネスローン」「最短1時間融資が可能」「プライベート資金の利用も可能」「限度額の範囲内で余裕があれば何度でも借入が可能」「三井住友銀行グループの信頼性」「Web完結で借入が可能」という点が挙げられます。

最高300万円と限度額はやや小さいものの、ローンカード型ですので基本的には枠(限度額)に余裕があれば、会社、家のお近くのコンビニATMで24時間借入が可能で、最短1時間融資が可能ですので緊急時にも利便性が高いビジネスローンとなっています。資金調達まで時間的猶予のない、個人事業主におすすめのビジネスローンです。

プロミス自営者カードローンキャンペーン 2024年7月最新情報

【常時】はじめての方なら最大30日間無利息

※メールアドレス登録とWeb明細利用の登録が必要です。

プロミス自営者カードローン商品概要

| 金融機関名 | SMBCコンシューマーファイナンス株式会社 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | ローンカード型ビジネスローン |

| 下限金利 | 6.30% |

| 上限金利 | 17.80% |

| 最大限度額 | 300万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | 10万円借入時4,000円 |

| 個人事業主の利用 | ○ |

| 法人経営者の利用 | - |

| 融資スピード | 最短即日 |

| 最長返済期間 | 80カ月 |

オリックスVIPローンカード BUSINESS

オリックスVIPローンカード BUSINESSとは

ビジネスローンですので、運転資金、つなぎ資金、設備資金、仕入資金、従業員の給与支払い資金、納税資金など事業性資金の資金調達であれば何にでも利用することが可能です。またプライベートにもご利用いただけます。

オリックスVIPローンカード BUSINESSの大きな特徴は「最短60分で審査回答、最短当日融資という圧倒的なスピード」「即時振込・即時返済サービスに対応」「オリックスグループという安心感」という点が挙げられます。

ビジネスローンの場合は、最短即日融資ができるものが少ないのですが、オリックスVIPローンカード BUSINESSはスコアリングシステムにより、スピード審査、スピード融資を実現しているのです。また、限度額の枠を作っておけばいつでも借入・返済が可能で、即時振込・即時返済サービスに対応しているため、いざというときの支払いにも瞬時に対応してくれます。

オリックス・グループという信頼性やオリックスグループのレンタカーサービスやホテルなどが優待価格で利用できる特典などもあり、ビジネスローンを検討する上で第一の選択肢になりうるビジネスローンです。

オリックスVIPローンカード BUSINESS商品概要

| 金融機関名 | オリックス・クレジット株式会社 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | ローンカード型ビジネスローン |

| 下限金利 | 6.00% |

| 上限金利 | 17.80% |

| 最大限度額 | 500万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | 50万円借入時15,000円 |

| 個人事業主の利用 | ○ ※1年以上の事業歴 |

| 法人経営者の利用 | ○ |

| 融資スピード | 最短即日(最短60分審査) |

| 最長返済期間 | 122カ月 |

個人事業主が利用可能なビジネスローン比較

| 人気ランキング | ビジネスローン名 | タイプ | 下限金利 | 上限金利 | 最大限度額 | 個人事業主の利用 | 法人経営者の利用 | 融資スピード | その他サービス・独自特典 |

|---|---|---|---|---|---|---|---|---|---|

| 1位 | AGビジネスサポート「ビジネスローン」 | ローンカード型ビジネスローン | 3.1% | 18.0% | 1,000万円 | ○ | ○ | 最短即日 | 売掛債権のファクタリング |

| 2位 | プロミス自営者カードローン | ローンカード型ビジネスローン | 6.30% | 17.80% | 300万円 | ○ | - | 最短即日 | プライベートな資金にも利用可能。※生計費および事業費に限ります。 |

| 4位 | 福岡銀行あなたの新・ビジネスローン「フィンディ」 | 銀行ビジネスローン | 2.00% | 14.00% | 1,000万円 | ○ | ○ | 最短3営業日(1分で事前審査※福岡銀行の口座をお持ちの方のみ、最短即日審査) | - |

| 6位 | PayPay銀行「ビジネスローン(法人・個人事業主向け)」 | 銀行ビジネスローン | 4.80% | 13.80% | 500万円 | ○ ※PayPay銀行口座開設が必要 | ○ ※PayPay銀行口座開設が必要 | 法人口座がある方:最短翌営業日 法人口座がない方:最短5営業日 | - |

| 7位 | オリックスVIPローンカード BUSINESS | ローンカード型ビジネスローン | 6.00% | 17.80% | 500万円 | ○ ※1年以上の事業歴 | ○ | 最短即日(最短60分審査) | 収支や借入返済に関するマネー相談ができる「カウンセリングデスク」 音声ガイダンスで各種サービス(残高照会・請求金額のご確認・振込融資・増額返済のお申込み)が利用できる「パーソナルセンター」 オリックスグループのレンタカーサービス・ホテルなど優待価格 |

| 8位 | CREST for Biz(クレスト フォービズ) | ローンカード型ビジネスローン | 6.00% | 18.00% | 300万円 | ○ | - | 数日 | ビジネス専用ラウンジが1年間無料 |

| 9位 | アイフル「事業サポートプラン(無担保ローン)」 | ローンカード型ビジネスローン | 6.00% | 18.00% | 500万円 | ○ | ○ | 1週間~2週間 | - |

| 10位 | アコム「ビジネスサポートカードローン」 | ローンカード型ビジネスローン | 12.00% | 18.00% | 300万円 | ○ ※業歴1年以上 | - | 最短即日 | - |

| 11位 | クレディセゾン「マネーカード(カードローン)」 | ローンカード型ビジネスローン | 6.47% | 17.70% | 300万円 | ○ | △個人での借入で法人への貸付も可能 | 数日(最短即日審査) | - |

| 12位 | オリコビジネスサポートプラン/クレジットライン設定タイプ | 事業融資型ビジネスローン | 6.00% | 15.00% | 500万円 | ○業歴1年以上 | ○業歴1年以上 | 数日 | 法人カード「EX Gold for Biz M(エグゼクティブ ゴールド フォー ビズ エム)」加入と同時に申し込むと、通常金利より最大2.0%(実質年率)優遇 |

| 16位 | 楽天銀行「ビジネスローン」 | 銀行ビジネスローン | - | - | 10,000万円 | ○ ※業歴3年以上、債務超過・税金未納不可 | ○ ※業歴3年以上、債務超過・税金未納不可 | 2週間~6週間 | - |

| 18位 | オリコビジネスサポートプラン/証書貸付タイプ | 事業融資型ビジネスローン | 6.00% | 15.00% | 1,000万円 | ○業歴1年以上 | ○業歴1年以上 | 数日 | 法人カード「EX Gold for Biz M(エグゼクティブ ゴールド フォー ビズ エム)」加入と同時に申し込むと、通常金利より最大2.0%(実質年率)優遇 |

| 19位 | 東京スター銀行「スタービジネスカードローン」 | 銀行ビジネスローン | 6.50% | 14.50% | 500万円 | ○ ※業歴1年以上 | ○ ※業歴1年以上 | 1週間~2週間 | - |

| 20位 | ファウンドワン「事業者向けビジネスローン」 | ネットキャッシング型ビジネスローン | 2.50% | 18.00% | 500万円 | ○ | ○ | 最短即日(最短40分審査) | - |

| 21位 | ユニーファイナンス「事業者向けビジネスローン」 | ローンカード型ビジネスローン | 12.00% | 17.95% | 300万円 | ○ | ○ | 最短即日 | 有担保での低金利「12.00%~14.95%」プランあり |

| 22位 | オージェイ「ビジネスローン・事業資金融資」 | 事業融資型ビジネスローン | 10.00% | 15.00% | 2,000万円 | ○ | ○ | 最短即日 | - |

| 23位 | レイク | ローンカード型ビジネスローン | 4.50% | 18.00% | 500万円 | ○ | - | 最短即日(最短60分) | 無利息サービス(はじめてなら60日間無利息、5万円までなら180日間無利息) |

| 24位 | 三鷹産業ビジネスローン | 事業融資型ビジネスローン | 6.00% | 18.00% | 1,000万円 | ○ | ○ | 当日中に審査回答、最短翌日融資 | 商業手形割引/売掛債権担保ローン/不動産担保ローン |

| 27位 | 静岡銀行「ビジネスクイックローン」 | 銀行ビジネスローン | 5.00% | 14.90% | 500万円 | ○静岡・東京・神奈川・愛知・大阪で事業展開している方 | - | 最短即日仮審査回答 | - |

| 28位 | PayPay銀行[ビジネスローン(freee会員専用)」 | 銀行ビジネスローン | 1.45% | 13.75% | 3,000万円 | ○ ※freee会員専用 | ○ ※freee会員専用 | 1~2週間 | - |

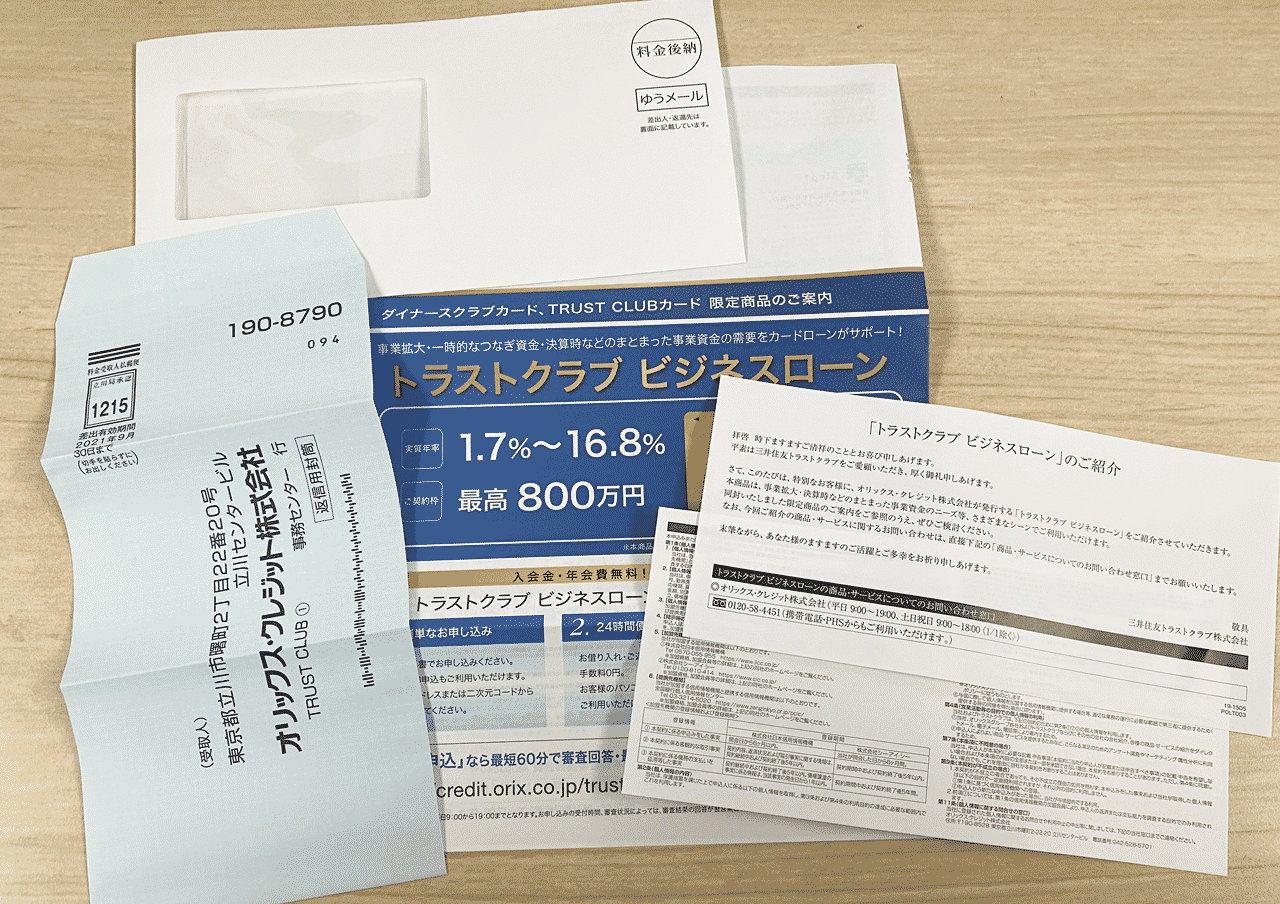

| 29位 | トラストクラブビジネスローン | ローンカード型ビジネスローン | 1.70% | 16.80% | 800万円 | ○ ※1年以上の事業歴 | ○ | 最短即日(最短60分審査) | 収支や借入返済に関するマネー相談ができる「カウンセリングデスク」 音声ガイダンスで各種サービス(残高照会・請求金額のご確認・振込融資・増額返済のお申込み)が利用できる「パーソナルセンター」 オリックスグループのレンタカーサービス・ホテルなど優待価格 |

| 30位 | ビジネスパートナー「スモールビジネスローン」 | ローンカード型ビジネスローン | 9.98% | 18.00% | 500万円 | ○ | ○ | 最短1日審査回答 | 有担保での低金利「12.00%~14.95%」プランあり |

| 31位 | トライフィナンシャルサービス「ビジネスローン」 | 事業融資型ビジネスローン | 6.80% | 12.65% | 5,000万円 | ○ | ○ | 最短即日 | - |

| 32位 | 楽天スーパービジネスローン | 銀行ビジネスローン | 3.00% | 15.00% | 3,000万円 | ○ ※楽天市場出店店舗、楽天ペイ加盟店、楽天トラベル参画施設、楽天カード加盟店 | ○ ※楽天市場出店店舗、楽天ペイ加盟店、楽天トラベル参画施設、楽天カード加盟店、楽天ビジネスカードユーザー | 数日(契約後、翌営業日入金) | - |

| 34位 | PayPay銀行「ビジネスローン(Yahoo!ショッピング、ヤフオク!出店者向け)」 | 銀行ビジネスローン | 1.45% | 8.20% | 300万円 | ○ ※Yahoo!ショッピング、ヤフオク!出店者向け | ○ ※Yahoo!ショッピング、ヤフオク!出店者向け | 1~2週間 | - |

| 35位 | エニー「ビジネスローン」 | 事業融資型ビジネスローン | 6.90% | 15.00% | 500万円 | ○ | ○ | 最短即日 | - |

| 36位 | ニチデン「事業者ローン」 | 事業融資型ビジネスローン | 5.50% | 17.52% | 10,000万円 | ○ | ○ ※大阪府・京都府・兵庫県・和歌山県・奈良県・滋賀県・三重県 | 最短即日 | - |

| 37位 | ビジネスローンエール500 | 事業融資型ビジネスローン | 9.80% | 18.00% | 500万円 | ○ | ○ | 数日 | - |

| 38位 | クレイリッシュ「ビジネスローン」 | 事業融資型ビジネスローン | 12.00% | 15.00% | 1,000万円 | ○ | ○ | 2日程度 | - |

| 39位 | アップス「ビジネスローン」 | 事業融資型ビジネスローン | 0.00% | 18.00% | 1,000万円 | ○ | ○ | 最短即日審査・翌日融資 | - |

| 41位 | クラウドバンク・フィナンシャルサービスビジネスローン | 事業融資型ビジネスローン | 6.00% | 15.00% | 100,000万円 | ○ | ○ | 1週間~2週間 | - |

まとめ

個人事業主のビジネスローン選びのポイント

- 個人事業主のみが利用可能なビジネスローンの方が審査に通りやすい

- 大手消費者金融のビジネスローンがおすすめ

- 大手消費者金融のビジネスローン審査に落ちた場合は中小消費者金融のビジネスローン

- 提出書類以外に事業内容がわかる書類を添付する

- ビジネスローンは短期の資金調達方法と考える

- 長期の資金調達が必要な場合は法人化を検討する

という点が挙げられます。

3人の子育て・親の介護・住宅購入など自身の経験を踏まえて、お客様と同じ目線で、ライフプランの設計、見直しを行っております。

| 得意分野 | 家計相談、教育費、介護・投資 |

|---|---|

| 資格 | 1級FP技能士、CFP®、日本証券アナリスト協会検定会員、証券外務員1種 |

| 営業範囲 | 埼玉県、千葉県、東京都、茨城県 |

| 対応業務 | 相談、執筆、講師、講演 |

【ビジネスローン体験談】オリックスVIPローンカード BUSINESSに申込み、200万円の枠と年9.8%の金利で借りられました。全手順を丁寧に解説します。

【ビジネスローン体験談】オリックスVIPローンカード BUSINESSに申込み、200万円の枠と年9.8%の金利で借りられました。全手順を丁寧に解説します。

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

「カードローンと何が違うの?」

「総量規制の対象にはなるの?」

・・・