という経営者の方も少なくありません。「ビジネスローン審査を通すためにはどうすれば良いのでしょうか?」ビジネスローン審査を100%通す方法を解説します。

理解しておくべきビジネスローン審査の中身

ビジネスローンは、そもそも銀行が自社独自のローン「プロパー融資」で審査を通せない中小企業に対して、金利を高い金利に設定することで審査を通りやすくした融資方法の一つです。

銀行が生み出したビジネスローンでしたが、銀行はあまりビジネスローンの提供には力を入れておらず、ノンバンクである消費者金融などがカードローンの延長線にあるローン商品として提供しているのです。

このような経緯があるからこそ、ビジネスローンには特徴的な審査方法が用いられています。

です。

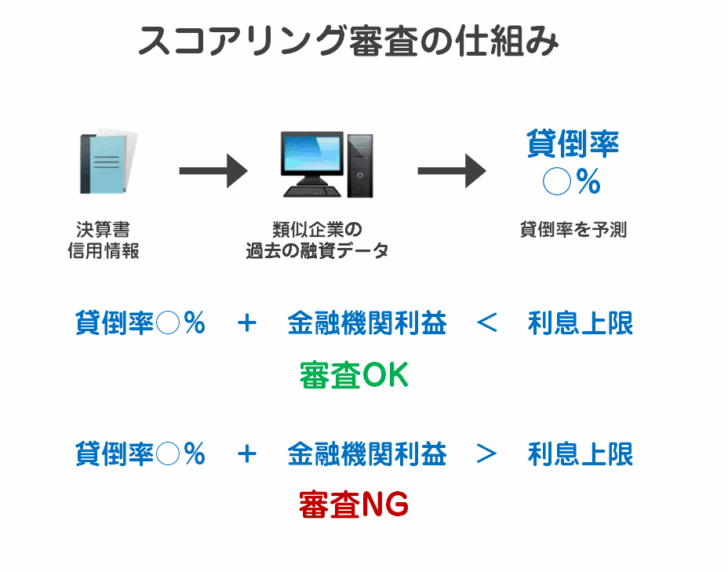

スコアリングシステムというのは

- 申込内容

- 信用情報

- 決算書

などのデータを入力すると自動的に

- 審査の可否

- 審査が可の場合に融資できる限度額

- 審査が可の場合に融資できる金利

が自動的に算出されるプログラムのことを言います。

スコアリングシステムはどうやって審査をしているのか?

「過去の膨大な融資データ」と「入力されたデータ」を照らし合わせて、似たような会社に融資した場合の過去実績の「貸し倒れ率」から、申込んだ会社の「推定貸し倒れ率」を求めるのです。

100社に融資をして5社が倒産などで貸し倒れした場合

→ 貸し倒れ率は5%

となります。

業種や利益率、売上、自己資本率など似た企業の過去データから、申込みをした会社の貸し倒れ率を推定するのがスコアリングシステムの中身なのです。

例えば

100社に100万円ずつ融資をする場合

- 貸し倒れ率:5% → 1億円のうち500万円が貸し倒れ

- 金利:5% → 1億円に対して5.0%の500万円の利息収入

ですから、「500万円の貸し倒れ」と「500万円の利息収入」が相殺されるのです。

厳密に言えば、貸し倒れのタイミングや、貸し倒れした会社から利息収入が入らないことなどを考慮して計算しなければなりませんが、概算ですと上記のような計算になります。

このままではビジネスローン会社は利益がでないので、「推定貸し倒れ率」に「ビジネスローン会社が必要な利益(金利換算)」を上乗せして、融資金利を決定するのです。

「推定貸し倒れ率」が高すぎて、「ビジネスローン会社が必要な利益(金利換算)」を上乗せすると25%になってしまった。という場合には、ビジネスローンの上限金利(100万円未満で18.0%、100万円以上で15.0%)を超えてしまっているので「審査落ち」という判断になります。

【検証】ビジネスローンの審査は本当に甘いのか?銀行融資や公的融資と比較して検証

スコアリングシステムはこのような手順で計算をするのです。

スコアリングシステム計算の中身

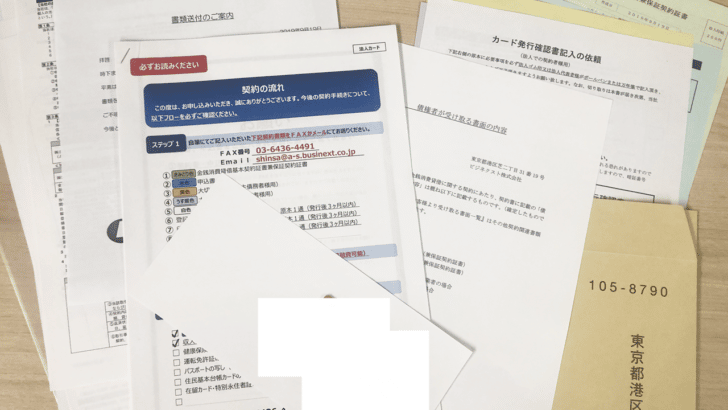

- ビジネスローン会社の担当者が決算書などの必要情報を入力する

- 入力された会社と類似の過去の融資実績のある企業群を見つける

- その企業群の貸し倒れ率を計算する

- 入力された会社の推定貸し倒れ率を計算する

- 「推定貸し倒れ率+ビジネスローン会社の利益」を計算する

- ビジネスローン金利の上限内に収まっていれば融資可能

- ビジネスローン金利の上限内に収まっていなければ融資不可

スコアリング審査のその後

- 審査担当者は、この結果を上司に報告し、最終的な融資判断は上司がアナログで行う

これがビジネスローンにおけるスコアリング審査の中身です。

システムですから、ものの数秒でこの作業ができてしまうので

ビジネスローンは最短即日融資、最短1時間審査が可能になるのです。

また、同時にスコアリング審査には「入力する情報」が必要不可欠ですので、決算書2期分という必要書類が設定されているのです。この時点でも、審査は厳しいと考えられます。

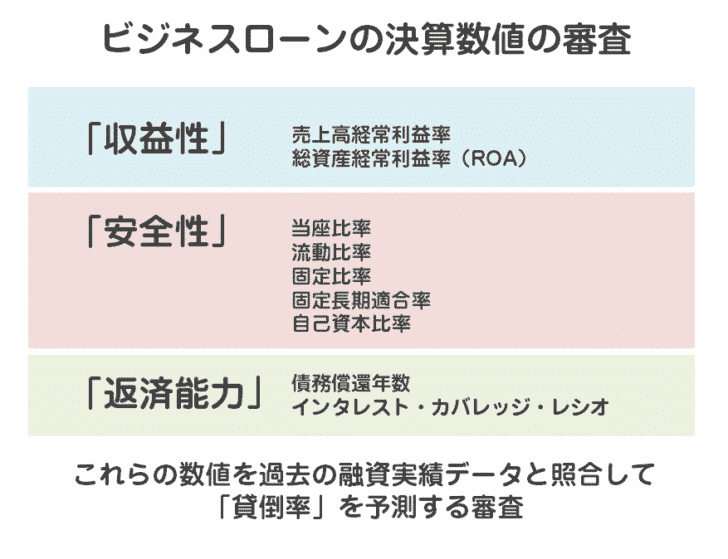

スコアリング審査で審査を通すための「決算書」の数値

スコアリング審査は、決算書のデータを基に評価します。

評価する経営数値は色々ありますが、主なものは下記になります。

「収益性」を判断する決算数値

売上高経常利益率

審査評価の目安

- 優良:4.0%~

- 良好:3.0%~4.0%

- 普通:0.0%~3.0%

- 注意:-0.3%~0.0%

- 危険:~-0.3%

総資産経常利益率(ROA)

審査評価の目安

- 優良:15.0%~

- 良好:9.0%~15.0%

- 普通:6.0%~9.0%

- 注意:2.0%~6.0%

- 危険:~2.0%

「安全性」を判断する決算数値

当座比率

審査評価の目安

- 優良:100%を超えている状態

流動比率

審査評価の目安

- 優良:200%を超えている状態

固定比率

審査評価の目安

- 優良:100%を下回っている状態

固定長期適合率

審査評価の目安

- 優良:100%を下回っている状態

自己資本比率

審査評価の目安

- 優良:40%を超えている状態

「返済能力」を判断する決算数値

債務償還年数

審査評価の目安

- 優良:3年以内

- 良好:5年以内

- 普通:10年以内

- 注意:10年超

- 危険:20年超

インタレスト・カバレッジ・レシオ

審査評価の目安

- 優良:20倍~

- 良好:10倍~20倍

- 普通:2倍~10倍

- 注意:1倍~2倍

- 危険:~1倍

前述した決算数値を自社の決算数値と照らし合わせてみて・・・

「自己資本比率はクリアしているけど、利益が出ていない。」

などあるかと思います。

では、これを踏まえて「ビジネスローン審査を100%通すための方法」を解説します。

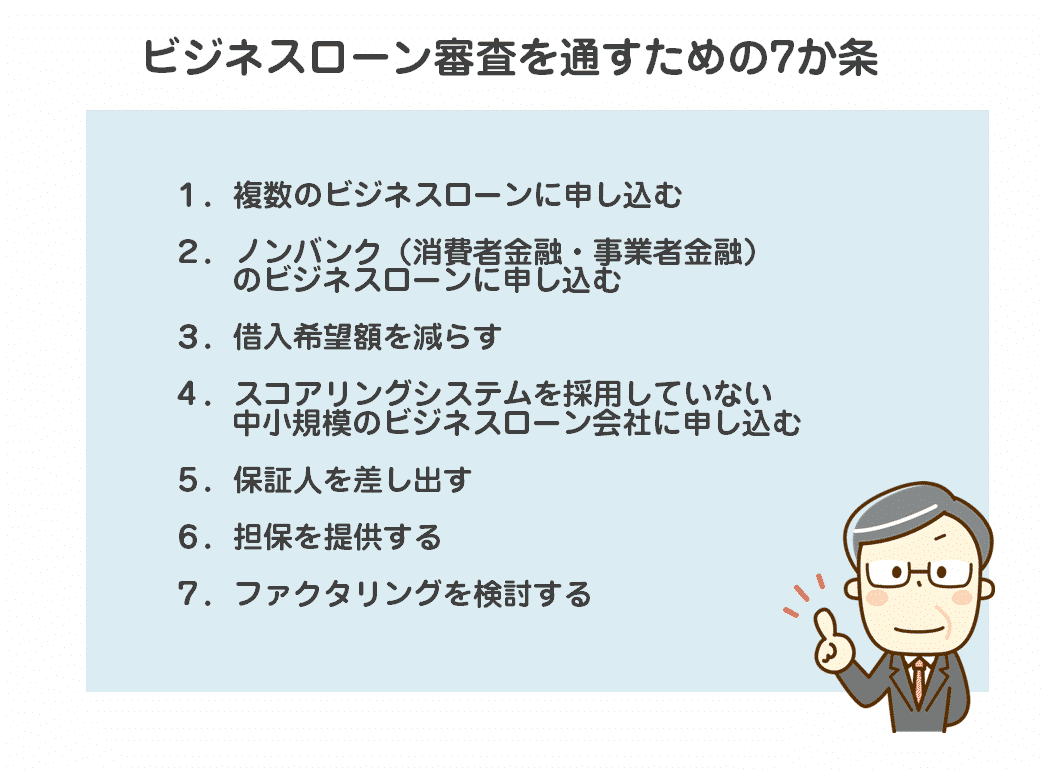

ビジネスローン審査を100%通すための方法

その1.複数のビジネスローンに申込む

複数と言っても、同時に複数社のビジネスローンに申込むのではなく、1社ずつ審査に落ちたら次のビジネスローンという形で、複数社のビジネスローンに申込みます。同時に申込んでしまうと、信用情報で申込ブラックと判定され、審査に通らない可能性が出てきます。

その2.ビジネスローンは消費者金融の方が審査に通りやすい

審査の厳しい順番というのは

- 大手銀行

- ネット銀行

- 地方銀行

- 信用金庫

- 大手消費者金融

- 中小消費者金融

です。

なぜなら、多くの経営者は、まずは大手銀行から借りて、銀行から借りられなくなったら、地方銀行に借りて・・・と順番に借りていくからです。

前述した通りで、スコアリングシステムは、そのビジネスローン会社の過去の融資データを元にしています。

そのため、大手銀行の場合、優良な状態の企業が多い融資データを基準としてスコアリング審査をするのです。

消費者金融の場合、銀行では借りられなくなった状態の企業が多い融資データを基準としてスコアリング審査をするのです。

「どちらが審査に通りやすいのか?」は火を見るより明らかです。

その3.借入希望額を少額に設定する

限度額が30万円~1,000万円というビジネスローンに申込む場合

希望額1,000万円で申込むと

- スコアリングシステムは、過去の1000万円で融資した企業のデータを参考に貸し倒れ率を計算します。

希望額100万円で申込むと

- スコアリングシステムは、過去の100万円で融資した企業のデータを参考に貸し倒れ率を計算します。

その4.スコアリングシステムを採用していない中小の消費者金融に申込む

上記の方法を取っても、ビジネスローン審査に落ちた場合

スコアリングシステムを採用していない中小の消費者金融に申込む

という選択肢があります。事業融資型のビジネスローンです。

大手消費者金融や銀行の場合は、スコアリングシステムの元になる融資データが膨大にあるので、スコアリングシステムの導入が可能になります。

また、スコアリングシステムはそれなりに大規模なシステムですので、導入するための費用も、数千万円の投資が必要になり、中小企業レベルの消費者金融では導入できない背景があります。

面談しながら審査をするため、決算数値では伝えられないアピールが可能になります。

- 事業計画の数字の確実性の高さ

- 数か月先の売上、利益予想(証拠になる情報も含め)

- 今の決算数値が一時的に悪化している理由

- 今後の決算数値が改善する理由

- 経営者の熱意

などです。

その5.保証人を差し出す

スコアリングシステムを導入していない中小の消費者金融の場合は

という交渉が可能になります。

- 十分な資産を持つ連帯保証人

- 十分な返済能力を持つ連帯保証人

がいる場合は、ビジネスローンの審査通過率は、格段に上昇することになります。

消費者金融側も、万が一会社が倒産した場合に

- 連帯保証人である経営者

- 連帯保証人である第三者の方

と、2人に残債の請求ができるので、貸し倒れリスクを大きく減らせるからです。

その6.担保を提供する

担保、とくに不動産担保があれば、利用できるビジネスローンの幅も広くなります。

事業資金への利用が可能な不動産担保ローンという選択肢もあるのです。

誤解を恐れずに言えば

のです。

資金繰りに困っている経営者の場合

という方も多いと思いますが、不動産担保ローンの場合は、親族や役員の不動産も担保にできます。

例えば

親が地主で担保にできる不動産を持っている場合、その不動産を担保にして、自社の事業資金を不動産担保ローンで借りることができるのです。

その7.ファクタリングを検討する

スコアリング審査を採用していない中小の消費者金融でも審査に落ちてしまう場合は

- 赤字決算

- 税金未納

- 利益に対して現在の借入額が大きすぎる

- 返済遅延、返済事故の過去がある

というのが大きな要因だと想定されています。

この状態で資金調達できる方法は

「ファクタリング(売掛債権譲渡)」

です。

ファクタリングというのは、売掛債権を譲渡する資金調達方法です。

という場合は、ファクタリングを利用して、手数料10%(ファクタリング会社による)で900万円を今すぐ資金化する方が資金繰りは改善するのです。

ファクタリング会社の審査では「買取った売掛債権の入金の確実性」が重要ですから、

利用する会社が

- 赤字決算であろうと

- 債務超過であろうと

- リスケ中であろうと

- 過去に返済事故を起こしていても

関係ないのです。

ファクタリングの審査のポイントであり、これはビジネスローン審査とは大きく異なる点なのです。

ビジネスローン審査のよくある質問

- ビジネスローン審査が全然通らないのですが、ブラックリストに載ってしまったのでしょうか?

- ブラックリストというリストがあるわけではありませんが、、ビジネスローンにも、信用情報のブラック、決算書のブラック、税金未納ブラック、申込ブラック、経営者個人がブラックといういろいろな融資ができない状態があります。ブラックの条件に自社があてはまらないかどうか、確認してみると良いでしょう。

ビジネスローンブラックになる条件とブラックでも審査に通る方法

- ビジネスローン申込時に提出する書類によっても、審査の結果は変わってくるでしょうか?

- 大きくは変わりません。必要書類の多くは、改ざんできるものではありませんし、今日、明日で決算数値が変わるわけでもないからです。必要書類と審査の関係は下記を参考にしてください。

ビジネスローンの申込に必要な「必要書類」の種類・取得方法・審査されるポイント

まとめ

ビジネスローン審査を100%通す方法7選

- 複数のビジネスローンに申込む

- ビジネスローンは消費者金融の方が審査に通りやすい

- 借入希望額を少額に設定する

- スコアリングシステムを採用していない中小の消費者金融に申込む

- 保証人を差し出す

- 担保を提供する

- ファクタリングを検討する

です。

スコアリング審査の中身を理解すれば、おのずと「ビジネスローン審査に通るために何をしなければならないのか?」は明確になります。

まずはビジネスローンで資金繰りの危機を脱して、同時並行で経営数値を改善することに力を注ぎましょう。

ビジネスローン審査甘いランキングはこちら

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

「ビジネスローン審査に落ちた。」

「ビジネスローン審査に全然通らない!」

「ビジネスローンって何を基準に審査をしているの?」

「ビジネスローンで借りられないと非常に困る・・・」