法人向けビジネスローンとは?基本概要と特徴

法人向けビジネスローンは、法人格を有する企業や団体が利用できる資金調達手段で、運転資金や設備投資、事業拡大などの多様な用途に対応します。このローンは、個人向けやフリーランス向けのローンとは異なり、法人の事業活動を支えることを目的としています。

法人向けビジネスローンの仕組み

法人向けビジネスローンは、主に以下の特長を持つ金融商品です。

- 融資対象: 法人として登記された企業や団体が対象。法人設立直後でも、実績や事業計画によって審査に通る可能性があります。

- 融資額の幅: 事業規模や担保の有無に応じて、高額な借入が可能。

- 柔軟な用途: 資金繰り、設備投資、広告費用、在庫購入など、事業関連の幅広い用途に対応。

- 担保の必要性: 担保付き・担保不要の選択肢があり、法人の状況に応じて選べます。

フリーランス・個人事業主との違い

法人向けビジネスローンは、フリーランスや個人事業主が利用できるローンといくつかの点で異なります。

- 信用力の評価基準:

法人の場合、企業の信用力が重視され、事業計画書や決算書が審査に必要です。個人事業主では、個人の信用情報や収入が主な評価基準となります。 - 借入可能額:

法人向けローンは事業規模に応じて借入可能額が大きくなる傾向があります。一方、個人事業主向けローンは融資額が比較的低い場合が多いです。 - 金利と条件の違い:

法人向けローンは、担保の有無や信用力に応じて金利が変動します。担保を提供できれば、個人事業主向けローンより低金利で借入可能な場合もあります。

法人設立後の活用メリット

法人向けビジネスローンを活用することで、事業拡大や資金繰りの安定を図ることができます。以下はその主なメリットです。

- 事業拡大を後押し: 設備投資や新規事業の立ち上げ資金を迅速に調達できます。

- 資金繰りの安定: 売上入金の遅れや一時的な資金不足に対応する短期資金を確保可能。

- 財務健全性の向上: 自己資金を温存しつつ、必要な資金を外部調達することで、手元資金を事業運営に活用できます。

法人向けビジネスローンは、事業規模や目的に応じた柔軟な資金調達が可能なため、成長を目指す法人にとって重要な選択肢となります。選択肢が広い分、利用条件や返済計画をしっかりと比較検討することが成功の鍵です。

法人向けビジネスローンの利用条件と審査基準

法人向けビジネスローンを利用するには、事業の規模や状況に応じた一定の条件を満たし、金融機関が設定する審査基準をクリアする必要があります。法人化後やフリーランス・個人事業主から法人へ移行した直後でも、事前の準備や適切な書類の提出によって審査通過の可能性を高めることが可能です。

必要な書類と審査の流れ

法人向けビジネスローンの審査には、事業の信頼性や将来的な返済能力を確認するための書類が求められます。主に以下の書類が必要です。

- 会社の基本情報に関する書類

- 法人登記簿謄本

- 会社定款

- 財務状況を示す書類

- 最新の決算書(通常、直近2期分)

- 納税証明書

- 事業計画書や資金使途計画

- 借入金の具体的な用途を明記した計画書

- 事業の将来性や収益性を示すデータ

- 代表者の身分証明書

- 運転免許証やパスポート

- 場合によっては、個人の信用情報に基づく審査も行われます。

- 取引先との契約書(必要に応じて)

- 主要取引先との契約や注文書がある場合、収益の安定性をアピールする材料となります。

審査の流れは以下のように進みます。

- 申し込み(オンラインまたは店頭)

- 書類提出と初期審査

- 詳細審査(必要に応じて追加書類の提出)

- 結果通知と契約手続き

法人向けビジネスローンの申請可能なケース

法人向けビジネスローンは、以下のような状況で申請が可能です。

- 法人設立後2年以上の事業実績がある場合

多くの金融機関では、安定した事業運営を確認するために、最低2年の業歴を条件とする場合があります。個人事業主から法人へ移行した場合も、通算した業歴を証明することで申請可能な場合があります。 - 担保提供や保証人が不要なローンも選べる

中小企業やスタートアップ企業向けに、担保や保証人を必要としないビジネスローンを提供している金融機関があります。 - 決算書が黒字でない場合でも検討可能

一部のノンバンク系金融機関では、赤字決算であっても、事業計画や担保の有無で融資を受けられる可能性があります。

フリーランス・個人事業主が注意すべきポイント

フリーランスや個人事業主が法人向けビジネスローンを申請する場合、以下の点に注意が必要です。

- 法人化の有無

一部の金融機関では、法人格を持たない場合でも一定条件を満たせば法人向けローンの利用が可能です。ただし、法人登記を行うことで審査通過率が上がる場合があります。 - 事業計画の詳細性

個人事業主の場合、事業計画の内容が審査に大きく影響します。特に資金の使途が明確であることが重要です。 - 個人の信用情報

代表者個人の信用情報が審査に影響する場合があるため、過去の借入履歴やクレジットスコアに注意が必要です。

法人向けビジネスローンを利用する際は、事前に必要書類を揃え、資金計画を練ったうえで申請を行うことが成功への鍵です。また、金融機関ごとに条件や基準が異なるため、複数の選択肢を比較検討することが重要です。

法人向けビジネスローンのメリットとデメリット

法人向けビジネスローンは、事業資金調達の手段として多くの法人が利用していますが、利用にあたってはメリットとデメリットを十分に理解しておくことが重要です。これにより、適切な判断を下し、リスクを最小限に抑えることが可能となります。

法人向けビジネスローンのメリット

- 資金調達の迅速性

- 法人向けビジネスローンは、オンライン申し込みや簡略化された審査プロセスを通じて、短期間での資金調達が可能です。

- 急な資金需要にも迅速に対応できるため、運転資金や一時的なキャッシュフロー不足の解消に役立ちます。

- 高額な借入が可能

- 法人の規模や信用力に応じて、個人事業主向けローンよりも高額な借入が可能です。

- これにより、大規模な設備投資や事業拡大計画を実現する資金を確保できます。

- 柔軟な資金用途

- 事業関連であれば、運転資金や設備投資、広告費、仕入れ資金など、幅広い用途に対応します。

- 資金用途が柔軟なため、事業の成長や安定化に合わせた自由な活用が可能です。

- 信用力の向上

- 金融機関との取引実績を積み重ねることで、法人としての信用力を向上させることができます。

- 信用力が向上すれば、将来的な追加融資や条件改善が期待できます。

- 法人の財務健全性の維持

- 自己資金を保持したまま資金調達が可能なため、運転資金の枯渇を防ぎ、事業の安定運営に貢献します。

法人向けビジネスローンのデメリット

- 金利負担のリスク

- 個人向けローンに比べて金利が高めに設定されている場合があります。

- 金利負担が長期にわたり、事業利益を圧迫する可能性があるため、返済計画を十分に検討する必要があります。

- 審査基準が厳しい場合がある

- 法人の信用力や過去の事業実績が重視されるため、設立間もない法人や赤字決算の法人では審査に通過しにくい場合があります。

- 特に、高額融資や担保なしの場合、審査基準がさらに厳しくなる可能性があります。

- 返済負担の増加

- 借入金額が大きくなるほど、月々の返済負担も増加します。

- 収益が計画通りに上がらない場合、返済が事業運営に大きな負担となる可能性があります。

- 担保や保証人が必要な場合がある

- 一部の法人向けビジネスローンでは、担保や代表者の個人保証を求められる場合があります。

- これにより、リスクが法人のみならず、個人にも及ぶことがあります。

- 用途制限がある場合がある

- 金融機関によっては、特定の資金用途に制限がある場合があります。

- 例えば、不動産投資や株式購入などの用途に利用できない場合があるため、事前に確認が必要です。

メリットを最大化しデメリットを最小化する方法

- 返済計画の立案: 事業収益に基づいた現実的な返済計画を立てることで、資金不足のリスクを抑えられます。

- 金融機関の比較: 複数の金融機関の条件を比較し、金利や返済条件が最適な選択肢を選びましょう。

- 資金用途の明確化: 借入前に資金用途を具体化することで、無駄な借入を防ぎ、効率的な運用が可能です。

法人向けビジネスローンを活用する際には、これらのメリットとデメリットを考慮し、事業規模や成長計画に適した選択を行うことが重要です。

法人向けビジネスローンの利用事例

法人向けビジネスローンを活用することで、さまざまな事業ニーズに対応でき、成功事例も数多く存在します。ここでは、資金繰り改善、事業拡大、失敗を防ぐためのポイントに焦点を当てた事例を紹介します。

資金繰り改善の成功事例

事例1: 繁忙期の在庫購入資金

- 業種: 小売業

- 課題: 繁忙期に在庫を確保するための資金が不足。

- 解決方法: 法人向けビジネスローンで短期資金を調達し、大量仕入れを実現。

- 結果: 在庫切れを防ぎ、売上が前年比20%増加。

事例2: 取引先からの支払い遅延対応

- 業種: 製造業

- 課題: 主要取引先からの支払いが遅れ、運転資金が不足。

- 解決方法: 無担保の法人向けビジネスローンを利用してキャッシュフローを安定化。

- 結果: 支払い遅延による事業停止を回避し、信用を維持。

事業拡大に役立つ活用例

事例3: 新規店舗の開設

- 業種: 飲食業

- 課題: 人気エリアへの店舗展開を計画するも初期費用が不足。

- 解決方法: 担保不要の法人向けローンを活用し、物件取得や設備投資を実現。

- 結果: 開業初年度で目標売上を達成し、2店舗目の展開準備も開始。

事例4: 新製品の開発

- 業種: IT企業

- 課題: 新しいソフトウェアの開発資金が不足。

- 解決方法: 長期資金に対応した法人向けビジネスローンを活用し、開発費を確保。

- 結果: 開発した製品が市場で高評価を得て、売上が30%増加。

借入失敗の原因と回避策

事例5: 返済計画の不備による経営悪化

- 業種: サービス業

- 課題: 高金利のローンを利用した結果、月々の返済負担が重くなり、利益が減少。

- 解決策: 借入前に複数の金融機関を比較し、金利や返済条件が適切なプランを選択することが重要。

事例6: 資金用途の不明確さ

- 業種: 小規模製造業

- 課題: 借入した資金の用途が曖昧で、計画通りに活用できなかった。

- 解決策: 借入前に具体的な資金用途を明確化し、事業計画に基づいて活用することで効果を最大化。

法人向けビジネスローンは、資金不足や事業拡大のニーズに対して強力な支援を提供します。しかし、適切な返済計画や資金用途の明確化が成功の鍵となります。これらの事例を参考に、自社の状況に合ったローン活用を検討することが重要です。

法人向けビジネスローンの種類と選び方

法人向けビジネスローンにはさまざまな種類があり、それぞれの特徴を理解し、事業の目的に応じた最適な選択を行うことが重要です。ここでは主なローンの種類と、その選び方について解説します。

主な法人向けビジネスローンの種類

1. 銀行系ローン

- 特徴: 金利が低く、融資額が高額になる場合が多い。

- メリット: 信頼性が高く、長期的な融資に向いている。

- デメリット: 審査が厳しく、手続きに時間がかかる場合がある。

- 適した用途: 設備投資や長期的な資金調達。

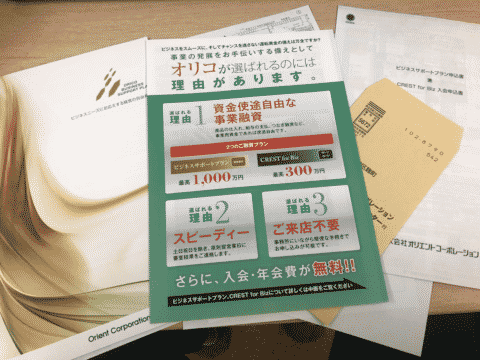

2. ノンバンク系ローン

- 特徴: 審査が柔軟で、融資までのスピードが速い。

- メリット: 赤字決算でも事業計画次第で融資を受けられる可能性がある。

- デメリット: 銀行系より金利が高い傾向にある。

- 適した用途: 緊急の運転資金や短期的な資金調達。

3. 担保付きローン

- 特徴: 不動産や設備を担保にすることで、金利が低くなる。

- メリット: 高額な融資を受けやすい。

- デメリット: 担保が必要で、事業のリスクが増加する可能性がある。

- 適した用途: 大規模な事業拡大や設備投資。

4. 無担保ローン

- 特徴: 担保や保証人が不要で、個人保証が求められることが多い。

- メリット: 手続きが簡単でスピーディに融資を受けられる。

- デメリット: 金利が高めに設定される場合がある。

- 適した用途: 中小企業やスタートアップの資金調達。

5. オンライン専用ローン

- 特徴: オンラインで全ての手続きが完結し、審査が迅速。

- メリット: 来店不要で手軽に利用できる。

- デメリット: 融資額に制限がある場合が多い。

- 適した用途: 短期間で必要な小口資金。

法人向けビジネスローンの選び方

1. 資金用途を明確にする

- 運転資金、設備投資、事業拡大など、具体的な用途を明確にすることで、適したローンタイプを選びやすくなります。

2. 融資額と返済期間を考慮する

- 必要な融資額と、収益に応じた返済期間を検討します。

- 高額融資が必要なら担保付きローン、短期資金ならノンバンク系や無担保ローンが適しています。

3. 金利と総返済額を比較する

- 表面的な金利だけでなく、手数料や諸費用を含めた総返済額を比較することが重要です。

4. 審査基準を確認する

- 法人設立からの年数、決算書の内容、担保の有無など、金融機関ごとの審査基準を事前に確認します。

5. スピードを重視するか検討する

- 緊急の資金需要であれば、ノンバンク系やオンライン専用ローンが適しています。一方、時間をかけて低金利を目指す場合は銀行系ローンが選択肢になります。

6. 金融機関の評判を調査する

- 利用者の口コミや評判を調べ、信頼できる金融機関を選ぶことで、後々のトラブルを防ぐことができます。

法人向けビジネスローンを選ぶ際には、事業の規模や目的に合った選択を行うことが重要です。また、複数の選択肢を比較検討し、無理のない返済計画を立てることで、事業の成長を支える強力な資金調達手段となります。

法人向けビジネスローンを選ぶ際の重要ポイント

法人向けビジネスローンを利用する際には、適切な選択が事業の成長や安定性に直結します。ここでは、ローン選びの際に重視すべきポイントを具体的に解説します。

1. 金利と返済条件の総合的な比較

- 低金利を狙うだけではなく総返済額も確認する

金利が低いローンは魅力的ですが、初期手数料やその他の費用がかかる場合があります。金利と諸費用を合算した総返済額を比較して選びましょう。 - 返済期間に応じた負担を計算する

短期返済は金利負担が軽減されますが、毎月の返済額が大きくなります。事業収益とのバランスを考え、無理のない返済プランを立てることが重要です。

2. 金融機関の種類を確認する

- 銀行系ローン

低金利で信頼性が高いですが、審査が厳しく時間がかかることが一般的です。長期的な資金調達に向いています。 - ノンバンク系ローン

審査が柔軟でスピーディな対応が可能ですが、金利が高めになることがあります。急な資金需要や短期資金調達に適しています。 - オンライン専用ローン

手続きが簡単で迅速な対応が可能です。ただし、融資額や条件に制限があることがあります。

3. 事業規模や用途に合わせたローンの選択

- 短期資金と長期資金を区別する

短期的な運転資金には返済期間の短いローンを、設備投資などの長期的な資金用途には返済期間の長いローンを選びます。 - 担保付きと担保不要の違いを理解する

担保を提供できる場合、低金利で高額の借入が可能になります。一方、担保がない場合は審査が柔軟なローンを選ぶとよいでしょう。

4. 審査基準と必要書類を事前に確認

- 法人設立年数と決算状況を確認

多くの金融機関では、法人設立から一定の年数が経過していることや安定した決算内容が求められます。設立直後の法人の場合は、柔軟な審査を行うノンバンク系ローンが選択肢となります。 - 書類の不備を避ける

審査に必要な書類が不十分だと、融資が遅れる可能性があります。事前に必要書類を揃え、スムーズな申請を目指しましょう。

5. 信頼性と口コミを調査する

- 金融機関の評判を確認する

利用者の口コミや実績を確認し、信頼性の高い金融機関を選びましょう。特にオンライン専用ローンでは、セキュリティやサービスの品質が重要です。 - 専門家の意見を参考にする

金融アドバイザーや専門家に相談することで、最適なローン選びができます。

6. シミュレーションで具体的な返済計画を立てる

- シミュレーションツールを活用する

金融機関が提供するシミュレーションツールを利用して、借入額や返済期間に基づいた返済計画を立てましょう。 - リスクを考慮した計画を作成

売上減少や予期せぬ費用発生に備え、余裕を持った計画を立てることが大切です。

法人向けビジネスローンを選ぶ際には、金融機関や条件の比較だけでなく、自社の状況や目的を明確にすることが重要です。これらのポイントを押さえたうえで、適切なローンを選択し、事業の成長に役立てましょう。

法人向けビジネスローンでよくある質問

審査通過率を上げるコツはありますか?

- 事業計画書を充実させる

借入金の具体的な使途や収益予測を明記し、事業の将来性をしっかりと示すことが重要です。 - 財務状況を整理する

最新の決算書や納税証明書を用意し、財務の透明性を高めましょう。過去の赤字決算がある場合でも、改善計画を提示することで信頼性が向上します。 - 複数の金融機関を検討する

審査基準は金融機関によって異なるため、自社の状況に合った金融機関を選ぶことがポイントです。

法人設立直後でも借りられるローンはありますか?

法人設立直後でも利用可能なローンは存在しますが、以下の点に注意してください。

- 実績を補完する資料

個人事業主時代の収支実績を含む資料を提出することで、信用力を補えます。 - ノンバンク系ローンを検討

銀行系ローンに比べて審査が柔軟なノンバンク系ローンは、設立間もない法人でも利用しやすいです。 - 保証人や担保の有無を確認

一部のローンでは、担保や保証人を提供することで融資が受けやすくなります。

繰り返し利用時の条件に変化はありますか?

法人向けビジネスローンを繰り返し利用する場合、以下の点に注意しましょう。

- 信用力の向上

初回利用時に返済実績を積み重ねることで、次回の融資条件が優遇される場合があります。 - 利用限度額の変更

取引実績や事業規模の変化に応じて、利用限度額が増減することがあります。事前に金融機関と相談しましょう。 - 金利の見直し

信用力の変化や市場金利に応じて、再利用時の金利条件が見直される場合があります。

担保なしで高額融資を受けられますか?

担保なしでも高額融資を受けられる可能性はありますが、以下がポイントです。

- 高い収益性を示す

財務状況が良好で、安定したキャッシュフローを維持している場合、無担保でも融資可能なケースがあります。 - 複数の金融機関を比較

ノンバンク系や特定の銀行では、担保なしでも柔軟に対応するローン商品を提供していることがあります。

契約後の手続きや注意点は何ですか?

- 返済計画の確認

毎月の返済額や返済スケジュールを再確認し、計画的に返済を進めましょう。 - 追加融資の可能性

返済実績が良好であれば、追加融資を申し込むことができる場合があります。 - 条件変更の確認

利用途中で経営状況が変化した場合、返済条件の見直しを依頼できることがあります。契約時に柔軟な対応が可能か確認しておきましょう。

法人向けビジネスローンはどのような資金用途に使えますか?

法人向けビジネスローンは以下のような用途に広く利用できます。

- 運転資金(例:仕入れ費用、人件費)

- 設備投資(例:店舗改装、新規機材購入)

- 広告宣伝費(例:マーケティングキャンペーン)

- 緊急資金(例:予期せぬ支払い対応)

用途によって適したローン商品が異なるため、事前に金融機関へ相談することをおすすめします。

法人向けビジネスローンのシミュレーション方法

借入金額と返済期間に基づく利息計算例

法人向けビジネスローンを計画する際、借入金額と返済期間に基づいて利息を計算することが重要です。以下は簡単な例です。

- 借入金額: 500万円

- 金利: 年利3.5%

- 返済期間: 5年(60か月)

- 計算方法:

借入金額 × 年利 ÷ 12(1か月分の利息) × 返済期間(月数)

例:

500万円 × 0.035 ÷ 12 × 60 = 約87万5,000円(総利息)

この場合、返済総額は約587万5,000円となります。

利用可能なシミュレーションツールの紹介

多くの金融機関が提供するオンラインシミュレーションツールを活用すると、簡単に返済計画を立てることができます。以下は主な特徴です。

- 基本項目の入力

借入金額、金利、返済期間を入力するだけで、毎月の返済額や総返済額が計算されます。 - 詳細設定

一部のツールでは、元利均等返済と元金均等返済の選択が可能です。それぞれの返済計画に基づく負担額を比較できます。 - シミュレーション結果の可視化

月々の返済額の内訳(元金と利息)や総利息額がグラフや表で表示され、視覚的に理解しやすい設計です。

代表的なシミュレーションツール。

- 銀行系ローンの公式サイト: 各銀行が提供する専用シミュレーター

- ノンバンク系ローンのツール: 柔軟な設定が可能で即時結果が表示されるものが多い

- 独立系シミュレーションサイト: 複数の金融機関を比較可能

無理のない返済計画の立て方

- 収益とのバランスを考慮

月々の返済額が事業収益を圧迫しないよう、余裕を持った返済額を設定します。一般的には、月間収益の20%以内が望ましいとされています。 - 返済期間を柔軟に調整

返済期間を延ばせば月々の負担額は減少しますが、総利息が増える点に注意が必要です。適切なバランスを見つけることが重要です。 - 金利タイプの選択

固定金利型は返済額が一定で計画を立てやすい一方、変動金利型は金利低下時に有利です。事業状況や将来の金利動向を考慮して選択しましょう。 - 事業計画書の作成

借入金の用途や返済原資を具体的に明記することで、金融機関からの信頼を得られるとともに、自身の返済計画の確認にも役立ちます。

シミュレーションを行うことで、具体的な返済計画を立てられるだけでなく、事業の健全な資金運用にもつながります。”

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング