不動産担保ビジネスローンとは

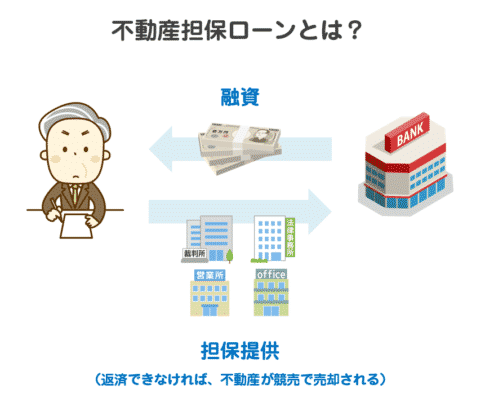

不動産担保ビジネスローンは、不動産を担保に提供することで高額な資金を調達できるローンの一種です。主にフリーランス、個人事業主、法人経営者が、事業資金や運転資金、設備投資など多様な目的で利用することを想定しています。このローンの特徴は、不動産を担保とすることで、信用情報が十分でない場合でも比較的高額かつ低金利での融資が可能になる点です。

担保として提供される不動産は、土地や建物など幅広い種類が対象となります。また、担保物件の所在地や評価額によって、融資可能額が決まる仕組みです。特に、資金調達のスピードや柔軟な返済条件を重視する事業者にとっては魅力的な選択肢といえます。

不動産担保ビジネスローンは、銀行、信用金庫、または専門の金融業者を通じて利用できます。契約形態によっては、元金据え置き期間を設定したり、融資額を段階的に引き出す仕組みが用意されている場合もあります。これにより、事業のキャッシュフローに応じた資金運用が可能となります。

ただし、このローンを利用する場合、担保物件の根抵当権設定や契約書作成時の印紙税、登記費用などの諸経費が発生します。また、担保に設定された不動産は返済が滞った場合に売却される可能性があるため、返済計画を慎重に立てる必要があります。

不動産担保ビジネスローンは、迅速かつ大口の資金調達が可能な一方で、担保物件に関連するリスクや手続きの手間が伴います。これらの特徴を理解し、自身の事業に最適な活用方法を見極めることが重要です。

不動産担保ビジネスローンのメリット

高額融資が可能

不動産担保ビジネスローンの最大の利点は、高額な資金調達が可能な点です。不動産の評価額に基づいて融資額が決定されるため、数千万円から数億円といった大規模な資金を確保することができます。これにより、大規模な設備投資や事業拡大といった大きなプロジェクトに対応できる資金源となります。

低金利での融資が可能

不動産を担保に提供することで、金融機関は貸し倒れリスクを抑えられるため、無担保ローンに比べて金利が低く設定される傾向があります。この低金利は、資金の利用コストを抑えるうえで大きなメリットとなり、事業の収益性を維持しやすくします。

審査の通りやすさ

不動産という物的担保があることで、借り手の信用情報が十分でなくても審査が通りやすい場合があります。特にフリーランスや新規開業の個人事業主など、収入証明が難しいケースでも、不動産の評価額を基準に融資が実行される可能性があります。

資金用途の自由度が高い

多くの不動産担保ビジネスローンでは、資金の用途に厳密な制限がありません。これにより、運転資金、設備投資、広告宣伝費など、多岐にわたる事業目的で柔軟に活用することができます。

長期返済プランの選択が可能

融資期間が最長30年程度に設定されている商品も多く、借り手の事業状況に応じた長期返済プランを選択できます。これにより、毎月の返済額を抑え、事業のキャッシュフローに無理のない計画を立てることが可能です。

即日または迅速な融資対応

多くの金融機関やローンサービスでは、迅速な審査や融資対応を特徴としています。不動産評価がスムーズに行われれば、最短で即日または数日以内に資金を調達できる場合もあり、急な資金需要に対応することができます。

担保物件の柔軟性

自宅や土地、投資用不動産など、さまざまな不動産が担保として利用可能である点も魅力です。一部の金融機関では、担保物件の所在地や抵当順位に柔軟に対応しているため、幅広いニーズに応えられます。

信頼性のある金融機関の選択肢が多い

不動産担保ビジネスローンは、銀行、信用金庫、専門業者など複数の金融機関から提供されています。これにより、借り手は条件や金利、手続きの手間を比較して最適な選択ができる環境が整っています。

不動産担保ビジネスローンのデメリット

担保物件にかかるリスク

不動産を担保に設定するため、返済が滞ると担保物件が競売にかけられる可能性があります。これにより、事業者が自宅や重要な資産を失うリスクが伴います。このリスクは特に、事業の収益が不安定な場合に顕著です。

初期費用や手続きの負担

不動産担保ローンを利用する際には、登記費用や印紙税、評価手数料などの初期費用が発生します。また、担保物件の評価や登記に関する手続きが必要となり、それにかかる時間や労力が借り手にとって負担となる場合があります。

早期返済時のペナルティ

一部の金融機関では、予定より早く返済を行う場合に早期返済違約金が発生することがあります。この費用が高額になる場合、返済計画に柔軟性が欠けると感じることがあります。

資金調達までの時間がかかる場合がある

不動産の評価や審査が必要なため、無担保ローンと比較して資金調達までに時間がかかる場合があります。特に評価対象となる不動産が特殊なケースでは、融資の承認までさらに時間がかかる可能性があります。

担保物件の条件が制約になる場合がある

担保物件の所在地や状態、評価額によっては、希望する融資額に届かないことがあります。また、特定の用途や地域に限定された不動産の場合、金融機関が担保として認めないケースも考えられます。

金融機関の選択肢が限られる場合がある

一部の金融機関では、担保物件の評価基準や融資条件が厳格であるため、すべての不動産が担保として認められるわけではありません。その結果、利用可能な金融機関が限られる場合があります。

返済計画に影響する金利変動のリスク

変動金利型の不動産担保ビジネスローンでは、金利が市場の動向に応じて変動するため、返済額が増えるリスクがあります。特に、長期的な返済計画を立てる場合、このリスクを十分に考慮する必要があります。

資産流動性の低下

担保に提供した不動産は融資期間中に売却や他の用途に利用することが制限されるため、資産の流動性が低下します。この制約は、事業の資産運用に柔軟性を求める場合には不便に感じることがあります。

不動産担保ローンと他の資金調達方法の違い

無担保ローンとの違い

不動産担保ローンは、担保を提供することで高額融資や低金利が実現します。一方、無担保ローンは担保が不要である代わりに、融資額が限られ、金利が高めに設定される傾向があります。無担保ローンは審査が迅速で手続きも簡易であるため、少額資金を短期間で調達したい場合に向いていますが、高額な資金調達には不向きです。

ファクタリングとの違い

ファクタリングは、売掛金を早期に現金化する資金調達方法です。担保や借入ではなく、売掛金の譲渡により資金を得るため、信用情報に影響を与えず、迅速な現金化が可能です。ただし、売掛金の範囲でしか資金調達できないため、自由な用途や大規模な資金が必要な場合には不動産担保ローンが適しています。

リースとの違い

リースは設備や機械などを購入せずに借りて使用する資金調達方法で、資金を直接調達するものではありません。設備投資を低リスクで行いたい場合に適していますが、現金が必要な場合や複数の用途に使える資金を確保する場合には、不動産担保ローンのほうが適しています。

クレジットカードローンとの違い

クレジットカードローンは、簡易な手続きで少額資金を即座に調達できる便利な方法ですが、金利が非常に高く、長期間利用する場合は返済負担が大きくなります。一方、不動産担保ローンは金利が低く、長期返済計画が可能であるため、長期間の資金調達や高額な資金が必要な場合に向いています。

クラウドファンディングとの違い

クラウドファンディングは、不特定多数の支援者から資金を募る方法です。担保や返済義務がなく、プロジェクトの実現を目的としている場合に適しています。ただし、目標金額に達しないと資金を得られないリスクがあるため、確実な資金調達が必要な場合には不動産担保ローンが安定した選択肢となります。

資金調達の適用範囲と自由度の違い

不動産担保ローンは資金用途が比較的自由で、事業拡大、運転資金、設備投資など幅広い目的に利用できます。一方、他の方法(ファクタリングやリースなど)は資金用途が限定される場合が多く、自身の事業計画に応じた適切な選択が求められます。

融資可能額と条件の違い

不動産担保ローンは、不動産評価額に基づいて高額な資金調達が可能ですが、初期費用や手続きの手間が発生します。他の方法は初期費用が少ない場合が多いものの、資金調達額や条件に制限があります。それぞれの特徴を理解し、必要な資金額や事業目的に最適な手段を選ぶことが重要です。

不動産担保ローンの利用条件と必要書類

利用条件

- 担保として認められる不動産

- 土地、建物、商業施設、投資用不動産などが対象となります。

- 担保物件の所在地や評価額、所有権の明確性が重要です。

- 抵当権の順位が融資条件に影響する場合があります。

- 融資対象者

- 法人:事業活動を営む法人代表者。

- 個人事業主:確定申告書に営業所得、不動産所得、農業所得が記載されている方。

- フリーランス:事業性の収入が証明できる場合に限り申請可能。

- 融資金額と利率

- 最低融資額は100万円程度から、最大5億円以上。

- 利率は固定または変動金利で設定され、多くの場合2.49%~8.99%程度。

- 不動産の評価額によって融資可能額が変動します。

- 返済期間と方式

- 一般的に1年~30年程度の返済期間が設定可能。

- 元利均等返済、元金一括返済など、複数の返済方式が選択可能。

- 保証人とその他の条件

- 法人の場合、代表者の連帯保証が必要なケースが多い。

- 担保提供者が別の場合、その方の同意や連帯保証が求められることがあります。

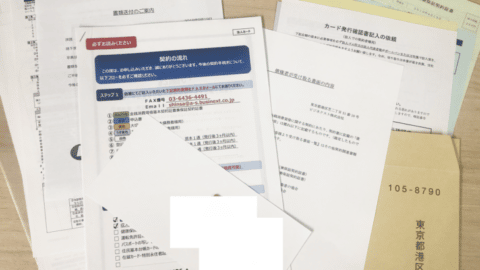

必要書類

- 個人事業主の場合

- 本人確認書類(運転免許証、パスポートなど)。

- 確定申告書(直近1~3年分)。

- 固定資産評価証明書(名寄台帳)。

- 担保物件の現況確認書類(登記簿謄本、不動産の写真など)。

- 納税証明書(未納がないことを証明するもの)。

- 担保物件に先順位の借入がある場合は返済予定表および残高証明。

- 法人の場合

- 法人代表者の本人確認書類。

- 決算書(直近2~3期分)。

- 固定資産評価証明書。

- 法人の登記事項証明書(商業登記簿謄本)。

- 納税証明書および税務署発行の事業収入証明。

- 担保物件に関する書類(登記簿謄本、評価証明書、残高証明など)。

- 共通で必要な場合がある書類

- 事業計画書:資金用途や返済計画の説明資料。

- 担保物件の詳細資料:評価額を算定するために必要。

- 金融機関が指定する申請書類一式。

契約時の諸費用

- 印紙代

- 契約書に必要な収入印紙費用。金額は融資額によって異なります。

- 登記費用

- 抵当権設定に伴う司法書士への報酬や登記申請料。

- 評価手数料

- 不動産の査定にかかる費用。一部の金融機関では無料のケースもあります。

- 事務手数料

- 融資手続きにかかる金融機関の手数料。0%~3%程度が一般的です。

適切な書類を準備し、条件を満たすことで、スムーズな融資手続きが可能になります。各金融機関の要件を事前に確認することが重要です。

不動産担保ビジネスローンを利用する際の注意点

過剰な借り入れに注意

借り入れ可能額が不動産評価額に基づいて高額になる場合でも、事業計画や収益性を十分に検討せずに過剰な借り入れを行うと、返済負担が大きくなります。適切な借入額を設定し、毎月の返済が事業のキャッシュフローを圧迫しないように計画を立てることが重要です。

担保物件のリスクを認識

返済が滞った場合、担保に設定した不動産が差し押さえや競売にかけられるリスクがあります。特に、自宅や事業に不可欠な物件を担保に提供する場合は、事業収益の見込みや返済計画を慎重に検討してください。

金利変動の影響を考慮

変動金利型のローンを選択した場合、金利が市場状況に応じて上昇する可能性があります。長期間の返済計画を立てる場合、金利上昇リスクを織り込んだ資金計画を作成することが必要です。固定金利型との比較検討も欠かせません。

契約時の費用に注意

契約時には、印紙代、登記費用、評価手数料などの初期費用が発生します。これらの費用が全体の資金計画に影響を与える場合があるため、事前に必要な費用を確認し、予算に含めるようにしましょう。

早期返済違約金に注意

一部のローン商品では、予定より早く返済を行う場合に違約金が発生します。この違約金は融資元本の一定割合で計算されるため、返済計画を柔軟に変更する場合には予め条件を確認しておく必要があります。

審査基準とスピードの把握

不動産担保ローンの審査では、担保物件の評価額が重要な要素となります。ただし、物件の所在地や状況によっては評価が長引く場合もあります。特に急ぎの資金需要がある場合は、金融機関の審査スピードや必要書類のリストを事前に確認してください。

担保物件の流動性に制約

担保として提供した不動産は、融資期間中に自由に売却や他の用途に利用することが難しくなります。このため、将来的な資産運用計画と照らし合わせて担保提供を検討することが重要です。

信頼できる金融機関の選定

詐欺的な条件を提示する業者や不透明な契約条件を避けるため、金融機関の信頼性を確認してください。口コミや評判を調査し、複数の選択肢を比較することが賢明です。

これらの注意点を踏まえ、不動産担保ビジネスローンを安全かつ効果的に活用するためには、事前の情報収集と計画が欠かせません。

よくある質問(FAQ)

どんな不動産でも担保にできますか?

原則として、土地、建物、商業施設、投資用不動産などが担保対象となります。ただし、不動産の所在地や評価額、状態によって担保として認められない場合もあります。具体的な条件については金融機関に確認する必要があります。

審査にはどれくらい時間がかかりますか?

審査期間は通常、必要書類が揃ってから数日から1週間程度です。不動産の評価や追加資料の提出が必要な場合、さらに時間がかかることがあります。迅速な資金調達を希望する場合、事前に必要書類を揃えておくことが重要です。

融資可能額はどのように決まりますか?

融資可能額は、不動産の評価額を基準に決定されます。評価額の70%〜80%程度が融資額の目安となることが一般的ですが、金融機関の基準や担保物件の条件によって異なる場合があります。

担保物件が複数ある場合、すべて提供する必要がありますか?

複数の担保物件を提供することで、融資額を増やすことが可能ですが、必須ではありません。希望する融資額に応じて、適切な物件を選んで担保に設定することができます。

早期返済は可能ですか?

早期返済は可能ですが、一部の金融機関では違約金が発生する場合があります。違約金は返済元本の一定割合で計算されることが多いため、事前に契約条件を確認してください。

個人事業主やフリーランスでも利用できますか?

利用可能です。ただし、確定申告書や納税証明書など、事業収入を証明できる書類の提出が必要となります。また、不動産の所有権が明確であることも条件の一つです。

信用情報が不安でも借りられますか?

不動産を担保に提供することで、信用情報が十分でなくても融資を受けられる場合があります。ただし、金融機関によって審査基準が異なるため、事前に相談することをおすすめします。

借り入れた資金の用途に制限はありますか?

多くの場合、事業性の用途に限定されます。ただし、具体的な資金用途について詳細な制約がない商品も存在するため、契約時に確認してください。

返済期間やプランはどのように決まりますか?

返済期間は最短1年から最長30年程度まで設定可能です。元利均等返済や元金一括返済など、複数のプランが用意されており、事業収益やキャッシュフローに応じたプランを選ぶことができます。

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング