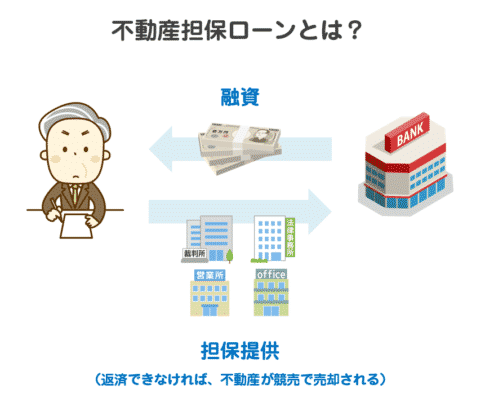

ビジネスローンには、不動産を担保にする不動産ビジネスローンというものがあります。今回は不動産担保ビジネスローンについて解説します。

不動産担保ビジネスローンとは?

不動産担保ビジネスローンとは

を言います。

と言い換えても良いかと思います。

一般的に不動産担保ローンは「個人向け」と「法人向け」があり、そのうちの「法人向けの不動産担保ローンのこと」を「不動産担保ビジネスローン」と呼ぶのです。

- 運転資金

- 設備資金

- 起業資金

- 仕入資金

- つなぎ資金

- 納税資金

- 融資の返済資金

- 新規事業立ち上げ資金

- 投資用不動産の購入資金

・・・

などの事業資金の借入をするときに利用を検討します。

不動産担保ビジネスローンを提供している金融機関

銀行はほとんど販売していない

銀行融資でも、信用力が低い場合や金利を抑えたい場合には、不動産を担保として差し入れて、不動産担保融資として融資を受けます。

ビジネスローンは、元々銀行が提供しはじめたローン商品ですが、予想以上のデフォルト率(貸し倒れ率)になってしまったため、銀行はビジネスローンの販売には消極的で、中小企業には保証協会の保証付融資を積極的に案内するようになってきています。

不動産担保ビジネスローンも、銀行が販売していることはほとんどありません。

商品性が既存の銀行融資(不動産担保融資)と被ってしまうからです。不動産担保ビジネスローンとしてわざわざ商品化する必要性がないのです。

不動産担保ビジネスローンを提供している金融機関は?

大きく分けると「事業者金融」と「不動産担保ローン専門会社」が不動産担保ビジネスローンを提供しています。

事業者金融

事業性資金の融資を行っている貸金業者(事業者金融)は、ローンのラインナップの一つとして

- ビジネスローン

- 不動産担保ビジネスローン

- 売掛債権担保ビジネスローン

- 証券担保ビジネスローン

・・・

と複数のビジネスローンを展開しており、

無担保

→ ビジネスローン

有担保

→ 不動産担保ビジネスローン

→ 売掛債権担保ビジネスローン

→ 証券担保ビジネスローン

という分類でローン商品の商品ラインナップを用意しているのです。有担保ローンのうちの一つが不動産担保ビジネスローンです。

不動産担保ローン専門会社

不動産担保ローンのみを扱っている専門の貸金業者もあります。

不動産担保ローン専門会社は

- 個人向け不動産担保ローン

- 法人向け不動産担保ローン

- 不動産業者向け不動産担保ローン

- 不動産投資家向け不動産担保ローン

- つなぎ資金不動産担保ローン

という分類でローン商品の商品ラインナップを用意しているのです。色々な不動産担保ローンがある中で、事業性資金として利用できるものが不動産担保ビジネスローンです。

不動産担保ビジネスローンのメリット

金利が低金利

無担保のビジネスローンよりは、不動産担保ビジネスローンの方が低金利に設定されています。

不動産という担保がある分、金融機関側の貸し倒れリスクが下がるため、金利も抑えて提供できるのです。

例

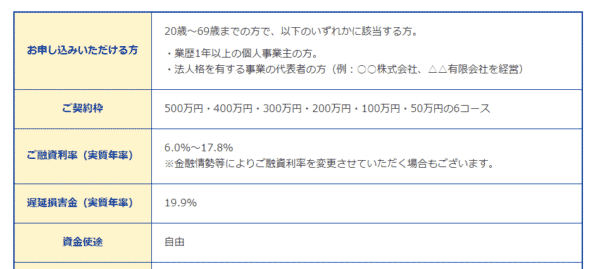

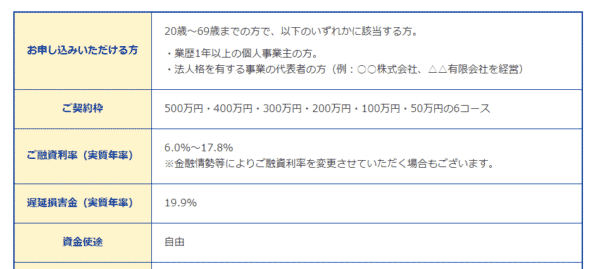

つばさコーポレーション「不動産スーパーサポートローン」

金利:年率 3.8%~7.8%

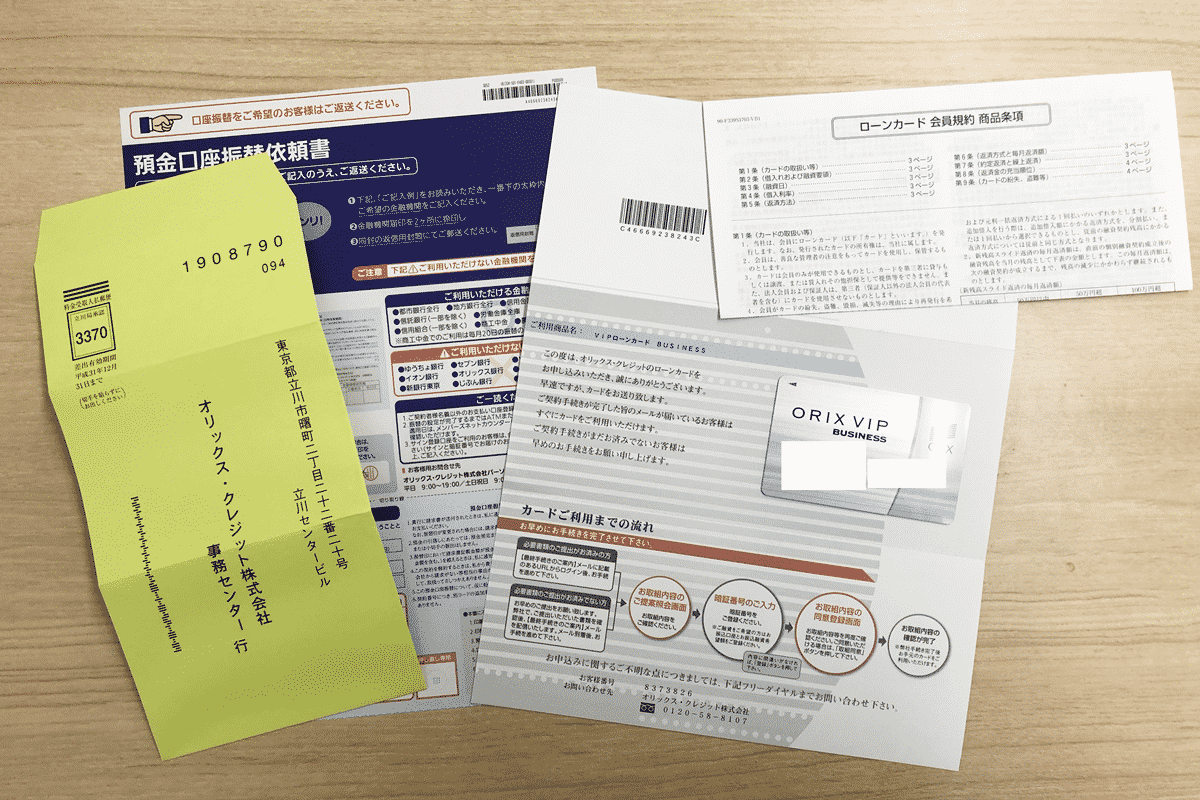

オリックスVIPローンカード BUSINESS「ビジネスローン」

金利:年率 6.0%~17.8%

となっていて

また、実際に借りるに適用される「適用金利」も、ビジネスローンの場合は、上限金利に近い金利が設定されますが、不動産担保ビジネスローンの場合は、不動産担保の担保価値に応じて下限金利に近い金利が設定されることもあるのです。

借入可能額の上限が高額

不動産担保ビジネスローンは、借入可能額の上限設定が高額になっています。不動産の担保価値が高ければ高いほど、高額な資金調達が可能になります。

例

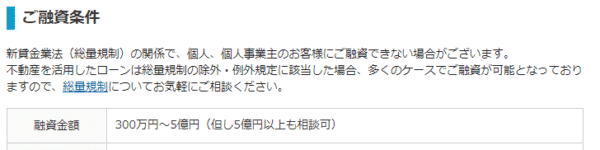

ジェイ・エフ・シー事業者向け不動産担保ローン

融資金額:300万円~5億円(但し5億円以上も相談可)

オリックスVIPローンカード BUSINESS「ビジネスローン」

ご契約枠:500万円・400万円・300万円・200万円・100万円・50万円の6コース

となっています。

- 億単位で借りられるのが不動産担保ビジネスローン

- 最高500万円~1000万円までの少額の借入に対応しているのがビジネスローン

という違いがあるのです。

ビジネスローンよりも審査が甘い

不動産という担保があれば、金融機関側は起業が倒産する等して万が一返済が滞っても、担保である不動産を売却すればある程度の貸し倒れ損失は回避できるのです。

無担保であるビジネスローンの場合は、万が一返済が滞ったら、それがそのまま貸し倒れ損失になってしまいます。

長期の返済期間設定ができるので毎月の返済額が小さくなる

不動産担保ビジネスローンの場合は

- 最長35年(420カ月)

という返済期間の設定が可能になっています。

不動産担保ビジネスローンのデメリット

不動産を持っていなければ利用できない

不動産担保ビジネスローンは、不動産担保が前提ですので、不動産をお持ちでない方は利用できません。

諸費用が発生する

不動産担保ビジネスローンには「諸費用」が発生します。

- 事務手数料:0.0%~2.2%(税込)

- 印紙代:数千円~数万円(借入額による)

- 抵当権設定登記費用・司法書士報酬:約10万円

不動産担保ビジネスローンの場合は、不動産を担保にするので無担保のビジネスローンと比較すると「担保価値の鑑定」「担保の登記」などの作業が増えるため、事務手数料や司法書士報酬などが発生してしまうのです。

返済できなければ担保は競売で売却されてしまう!

ということを意味します。

返済を継続している限りは、担保にした不動産が売却されてしまうことはありません。

数日~1ヶ月程度の遅延や遅延の理由を金融機関側と共有し、返済可能日と伝えている場合など、多少の遅延であれば許容されることが多く、すぐに競売とはなりません。3ヶ月ぐらいの遅延になると内容証明など請求の手続きも厳しくなってきます。

不動産担保ビジネスローンを利用する際には「返済日に返済をする」という当たり前のことを継続する必要があります。

融資までのスピードがビジネスローンよりも遅い

無担保のビジネスローンの場合

- 最短即日融資可能

となっているケースが多いのですが

不動産担保ビジネスローンの場合

- 約3営業日が相場

となっています。銀行融資と比較すれば早いのですが、担保にする不動産の担保価値の鑑定作業、確認作業が入ってしまうため、即日融資などの対応はできないのです。

不動産担保ビジネスローンの活用

銀行融資は受けられないが不動産を保有している方におすすめ

銀行融資が受けられるのであれば、不動産担保を差し入れて銀行融資を受けるという手があります。

しかし

- 銀行融資の審査が通らない

- 銀行融資のスピードでは必要な資金調達のタイミングに間に合わない

- 不動産は保有している

という場合には「不動産担保ビジネスローン」が有力な選択肢になります。

不動産業者など、定期的にビジネスで不動産を仕入れる必要がある方におすすめ

不動産売買や不動産開発など

不動産を安く仕入れて、高く売る

というビジネスモデルを展開している不動産業者の場合は、継続的に不動産の仕入れが発生します。

このようなケースでは銀行融資の審査を都度、依頼しているとスピードの問題が出てきてしまいます。

ビジネスローンよりは長期資金の借入にも利用可能

ビジネスローンの場合

- 高金利

- 無担保

- 即日融資可能

- 最高500万円~1000万円の少額借入

- コンビニATMで借入可能

不動産担保ビジネスローンの場合

- ビジネスローンよりは低金利

- 有担保

- 最高1億円~5億円の大型借入

- 借入可能期間:10年~35年

という違いがあります。

ビジネスローンの場合は

小回りの利く資金調達方法

という意味合いが大きく

短期の資金調達方法として利用するのがベスト

なのです。

一方、不動産担保ビジネスローンの場合は

担保次第で億単位の借入が可能な資金調達方法

金利も、ビジネスローンよりは低金利

ですので、金利によっては設備資金や長期の運転資金としても、活用できる可能性が出てきます。

資金調達の活用方法がビジネスローンと不動産担保ビジネスローンでは異なるのです。

借り換え・おまとめ目的でも活用できる

不動産担保ビジネスローンは、高額な借入、長期の借入ができるので「借り換え」「おまとめ」にも活用できます。

- 返済期間を長期に設定できる → 毎月の返済額が小さく抑えられる

- 高額な借入ができる → 複数の借入をまとめられる

- ビジネスローンよりは低金利 → 高金利の借入から低金利の借入へ借り換えることで利息負担が軽減する

という特徴があるのです。

おすすめの不動産担保ローンランキングはこちら

不動産担保ビジネスローンのよくある質問

不動産担保ビジネスローンを借りるときは保証人は必要ですか?

- 個人事業主 → 不要

- 法人 → 代表者の連帯保証が必要、第三者の保証人不要

です。

不動産担保ビジネスローンで担保にする物件は法人所有の不動産のみが対象ですか?

不動産の所有者は問わないケースもあります。

- 社長が保有している不動産

- 役員の誰がが保有している不動産

など、法人名義で所有している不動産以外でも、不動産担保ローン会社によっては担保として扱ってくれるのです。

ただし、担保にする不動産が法人所有のものでない場合は、所有者が連帯保証人になる必要があります。

不動産の担保評価はどうやって評価するのでしょうか?

- 土地 → 路線価などの国が提供している公的な価値を基に算出

- 建物 → 再調達価格を基に算出

されます。

掛目は不動産担保ローン会社によって異なりますが

70%~100%

が相場となっています。

掛目とは

金融機関等が不動産を担保にして融資をする際に、担保評価の一定の割合を融資の限度額に設定します。この一定の割合を「掛目(かけめ)」というのです。

掛目:70%の場合

不動産担保価値が1億円であれば、7000万円まで借りられるという計算になります。

まとめ

不動産担保ビジネスローンは

を言います。

- 銀行からの融資が厳しい

- つなぎ資金が必要

- 起業資金が必要

- 不動産品の仕入れ資金が必要

- 事業拡大の運転資金・設備資金が必要

- 期限が到来する融資の償換資金

・・・

というケースで活躍します。

不動産担保ビジネスローンのメリット

- ビジネスローンよりは低金利

- 審査が甘い

- 高額の借入が可能

- 長期の返済が可能。毎月の返済額が小さくなる

不動産担保ビジネスローンのデメリット

- 不動産担保が必要

- 返済できなければ不動産を失う

- 諸費用が必要

というものがあります。

ビジネスローンと比較すると、不動産担保ビジネスローンは

- 審査が甘い

- 金利が低金利

- 長期的な資金繰りに活用できる

- 「借り換え」「おまとめ」にも利用可能

という特徴があるので、不動産をお持ちの経営者の方は、ビジネスローンとともに不動産担保ビジネスローンも含めて、資金調達方法を検討しましょう。

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

「ビジネスローンに不動産担保があるとどうなるの?」