はじめに:ビジネスローンと信用情報の関係性

ビジネスローンの審査において、信用情報は極めて重要な判断材料のひとつです。どれほど魅力的なビジネスモデルや成長性を持っていたとしても、申込者の信用情報に問題があると融資が難しくなる場合があります。これは、金融機関が貸倒れのリスクを最小限に抑えるために、申込者の過去の金融取引履歴や返済能力を厳しくチェックするからです。

特にフリーランスや個人事業主、法人経営者は、個人の信用情報と法人の財務状況の両方が審査対象となります。個人事業主や小規模法人の場合、経営者個人の信用情報が直接的に審査結果に影響を及ぼします。クレジットカードの支払い遅延や過去の借入返済遅延などがあると、返済能力に疑問を持たれ、審査に通過しにくくなる可能性があります。

一方、法人経営者の場合でも、会社の信用情報だけでなく、代表者個人の信用情報が審査対象になるケースが多くあります。特に設立間もない企業や収益が安定していない場合、法人の信用情報よりも経営者個人の信用実績が重視されます。これは、経営者の資質や経営手腕が会社の将来性に直結すると見なされているためです。

また、信用情報の内容によっては、借入条件にも大きな影響があります。信用情報が良好であれば、より低金利で有利な条件のビジネスローンを利用できる可能性が高くなりますが、信用情報に問題がある場合は、金利が高く設定されたり、融資限度額が制限されたりすることがあります。

このように、ビジネスローンの審査は単に事業計画や収益性だけでなく、申込者の信用情報が大きく関わっており、事前の確認と対策が重要になります。

ビジネスローン審査で見られる信用情報のポイント

ビジネスローンの審査では、申込者の信用情報が細かくチェックされます。審査通過の可否や融資条件を左右するため、どのような情報が見られるのかを正しく理解することが重要です。ここでは、審査で特に注目される信用情報のポイントを解説します。

個人信用情報と法人信用情報の違い

ビジネスローンの審査では、個人信用情報と法人信用情報の両方が確認されます。

- 個人信用情報は、フリーランスや個人事業主、法人経営者本人のクレジットカード利用履歴、ローンの返済状況、公共料金の支払い状況などが含まれます。

- 法人信用情報は、法人名義での借入状況、決算内容、税金や社会保険料の納付状況、取引先や仕入先への支払い状況が審査対象となります。

特に、創業間もない法人や個人事業主の場合、事業の実績が少ないため、経営者個人の信用情報が重視される傾向があります。

チェックされる主な項目

ビジネスローンの審査でチェックされる信用情報の具体的な項目は以下の通りです。

1. 延滞履歴

過去のローンやクレジットカードの支払いにおける延滞履歴は、審査に大きく影響します。特に、2カ月以上の長期延滞は「金融事故」とみなされ、審査通過が困難になります。

2. 債務整理や自己破産歴

過去に債務整理(任意整理・個人再生・自己破産)を行っている場合、その履歴は信用情報に記録されます。金融機関は、返済能力や信用力に問題があると判断し、融資を避ける可能性があります。

3. 借入状況と借入額の多寡

現在の借入件数や借入総額も重視されます。複数のローンを利用している、借入額が収入に対して過大である場合は、返済能力に不安があると判断されることがあります。

4. 信用情報の照会履歴(申し込みブラック)

短期間に複数の金融機関に申し込みを行うと、「資金繰りに困っている」と見なされ、審査に不利になります。一般的に1カ月以内に3件以上の申し込みがあると、審査落ちのリスクが高まります。

5. 公共料金・携帯料金の支払い状況

意外と見落とされがちですが、携帯電話の分割払いの延滞や、公共料金の支払い遅延も信用情報に影響します。日常的な支払いもきちんと管理することが重要です。

信用スコアの評価

信用情報をもとに、申込者の返済能力を数値化した信用スコアも審査で活用されます。信用スコアが高いほど、金融機関からの信頼が厚く、低金利での融資や高額融資が受けやすくなります。

信用スコアの評価基準には、以下の要素が含まれます。

- 支払い履歴(Payment History):過去の返済遅延や滞納の有無

- 借入利用状況(Credit Utilization):総借入額と利用可能額の比率

- 信用履歴の長さ(Credit History Length):クレジット利用の期間

- 新規借入状況(New Credit):最近のローン申込件数と頻度

- 信用取引の種類(Credit Mix):借入の種類(クレジットカード、ローンなど)の多様性

法人代表者の信用情報が審査に与える影響

法人の場合でも、代表者個人の信用情報は重視されます。特に中小企業や創業間もない法人では、法人自体の実績が少ないため、経営者個人の信用力が審査結果に直結します。

- 代表者個人の延滞や金融事故があると、法人の経営にも不安があると判断され、融資が難しくなる可能性があります。

- 代表者が保証人となるケースが多く、個人の信用情報が審査の基準に含まれます。

税金や社会保険料の納付状況

法人の場合、税金や社会保険料の滞納は信用力を大きく損ないます。これらの滞納があると、資金管理能力に問題があると見なされ、審査で不利になります。金融機関によっては、納税証明書や社会保険料の納付証明書の提出を求められることもあります。

これらの信用情報のポイントを理解し、日頃から適切な資金管理を心がけることが、ビジネスローン審査通過への第一歩となります。

信用情報に不安がある場合のビジネスローン選び

信用情報に不安がある場合でも、適切なビジネスローンを選ぶことで資金調達の可能性を広げることができます。審査基準が柔軟なローンや、信用情報を重視しない融資方法を活用することで、事業資金の確保が可能です。

審査が柔軟なビジネスローンの特徴

1. ノンバンク系ビジネスローン

銀行や信用金庫と比べ、ノンバンク系の金融機関は審査基準が比較的緩やかです。信用情報よりも事業の将来性や売上状況を重視する傾向があります。

メリット

- 審査が早く、即日融資も可能

- 法人代表者の信用情報が多少悪くても融資されやすい

デメリット

- 銀行融資に比べて金利が高め

- 融資限度額が低めに設定される

2. ビジネスカードローン

ビジネス向けのカードローンは、限度額内で自由に資金を引き出せる柔軟なローンです。比較的少額の借入に向いており、信用情報に不安があっても利用できるケースがあります。

メリット

- 必要な分だけ借入ができ、返済も柔軟

- 利用実績に応じて限度額が増額される可能性がある

デメリット

- 金利が高め(年率10~18%程度)

- 借入管理が甘くなると資金繰りが悪化するリスクがある

3. 売掛債権担保ローン

売掛金(未回収の請求書)を担保に資金調達ができるローンです。事業の売上実績が評価されるため、信用情報が不安でも利用可能です。

メリット

- 売上がある事業者なら利用しやすい

- 信用情報の影響が少ない

デメリット

- 売掛金の内容や取引先の信用状況が審査対象

- 手数料が高くなることがある

信用情報に不安があっても借りやすいおすすめローン

1. 日本政策金融公庫(政府系金融機関)

政府系の金融機関である日本政策金融公庫は、起業家や中小企業向けの支援が充実しています。信用情報の内容よりも事業計画や将来性が重視される傾向があります。

特徴

- 低金利・長期返済が可能

- 創業支援や事業再生の融資制度が豊富

2. クラウドファンディング(融資型)

融資型クラウドファンディング(ソーシャルレンディング)は、多数の投資家から資金を集める仕組みです。信用情報よりも事業内容や収益見込みが重視されます。

特徴

- 融資の自由度が高い

- 事業の魅力次第で資金調達が可能

3. ファクタリング

売掛金を金融機関や専門業者に売却して資金化する方法です。融資ではないため、信用情報に影響を与えません。

特徴

- 信用情報が関係しない

- 即日現金化が可能

ビジネスローン選びの注意点

- 金利や手数料の比較

信用情報に不安がある場合、金利が高く設定されることが多いため、総返済額を事前に確認することが重要です。 - 返済計画の明確化

無理のない返済スケジュールを立て、事業資金とプライベートの資金管理を徹底することが、信用情報の悪化を防ぐ鍵となります。 - 複数の金融機関を比較

1社だけでなく、複数の融資先から条件を比較して、自社に最適なローンを選びましょう。

信用情報に不安がある場合でも、自社の状況に合った資金調達方法を選ぶことで、事業の安定した運営と成長が実現可能です。

信用情報を確認・改善する方法

信用情報はビジネスローン審査に大きな影響を与えるため、定期的な確認と適切な改善が重要です。信用情報を正確に把握し、改善に取り組むことで、審査通過の可能性を高められます。

信用情報の確認方法

1. 信用情報機関からの情報開示請求

信用情報は、以下の主要な信用情報機関から簡単に確認できます。

- CIC(株式会社シー・アイ・シー)

主にクレジットカードやローンの情報を管理。スマホやパソコンからオンラインで確認可能。

手数料:1,000円(クレジットカード決済) - JICC(日本信用情報機構)

消費者金融やカードローンなどの情報を管理。郵送・スマホ・窓口で確認可能。

手数料:スマホ500円、郵送1,000円 - 全国銀行個人信用情報センター(KSC)

銀行系のローンや住宅ローン情報を管理。郵送でのみ確認可能。

手数料:1,000円(定額小為替)

2. 信用情報の確認ポイント

- 延滞情報の有無:過去に支払い遅延がないか

- 借入状況:現在の借入件数や残高

- 債務整理の履歴:自己破産や任意整理の情報があるか

- 申し込み履歴:短期間に複数のローン申込がないか

信用情報を改善する具体的な方法

1. 延滞の解消と早期返済

- 延滞している支払いがある場合は、速やかに完済する。

- 支払い期日は必ず守り、遅延を繰り返さない。

2. 借入件数と利用枠の見直し

- 不要なクレジットカードやローンは解約して件数を減らす。

- クレジットカードの利用は、利用限度額の30%以下に抑える。

3. 長期間利用しているクレジットカードを維持

- 長く利用しているクレジットカードは、信用スコアの安定化に役立つ。

- 利用履歴が長いほど、信用力が高く評価されやすい。

4. 多重申し込みの回避

- 短期間に複数のローン申込をしない(1カ月以内に3件以上は避ける)。

- 融資を申し込む際は、事前審査を利用して通過の可能性を確認する。

5. 公共料金・携帯料金の支払いを徹底

- スマートフォンの分割払いも信用情報に記録されるため、滞納は厳禁。

- 公共料金や通信費も口座振替や自動引き落としで確実に支払う。

6. 過払い金請求・債務整理の正しい対応

- 債務整理の履歴は信用情報に記録されるが、正当な過払い金請求は影響しない。

- 過払い金請求は、残債を全額返済できるか確認してから実行する。

信用情報の改善に役立つ行動

- 定期的な信用情報のチェック(年1~2回の確認が理想)

- 安定した収入の確保(事業収入や副業収入の強化)

- 節税やコスト削減による資金繰りの改善

信用情報の確認と改善は、ビジネスローン審査だけでなく、長期的な事業運営の安定にもつながります。

信用情報に影響を与えない資金調達方法

信用情報に不安がある場合でも、信用情報を参照しない資金調達方法を活用することで、安定的な資金繰りが可能です。信用情報の審査を回避できる柔軟な資金調達手段を紹介します。

1. ファクタリング(売掛金買取サービス)

売掛金(未回収の請求書)を金融機関や専門業者に売却し、早期に資金化する方法です。融資ではなく売買契約であるため、信用情報には影響しません。

- メリット

- 信用情報に関係なく利用可能

- 最短即日で資金調達が可能

- 借入ではないため、負債が増えない

- デメリット

- 手数料(2%〜20%程度)が発生する

- 売掛先企業の信用状況が審査対象となる

2. クラウドファンディング(資金調達型)

事業やプロジェクトのアイデアを公開し、一般の支援者から資金を募る方法です。融資型(ソーシャルレンディング)や寄付型、購入型などがあり、信用情報は審査対象外です。

- メリット

- 資金調達と同時に市場調査・宣伝効果が得られる

- 信用情報や財務状況が不問

- 支援者との直接的なつながりが構築できる

- デメリット

- 資金調達までに時間がかかる場合がある

- プロジェクトの魅力が乏しいと資金が集まりにくい

3. 売掛債権担保融資(ABL)

売掛債権や在庫などの流動資産を担保に資金を借り入れる方法です。信用情報よりも担保資産の価値が重視されます。

- メリット

- 信用情報に左右されにくい

- 事業規模に応じた柔軟な資金調達が可能

- デメリット

- 担保資産の評価や審査が必要

- 手続きや契約が複雑な場合がある

4. リースバック(資産売却・再利用)

保有している資産(設備や不動産など)を専門業者に売却し、そのまま賃貸契約を結んで利用し続ける方法です。

- メリット

- 固定資産を現金化できる

- 信用情報や借入枠に影響しない

- デメリット

- 長期的には賃料負担が増える可能性がある

- 資産価値により調達額が制限される

5. ビジネスコミュニティ・ネットワークからの資金調達

異業種交流会やビジネスコンテストを活用し、エンジェル投資家や企業から資金提供を受ける方法です。信用情報よりも事業の将来性や成長性が評価されます。

- メリット

- 信用情報に依存しない資金調達が可能

- 資金だけでなく、経営アドバイスや人脈も得られる

- デメリット

- 事業計画やプレゼンテーションの質が問われる

- 出資比率や経営権の一部を譲渡する可能性がある

6. 資産担保ローン(動産・不動産担保)

保有する不動産や動産を担保に資金調達を行う方法です。担保の価値が審査の中心で、信用情報の影響は限定的です。

- メリット

- 大きな資金調達が可能

- 金利が比較的低めに設定されることが多い

- デメリット

- 担保資産を失うリスクがある

- 査定や手続きに時間がかかる

7. 補助金・助成金の活用

国や自治体が提供する補助金や助成金を活用して、事業資金を確保する方法です。返済義務がなく、信用情報も審査対象外です。

- メリット

- 返済不要で資金調達が可能

- 新規事業や設備投資など幅広い用途に対応

- デメリット

- 申請手続きが煩雑で、審査に時間がかかる

- 使用用途や成果報告の義務がある

資金調達方法の比較表

| 資金調達方法 | 信用情報の影響 | 資金調達スピード | 調達難易度 | 特徴 |

|---|---|---|---|---|

| ファクタリング | 影響なし | 即日〜数日 | 低め | 売掛金の早期資金化が可能 |

| クラウドファンディング | 影響なし | 数週間〜数ヶ月 | 中 | 支援者との直接的な関係構築 |

| 売掛債権担保融資(ABL) | ほぼ影響なし | 数日〜数週間 | 中 | 売掛金や在庫を担保に柔軟な資金調達が可能 |

| リースバック | 影響なし | 数週間 | 中 | 保有資産を現金化しつつ事業継続可能 |

| ビジネスコミュニティ | 影響なし | 数週間〜数ヶ月 | 高め | 投資家からの出資・支援が得られる |

| 資産担保ローン | 影響小 | 数週間 | 中 | 動産・不動産を担保に大口資金調達が可能 |

| 補助金・助成金 | 影響なし | 数カ月 | 高め | 返済不要の資金調達だが審査・手続きが複雑 |

信用情報に不安があっても、事業の状況に合った適切な資金調達方法を選択することで、安定した事業運営と成長を実現できます。

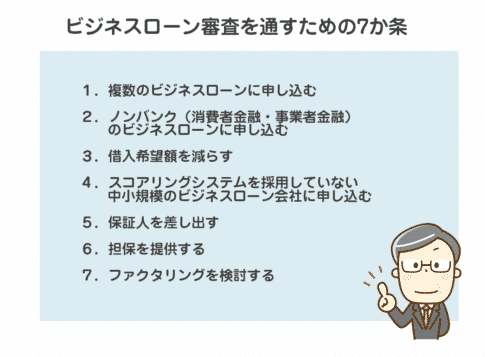

ビジネスローン審査に通過するためのポイント

1. 信用情報の徹底的な管理と改善

信用情報はビジネスローン審査で最も重視されるポイントの一つです。

- 延滞の解消:過去の延滞履歴がある場合は、速やかに支払いを完了し、延滞情報を解消することが重要です。

- 借入件数の見直し:不要なクレジットカードやローンは解約し、借入件数を減らすことで信用力の改善が期待できます。

- 支払い履歴の管理:公共料金やスマートフォンの分割払いも含め、支払い遅延を防ぎましょう。

2. 資金使途と返済計画の明確化

金融機関は貸付資金の使途や返済計画の明確さを重視します。

- 具体的な資金使途:資金の使い道を明確にし、どのように事業成長に活かすかを説明できるように準備します。

- 現実的な返済計画:事業収益に基づいた無理のない返済スケジュールを策定し、返済能力の高さをアピールします。

3. 最新の財務書類と事業計画書の準備

金融機関は事業の安定性や将来性を判断するために、最新の財務状況や事業計画を確認します。

- 最新の決算書・試算表の提出:直近の決算書や試算表を用意し、事業の安定性や成長性を示します。

- 詳細な事業計画書:市場分析、売上予測、事業展開計画などを盛り込んだ具体的な事業計画書を作成します。

4. 税金・社会保険料の適切な納付

税金や社会保険料の未納は、資金管理能力の欠如と見なされ、審査に悪影響を与えます。

- 納税証明書の準備:最新の納税証明書や社会保険料の納付証明書を提出できるように整備します。

- 滞納の防止:税金や社会保険料の支払いを優先的に行い、信頼性を高めます。

5. 複数の金融機関の比較検討

金融機関によって審査基準や金利、融資条件は異なります。

- 複数社から見積もり取得:複数の金融機関から条件を比較して、最適な融資先を選びます。

- 審査基準の柔軟な金融機関を選択:ノンバンクや日本政策金融公庫など、審査基準が柔軟な金融機関を検討します。

6. 小規模な借入から実績を積む

初めての融資や信用情報に不安がある場合は、少額から借入して返済実績を積み上げることが有効です。

- 少額融資の利用:まずは少額の融資を受け、計画的に返済することで信用力を向上させます。

- 返済実績の積み重ね:継続的に返済実績を積むことで、次回以降の審査が有利になります。

7. 事業資産や売掛金の活用

担保や売掛金などの資産を有効活用することで、信用情報の不安を補うことができます。

- 売掛債権担保ローンの利用:売掛金を担保にすることで、信用情報に不安があっても資金調達が可能です。

- 動産・不動産担保の活用:不動産や設備などの資産を担保にして、融資条件を有利にします。

8. 定期的な信用情報の確認と改善

信用情報に誤った情報が記載されていないか、定期的に確認して正しい状態を維持します。

- 信用情報の定期確認:CICやJICCなどの信用情報機関から情報を取得して確認します。

- 誤記載の修正申請:誤った情報があれば、速やかに修正を依頼します。

これらの対策を講じることで、ビジネスローンの審査通過率を高め、より有利な条件での資金調達が可能になります。

まとめ:信用情報を理解して最適なビジネスローンを選ぼう

ビジネスローンの審査において、信用情報は重要な判断材料の一つです。フリーランス、個人事業主、法人経営者にとって、信用情報の内容次第で融資の可否や条件が大きく変わるため、その内容を正確に理解し、適切に管理・改善することが不可欠です。

まず、自分の信用情報を定期的に確認し、延滞や未納があれば早期に解消することが重要です。特に、クレジットカードやローンの返済状況、公共料金や携帯料金の支払い履歴など、日常的な金銭管理も審査に影響を与えます。不要な借入を整理し、支払い履歴の健全化に努めることで、信用スコアの向上が期待できます。

また、信用情報に不安がある場合でも、審査基準が柔軟なビジネスローンやファクタリング、売掛債権担保ローンなど、信用情報に依存しない資金調達方法を活用することで、スムーズな資金調達が可能です。これにより、事業運営に必要な資金を確保しつつ、信用情報への影響を最小限に抑えることができます。

金融機関や融資サービスごとの特徴や審査基準を理解し、自身の信用状況に合った最適なビジネスローンを選ぶことが、安定した事業運営と成長につながります。長期的な視点で信用情報の改善にも取り組み、将来的により良い条件での融資が受けられるよう備えておきましょう。

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング