ビジネスローン相談とは?フリーランス・個人事業主が得られるメリット

ビジネスローン相談は、フリーランスや個人事業主が資金調達に関する不安や疑問を解消し、自分に適したローンを見つけるための重要なステップです。特に、収入の変動が大きいフリーランスや個人事業主にとって、ローン選びは慎重さが求められます。相談を通じて得られる主なメリットを見ていきましょう。

1. 自分の事業に適したローンを選べる

ビジネスローンには、用途や条件が異なるさまざまな種類が存在します。相談を通じて、自分の資金ニーズに合ったローンがどれかを見極められるため、借入後の返済負担が過大にならないように調整できます。事業拡大、運転資金、短期的なキャッシュフロー調整など、用途別に最適なローンのアドバイスが得られるのは大きな利点です。

2. 無理のない返済計画を立てられる

ローンを組む際に重要なのは、無理のない返済計画を立てることです。ビジネスローン相談では、金利や返済スケジュール、毎月の返済負担がどの程度になるかを事前に確認でき、計画的な返済のためのアドバイスが受けられます。返済シミュレーションを通じて、自己資金の状況とローン条件を照らし合わせ、安心して返済できるように支援してもらえます。

3. 審査通過のためのポイントが分かる

ビジネスローンは一般的に審査が行われますが、特にフリーランスや個人事業主にとって審査基準はわかりにくい部分もあります。相談を通じて、審査のポイントや提出すべき書類、準備しておくべき収入証明についてのアドバイスを得られるため、審査通過率を高めるための準備がしやすくなります。

4. 事業にリスクを抑えた資金調達が可能

ビジネスローンを利用するにあたり、ローンの返済リスクや事業の安定性についても考慮する必要があります。相談を通じて、どのようなリスクがあるかや、リスク回避の方法についてアドバイスを受けることができるため、資金調達が事業の成長をサポートする形で行えます。リスクが少ない借入方法や返済プランについてもアドバイスをもらえるのは安心です。

5. 信頼できる相談先のアドバイスが受けられる

ビジネスローンに関する専門知識が豊富なアドバイザーと相談することで、より確かな情報やアドバイスが得られます。特に、口コミや実績のある信頼できる金融機関やアドバイザーを通じてサポートを受けることで、資金調達をスムーズに進められるのがメリットです。

事業の資金調達に関する相談:具体的な資金ニーズに応じたアドバイス

事業資金の調達は、フリーランスや個人事業主にとって成長や安定に不可欠なステップです。しかし、資金の使途やニーズに応じて適切なローンを選ぶことが難しいと感じる方も多いでしょう。ビジネスローン相談では、資金調達の目的に応じたアドバイスを受けることで、より効果的に資金を活用できるローンを見つけられます。

1. 事業拡大のための資金調達

新しい設備投資や店舗拡大、事業規模の拡大に伴い、まとまった資金が必要な場面では、長期返済が可能なローンが適しています。相談を通じて、事業拡大に最適なローン商品や、低金利で長期的に負担の少ない返済プランを提案してもらえます。資金調達にあたり、成長性や収益性を評価した上でのアドバイスを受けられるため、投資効率の高い選択が可能です。

2. 運転資金のための資金調達

月々の運転資金や現金流の確保は、特に収入の変動が大きいフリーランスや個人事業主にとって課題となりがちです。運転資金をカバーするためのローン相談では、必要な金額や返済期間の調整が重要です。短期返済のローンやキャッシュフローに柔軟なローン商品についてアドバイスを受けることで、安定した資金繰りを実現できます。

3. 緊急資金の確保

急な支出や不測の事態に対応するための緊急資金も、ビジネスローンで賄うことが可能です。相談を通じて、即時融資が可能なローンや、審査がスピーディーなローンについての情報を得られるため、資金が急に必要になった際にも適切に対応できます。また、緊急資金が必要な場合のリスク管理や、返済計画のアドバイスも受けられるため、不安を軽減して資金を確保できる点がメリットです。

4. 利用可能なローン種類の理解と最適化

ビジネスローンには、担保型・無担保型、短期融資・長期融資など、さまざまな種類があります。自分の事業状況や資金調達の目的に合わせて最適なローンを見つけるためには、それぞれのローンの特徴や利点を理解することが重要です。相談を通じて、最適なローンの選択肢を知り、自分のビジネスに合った資金調達方法を選べるようサポートを受けることができます。

資金調達に関する相談は、フリーランスや個人事業主が抱える資金不安の解消だけでなく、事業成長のための強力なサポートにもつながります。

金利・返済負担についての相談:無理のない返済計画を立てるために

ビジネスローンを利用する際に、金利と返済負担は非常に重要な要素です。特にフリーランスや個人事業主は、収入が安定しにくいため、無理のない返済計画を立てることが必要です。相談を通じて、返済計画を適切に設計するためのアドバイスを受けられます。

1. 金利と返済額のシミュレーション

ビジネスローンの金利はローンの返済負担に直接影響を与えます。相談を通じて、ローンごとの金利の違いやその影響を理解することで、返済計画が立てやすくなります。例えば、シミュレーションにより月々の返済額を確認し、事業収支に無理のない金利や返済額を見極めることが可能です。さらに、低金利のローンや固定金利・変動金利の違いについての説明も受けることで、計画が安定します。

2. 無理のない返済スケジュールの立て方

返済スケジュールの設定も重要なポイントです。収入の変動が大きい場合は、返済ができる月とそうでない月があるかもしれません。相談を通じて、事業のキャッシュフローに合わせた柔軟な返済スケジュールの設定や、延滞リスクを避けるためのアドバイスが受けられます。また、返済期間の長さや月々の負担がどのように調整できるかを確認し、事業が成長するタイミングに合わせた返済計画を組むことで、無理なくローンを返済できます。

3. リスクの最小化と負担軽減のための方法

金利上昇や収入減少といった不測の事態への対策も考慮することが大切です。返済負担を軽減するために、金利が低い金融機関の選択や、リスクに備えた返済準備金の積み立てといったアドバイスも相談を通じて得られます。さらに、収入が厳しい月に備えて余裕を持った返済スケジュールを設定し、返済リスクを最小限に抑える方法についても具体的な指導が受けられます。

4. 返済遅延のリスク管理

万が一返済が滞った場合のリスクについても考慮する必要があります。相談を通じて、返済が厳しい時期に取れる選択肢や、返済期間の延長など柔軟な対応策を検討することができます。返済遅延が事業に与える影響を最小限に抑え、経営に支障が出ないようにリスク管理を行うことが、健全な事業運営には欠かせません。

金利と返済負担について事前に十分なアドバイスを受けることで、自身の事業に最適な返済計画が立てられ、不安を軽減しながら資金調達が可能になります。

融資審査や必要書類に関する相談

ビジネスローンの審査をスムーズに通過するためには、審査基準や必要書類をしっかりと理解しておくことが大切です。特にフリーランスや個人事業主の方にとっては、審査のポイントや必要書類の準備に不安があるかもしれません。相談を通じて、審査通過率を高めるための具体的なアドバイスを得ることができます。

1. 審査基準の理解と準備

ビジネスローンの審査では、借入希望額や収入の安定性、信用情報が重視されます。特に、フリーランスや個人事業主は収入が変動するため、収入証明や事業実績をどのように提示するかが重要です。相談を通じて、事前に審査基準を理解し、自分のビジネスにおける信用力を高めるための準備方法を学べます。また、各金融機関ごとに異なる審査ポイントについても情報を得ることで、最適なローンの選択が可能です。

2. 必要書類の準備

ローン審査では、事前に必要な書類を揃えておくことが不可欠です。一般的に、本人確認書類、収入証明、事業の財務状況を示す書類が必要です。具体的には、納税証明書や確定申告書などの財務資料を準備することが多く、これらを正確に提出することで審査のスムーズな進行が期待できます。相談を通じて、必要書類の内容や不備がないように確認する方法を知り、迅速な審査を実現できます。

3. 審査通過のためのポイント

審査通過率を高めるためには、収入や返済能力に関する証拠書類をしっかりと提示することが効果的です。例えば、収入が不安定な場合でも、顧客との契約書やプロジェクトの予定などを提出することで、収入の継続性をアピールできます。また、事業の成長性や安定性を示すことで、金融機関にとって信頼性の高い申請者であることをアピールする手段も相談で得られます。

4. スムーズな審査手続きの流れ

相談を通じて、審査手続きの流れについても把握することが可能です。例えば、事前審査と本審査の違いや、それぞれのステップでどのような情報が重視されるかを知ることで、不安を解消できます。スムーズに審査を進めるために、事前に審査の流れを確認しておくことは重要です。

融資審査や必要書類に関する相談を通じて、フリーランスや個人事業主でも安心してビジネスローンを利用できる準備を整え、確実な資金調達を目指せます。

ビジネスローン利用時のリスクとリスク管理の相談

ビジネスローンを利用する際には、返済リスクや事業への影響について慎重に検討することが必要です。フリーランスや個人事業主にとって、資金調達が事業に与えるリスクとその管理方法について知識を持つことが重要です。相談を通じて、リスクを最小限に抑える方法や、万が一の事態に備えた対策を学ぶことができます。

1. 返済リスクの理解と対策

ビジネスローンを利用すると、毎月の返済が事業のキャッシュフローに影響を与えます。収入の波が大きいフリーランスや個人事業主の場合、収入が減少した際に返済が困難になるリスクがあります。リスク管理の相談を通じて、安定した返済計画を立てる方法や、返済スケジュールを柔軟に調整する方法についてアドバイスを受けることが可能です。

2. 不測の事態に備えた資金準備

事業において予期せぬ支出が発生することは珍しくありません。ビジネスローンを利用する際には、緊急時に備えた資金準備や、返済に充てる予備資金を持つことが推奨されます。相談では、予備資金を効率的に蓄える方法や、リスクヘッジとして活用できる金融商品についてのアドバイスも提供されます。

3. リスク軽減のためのローン選択

ビジネスローンには、担保型ローンや無担保型ローンなど、さまざまな種類があります。担保を設定することで金利を抑えられる場合もありますが、返済が難しくなった際には担保が没収されるリスクも生じます。相談を通じて、自分の事業に最適なローン選択を行い、リスクを軽減するための適切なアプローチを見つけることができます。

4. 返済困難時の対処法

返済が難しくなった場合でも、状況に応じた対処法を知っておくことで、ダメージを最小限に抑えることが可能です。リスク管理の相談では、返済条件の再調整や返済期間の延長といった、返済負担を軽減するための具体的な手段についてのアドバイスが受けられます。金融機関に相談することで、経営が困難な時期にも適切に対応できる柔軟な選択肢が見つかるでしょう。

リスク管理に関する相談を通じて、ビジネスローンの利用が事業成長をサポートするための安全な手段となり、経営を安定させるための知識と対策を得ることができます。

ビジネスローンで信頼できる相談先の選び方:金融機関・アドバイザーの見極めポイント

ビジネスローンを安心して利用するためには、信頼できる相談先を選ぶことが重要です。フリーランスや個人事業主にとって、実績があり信頼できる金融機関やアドバイザーに相談することで、適切なアドバイスを受け、事業に最適なローンを見つける手助けになります。以下は、相談先を選ぶ際のポイントです。

1. 口コミや実績を確認する

信頼できる金融機関やアドバイザーを選ぶ際には、まず口コミや実績を確認しましょう。インターネットでの評判や、実際に利用した人の評価を参考にすることで、その金融機関が適切なサポートを提供しているかがわかります。また、成功事例の多いアドバイザーや、フリーランス向けのローン実績が豊富な金融機関であれば、安心して相談できます。

2. フリーランス・個人事業主に特化したサポートがあるか

ビジネスローンの中には、フリーランスや個人事業主に特化した商品やサポートを提供している金融機関もあります。例えば、収入の変動に応じた返済プランの提案や、審査基準が柔軟な商品を扱っているかなど、事業形態に合ったサービスがあるかを確認すると良いでしょう。

3. 専門知識を持ったアドバイザーかどうか

ビジネスローンについて詳しい専門知識を持っているアドバイザーは、ローン選びや返済計画の立て方において非常に頼りになります。特に、事業の成長段階に合わせた資金計画や、経営課題に応じた資金調達についてアドバイスができるアドバイザーであれば、安心して任せられます。

4. 相談費用や手数料の明確さ

金融機関やアドバイザーの中には、相談やサポートに対して費用が発生する場合があります。事前に費用や手数料について明確に説明があるかどうかを確認し、納得した上で利用することが大切です。初回相談が無料のところも多いため、まずは無料で相談を受けてみるのも一つの方法です。

5. 親身な対応と信頼関係の構築

ビジネスローンを利用する際には、親身に対応してくれる相談先を選ぶことが大切です。フリーランスや個人事業主の状況を理解し、信頼関係を築きながらサポートしてくれる金融機関やアドバイザーは、事業の成功に向けたパートナーとなります。

よくある質問と回答:安心して相談するための知識

Q1. ビジネスローン相談をする際に、何から始めたらよいでしょうか?

A. まず、現在の資金ニーズや利用目的、返済計画など、ローンを利用する目的を明確にしましょう。具体的な相談内容を整理しておくと、金融機関やアドバイザーが適切なアドバイスを提供しやすくなります。

Q2. フリーランスや個人事業主でもローンを組むことは可能ですか?

A. はい、フリーランスや個人事業主向けのビジネスローンも多く提供されています。審査基準が異なるため、収入の安定性や財務状況に応じて適切なローン商品を選ぶことが大切です。相談を通じて、自分に適した選択肢を見つけることができます。

Q3. 相談先はどのように選べばよいですか?

A. 口コミや実績、フリーランスに特化したサービスの有無を確認しましょう。また、初回相談が無料のところも多いので、費用が明確で親身に対応してくれる相談先を選ぶと安心です。

Q4. 相談内容や質問に制限はありますか?

A. 相談内容に制限はありません。資金調達方法や返済計画、リスク管理、審査のポイントまで、気になることはすべて質問して不安を解消することが大切です。

まとめ

ビジネスローン相談は、フリーランスや個人事業主にとって、資金調達の不安や疑問を解消し、事業に最適なローンを見つけるための貴重なサポートです。適切な相談先を選ぶことで、収入の変動や返済計画の不安を軽減し、事業を成長させるための資金を確保できます。信頼できる金融機関や専門アドバイザーと共に、無理のない返済計画を立て、リスクを抑えた資金調達を行うことが、事業の安定と成功に繋がります。ビジネスローンに関する不安を抱えている方は、まずは気軽に相談してみましょう。

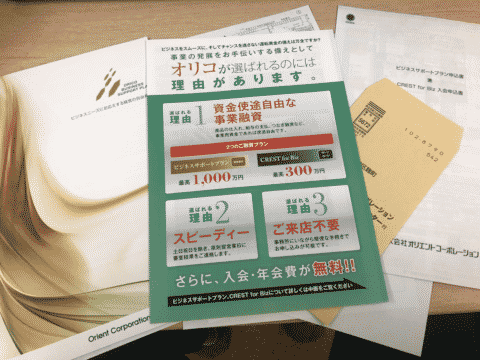

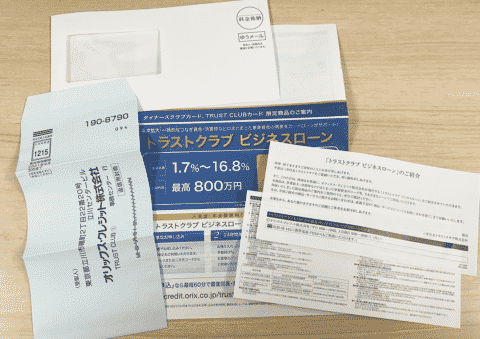

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング