会社経営をしていて、重くのしかかってくるのが「税金」です。今回は、ビジネスローンと税金の関係について解説します。

会社が税金を払えないことはよくあること

会社経営をしている場合

いろいろな税金を支払わなければなりません。

- (国税)法人税及び復興特別法人税

- (地方税)法人住民税

- (地方税)法人事業税

- (国税)消費税

- (国税)印紙税

- (国税)登録免許税

- (国税)所得税

- (地方税)固定資産税

- (地方税)自動車関連の税金

等、会社が支払う税金は多岐にわたるのです。

と思う方もいるかもしれませんが、会社経営者であればお分かりの通りで「納税資金が不足するケース」は、どの会社でも起こりうるのです。

納税資金が不足するケース

税金を支払う前にキャッシュを使ってしまう!

税金の支払いは、決算が終わってから、後から支払うものが多いので、本来得ていた利益を別の支払などに使ってしまい、手元に納税資金が不足してしまうことがあります。

- 「法人税及び復興特別法人税」

はもちろんのこと

- 売上に対して課税される「消費税」

- 本来は取っておく必要がある源泉徴収の「所得税」

が支払えなくなる会社というのは、かなり多いのです。

- 「法人税及び復興特別法人税」 → 経常利益にかかる税金

- 「消費税」 → 売上にかかる税金

- 「所得税」 → 社員に本来支払う給与から源泉徴収する税金

という違いがあります。

「消費税」は、本来は顧客からもらった売上にも課税されているので、その「消費税」分を「納税資金」として取っておけば良いのですが、業績が悪化して、資金繰りに苦慮するようになると、「納税資金」として取っておくことができず、「消費税」納税ギリギリになって、支払えないことが多いのです。

従業員の「所得税」も、本来支払うべき給与から天引きするものですので、「源泉徴収」用として別に取っておけば良いのですが、業績が悪化して、資金繰りに苦慮するようになると、「納税資金」として取っておくことができず、「源泉所得税」納税ギリギリになって、支払えないことが多いのです。

ビジネスローンは「納税資金」として利用できるのか?

納税資金に利用できます。

そもそも、ビジネスローンというのは

使途自由

なものです。

AGビジネスサポート「ビジネスローン」

資金使途について制限はあるのか。

事業資金の範囲内でご自由にご利用いただけます。なお、カードローンは経常的に発生する運転資金に、ビジネスローンは経常的な運転資金またはその他事業資金としてご好評いただいております。

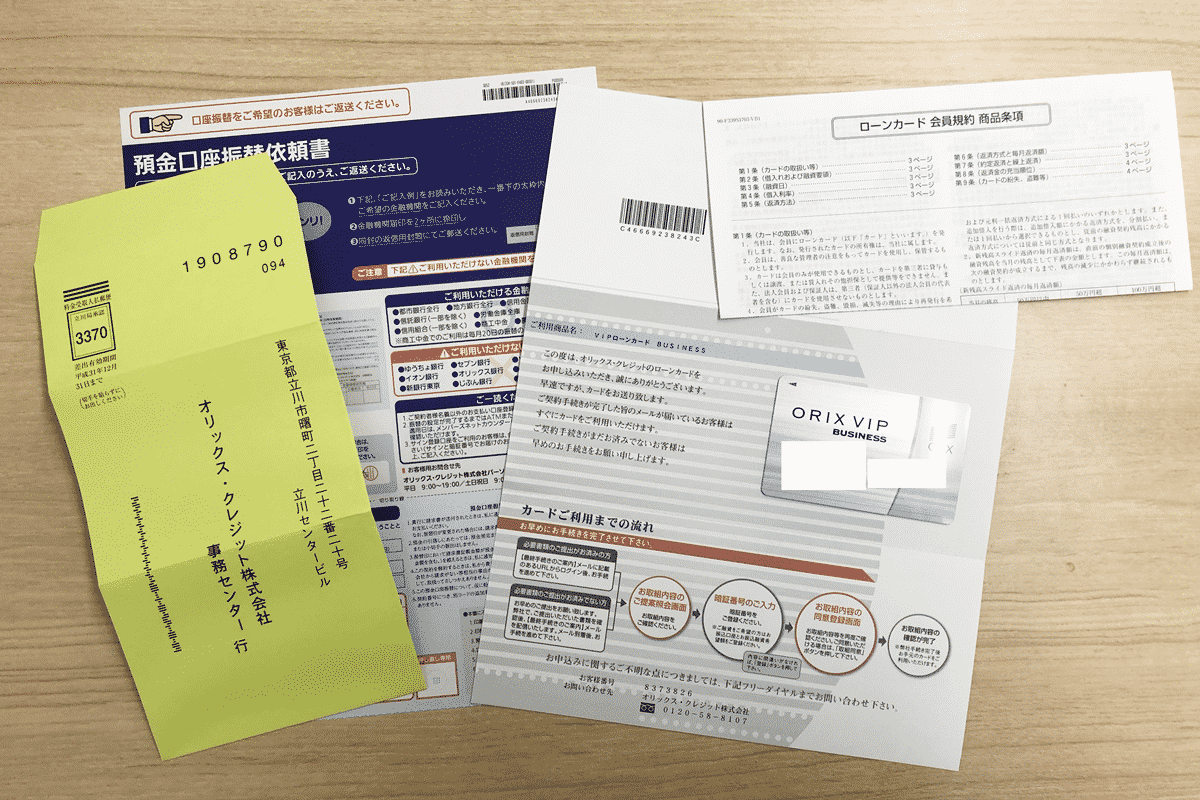

オリックスVIPローンカード BUSINESS

Q資金使途について制限はありますか?

A 資金使途は自由です。

詳しくは、事業に役立つ「賢い使い方」をご覧ください。

注意

資金使途は自由ですが、契約した名義と違う方の「納税資金」には利用できません。

例えば

会社経営者が法人でビジネスローンを契約した場合

- 法人の税金の納税資金 → OK

- 会社経営者個人の税金(所得税や住民税、固定資産税)の納税資金 → NG

です。

個人事業主でビジネスローンを契約した場合は、個人と法人の切り分けがないので、個人の税金(所得税や住民税、固定資産税)の納税資金にも利用することができます。

ビジネスローンで「納税資金」を借りるメリット

メリットその1.最短即日で納税ができる!

法人税を滞納すると「督促状」が届きます。

「督促状」が届いても、支払わないと

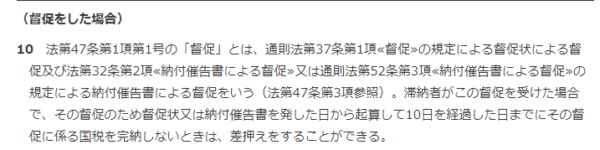

国税法 第47条関係 差押えの要件

(督促をした場合)

10 法第47条第1項第1号の「督促」とは、通則法第37条第1項«督促»の規定による督促状による督促及び法第32条第2項«納付催告書による督促»又は通則法第52条第3項«納付催告書による督促»の規定による納付催告書による督促をいう(法第47条第3項参照)。滞納者がこの督促を受けた場合で、その督促のため督促状又は納付催告書を発した日から起算して10日を経過した日までにその督促に係る国税を完納しないときは、差押えをすることができる。

にある通りで

「督促状」を発行した日から10日後には「差押え」ができるようになるのです。

「差押え」とは

ですから

納税をしなければ

に発展してしまうのです。

そうならないためには、早い段階で資金調達をして、納税をしなければならないのですが・・・

銀行や日本政策金融公庫などでは

- 審査が下りるまでに1カ月以上かかる

- 税金の納税資金への融資は審査が厳しくなる

という問題があるため

- 最短即日融資が可能

- 審査が甘い

メリットその2.審査が甘い!

前述した通りで

銀行や政府系金融機関でも、「納税資金」は借りることができます。

しかしながら、

- 納税資金が必要 ≒ 正しい資金繰りができていない

- 納税資金が必要 ≒ 業績がかなり悪化している

- 納税資金が必要 ≒ 一時的に納税資金を用意しても、また同じことが起こる

と判断されるため、

審査に通らないケースが多いのです。

銀行や政府系金融機関で「納税資金」のための融資を受けるには

- 十分な企業規模・業績

- なぜ、納税できなかったかが明確に説明できる

- 今後の事業計画が問題ない

ことをクリアしなければならないのです。

ビジネスローンで「納税資金」を借りるデメリット

デメリットその1.金利が高い!

ビジネスローンのデメリットはここに尽きます。

ビジネスローンの場合は「5.0%~15.0%」という金利設定となっていますが、5.0%という下限の金利が適用されることはほとんどなく、15.0%に近い金利が適用されるのです。

税金を延滞した場合に発生する延滞税は

- 納期限の翌日から2月を経過する日まで、原則として:年率7.3%

- 納期限の翌日から2月を経過した日以後、原則として:年率14.6%

税金滞納・未納・支払遅延でも借りられるビジネスローンはあるの?

基本的には

税金滞納・未納・支払遅延の状態ではビジネスローン審査には通りません。

国税徴収法には

どの債権よりも、税金の徴収は優先される

という規定があります。

国税徴収法 第8条関係 国税優先の原則

国税の優先徴収

(その他の債権)

3 法第8条の「その他の債権」とは、国税、地方税を除くすべての債権(公課を含む。)で金銭の給付を目的とするものをいう。

(優先徴収)

4 法第8条の「先だって徴収する」とは、納税者の財産が強制換価手続により換価された場合に、その換価代金から国税を優先して徴収することをいう。

「これがどういうことを意味するのか?」というと・・・

例えば

ビジネスローン会社がA社に500万円の融資をした後に

A社が倒産して、A社の財産を換価したら、1,000万円あって、それを債権者に分配するとなった場合

税金未納がなければ、ビジネスローン会社とその他の債権者で1,000万円を分配することになります。

しかし、税金の未納が1,000万円あったとしたら、

国税庁が1,000万円の税金回収を優先して行うので、ビジネスローン会社とその他の債権者1円も回収することができなくなります。

ということになるのです。

例外もある

99%は、税金未納の場合、ビジネスローン審査に通りませんが

- 税金未納の理由が明確で業績が良い場合

- そもそも、納税証明書の提出が不要なビジネスローンの場合

は、審査に通る可能性もあります。

税金未納で資金調達する方法

その1.税金が未納になる前に借りる

前述した通りで

- 銀行融資

- 公的融資

- ビジネスローン

- 不動産担保ローン

・・・

など、金融機関がお金を貸すときは、高い確率で

税金未納だと貸してくれない

のです。

理由は、前述した通りで、債権回収では「債権者」よりも「税金」が優先されるからです。

税金の期日前にビジネスローンなどで「納税資金」借りることができれば・・・

税金の未納は発生しないので、その猶予の間に低金利の銀行融資や公的融資を利用することができれば、高金利のビジネスローンから借り換えることもできます。

まずは

- 「税金の未納」をしない

- 「税金の未納」になりそうなら、その前にビジネスローンで納税資金を借りておく

ということが重要になるのです。

その2.ファクタリング(売掛債権譲渡)を検討する

税金未納で利用できる資金調達方法には

ファクタリング(売掛債権譲渡)

があります。

ファクタリング(売掛債権譲渡)とは

を意味します。

ファクタリング会社に売掛債権をファクタリング手数料を支払って売却して、すぐに資金化する形になるのですが、

ファクタリング会社がファクタリング審査で重要視するのは

売掛金を支払う売掛先の信用力なのです。

お金を支払う「売掛先の信用力」が重要なのです。

ファクタリングを利用する会社が

- 税金未納でも、

- 赤字決算でも、

- リスケ中でも、

ファクタリング会社にとっては、ほとんど関係なく

売掛先が経営状態が問題なくて、税金未納もしていなければ良いのです。

注意点

「ファクタリング」と同じような資金調達方法に「手形割引」というものがあります。「手形」を支払期日よりも前に売却して、資金化する資金調達方法なので、ファクタリングと同じように税金未納でも利用できると考える方が多いのですが

- 「ファクタリング」 → 債権の売買

- 「手形割引」 → 融資

に分類されます。

「ファクタリング」と仕組みは似ているのですが、「手形割引」は「手形の売却」ではなく「手形を担保にした融資」という位置付けになります。そのため、「税金未納」の場合は、利用できない可能性が高いのです。注意が必要です。

まとめ

ビジネスローンは「納税資金」に利用できますか?

利用できます。

ビジネスローンで「納税資金」を借りるメリット

- メリットその1.最短即日で納税ができる!

- メリットその2.審査が甘い!

ビジネスローンで「納税資金」を借りるデメリット

- デメリットその1.金利が高い!

税金未納の場合、ビジネスローンでお金を借りることはできますか?

ほとんどできません。

税金未納で資金調達する方法

- その1.税金が未納になる前に借りる

- その2.ファクタリング(売掛債権譲渡)を検討する

という方法があります。

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

「税金の支払いにビジネスローンの資金って使えるの?」

・・・