総量規制とは

総量規制は、借り手の過剰な借入を防ぐための法律であり、主に貸金業者からの借入額が借り手の年収の3分の1を超えないように制限しています。これは「貸金業法」に基づいており、個人が借入をする際の上限を設けることで、消費者を守る目的があります。総量規制は特に、無担保融資やカードローンといった短期的な借入に関連しています。

法人においては、総量規制は異なる扱いとなります。法人の場合、借入は法人の資産として扱われ、借入の際に法人の年収や収益に基づく制限は適用されません。したがって、法人経営者や財務担当者がビジネスローンを利用する場合、総量規制の影響を受けずに資金を調達することが可能です。この点が、法人における資金調達の大きな利点となります。

さらに、総量規制には「除外」と「例外」という概念があります。「除外」は、特定の種類の借入が総量規制の計算に含まれないことを意味します。例えば、不動産担保融資や特定の事業資金などがこれに該当します。一方、「例外」とは、総量規制の計算には含まれるものの、一定の条件を満たすことで年収の3分の1を超える借入が可能になることを指します。これにより、法人経営者はより柔軟な資金調達が実現できるのです。

このように、総量規制は法人のビジネスローンにおいて適用されず、むしろ法人が資金調達を行う際の障壁にはなりません。この特性を理解することで、経営者や財務担当者は資金調達の選択肢を広げ、より有利な条件で融資を受けることができるでしょう。

ビジネスローンの基本

ビジネスローンは、法人や個人事業主が事業資金を調達するための融資商品です。このセクションでは、ビジネスローンの種類や特徴、利用目的について詳しく解説します。

ビジネスローンの種類と特徴

ビジネスローンには主に以下の2つの種類があります。

- 銀行ビジネスローン

- 銀行が提供するビジネスローンで、一般的には低金利が特徴です。審査が厳格で、融資を受けるには多くの書類提出が必要ですが、長期的な資金調達が可能です。

- 貸金業者のビジネスローン

- 貸金業者が提供するビジネスローンで、一般的には審査が柔軟でスピーディーです。必要書類が少なく、即日融資が可能な場合もありますが、金利は銀行より高めに設定されていることが多いです。

これらのビジネスローンは、資金の用途や必要な金額に応じて選択されます。

ビジネスローンの利用目的

ビジネスローンは、様々な目的で利用されます。以下は一般的な利用目的の例です。

- 運転資金の調達

- 日常的な事業運営に必要な資金を調達するために利用されます。例えば、仕入れ資金や人件費、光熱費などが含まれます。

- 設備投資

- 新しい機器の購入や店舗の改装、製造ラインの構築など、事業の成長を目的とした設備投資に利用されます。

- 資金繰りの調整

- 売上の変動によって資金が不足する場合に、短期的に資金を補うためにビジネスローンを利用することがあります。

- 事業拡大

- 新しい市場への進出や新製品の開発など、事業の拡大を目的とした資金調達に活用されます。

これらの目的に応じて、法人経営者や財務担当者は適切なビジネスローンを選択し、資金調達の戦略を立てることが重要です。ビジネスローンを効果的に活用することで、事業の成長を促進することが可能になります。

ビジネスローンは総量規制の対象外

ビジネスローンは、法人が資金を調達する際に利用できる重要な金融商品ですが、一般的に言われる「総量規制」の影響を受けない点が特徴です。このセクションでは、法人向けのビジネスローンがどのように総量規制の対象外となるのかを詳しく解説します。

法人向けビジネスローンの扱い

法人がビジネスローンを利用する場合、総量規制は適用されません。これは、法人が借入を行う際には、個人とは異なり法人の資産として扱われ、年収や収益に基づく制限が存在しないためです。つまり、法人はその業績に応じて融資を受けられ、必要な資金を自由に調達できるというメリットがあります。

具体的には、以下のような特徴があります:

- 資金調達の自由度: 法人は自身の資産や収益に基づいて必要な資金を調達できるため、緊急の資金需要に柔軟に対応できます。

- 融資条件の多様性: 銀行や貸金業者からのビジネスローンは、法人向けの条件が異なるため、利用者は自身のニーズに合った融資商品を選択できます。

個人事業主の場合の注意点

一方、個人事業主がビジネスローンを利用する場合は、状況が異なります。個人事業主は法人とは見なされず、総量規制の「例外」として扱われます。これは、個人事業主が借入を行う際に、借入金額が年収の3分の1を超えないように制限される可能性があることを意味します。

そのため、個人事業主は以下の点に注意が必要です:

- 返済能力の確認: 個人事業主がビジネスローンを利用する場合、借入金額は返済能力を基に判断されるため、事業計画や収支計画の準備が求められます。

- 条件の厳格さ: 総量規制の適用を受けるため、融資を受ける際の条件が法人より厳しくなることがあります。個人事業主は、借入の目的が明確であることを示し、審査を通過する必要があります。

まとめ

総じて、法人経営者にとってビジネスローンは資金調達の大きな武器となります。総量規制の対象外であるため、経営者や財務担当者は迅速に資金を調達し、事業の成長を促進することが可能です。一方、個人事業主は注意が必要ですが、適切な準備を行えば、十分に活用できる金融商品でもあります。

総量規制対象外のメリット

法人経営者や財務担当者にとって、ビジネスローンが総量規制の対象外であることには多くのメリットがあります。このセクションでは、具体的な利点を詳しく見ていきましょう。

融資限度額の拡大

総量規制が適用されないため、法人はより多くの資金を調達できます。法人の資産や収益に基づいて融資が決定されるため、借入額に制限が少なく、ビジネスの成長に必要な大きな額の資金を得ることが可能です。これにより、運転資金の確保や設備投資の実施が容易になり、事業の拡大や競争力の強化に寄与します。

返済条件の柔軟性

ビジネスローンは、融資を受ける法人の状況に応じた柔軟な返済条件を設定できることが多いです。例えば、返済期間や金利、返済方法などについても交渉の余地があり、資金繰りに合わせた返済計画を立てることが可能です。これにより、経営者は事業運営に専念しやすくなり、突発的な支出にも対応できる余裕を持つことができます。

資金調達のスピード

ビジネスローンは通常、審査がスピーディーであるため、急な資金需要にも迅速に対応できます。銀行の融資に比べて必要書類が少なく、即日融資を受けられる場合も多いため、急な資金繰りに困った際にも安心です。このスピード感は、特に短期的な資金調達が求められる場面において、大きな利点となります。

競争力の強化

法人がビジネスローンを利用することで、資金調達の自由度や返済条件の柔軟性が増すため、競争力の強化につながります。必要な時に必要な資金を調達できることで、タイミングを逃さずに新たなビジネスチャンスをつかむことが可能です。これにより、他の企業との差別化を図り、市場でのポジションを確立することができます。

経営戦略の実現

ビジネスローンを活用することで、法人は自社の経営戦略を実現しやすくなります。事業計画に基づいて必要な資金を効率よく調達し、計画的に成長を目指すことができます。資金調達の幅が広がることで、リスクを分散しつつ、戦略的な投資を行うことが可能になります。

これらのメリットを活用することで、法人経営者や財務担当者はビジネスローンを効果的に利用し、事業の成長を加速させることができるでしょう。総量規制の対象外であることは、資金調達の選択肢を広げ、より良い条件での融資を受ける大きな利点となります。

総量規制の適用範囲と例外

総量規制は、借入に関する法的制約を設けることで、過剰な借入を防ぐことを目的としています。しかし、法人が利用するビジネスローンにおいては、この規制がどのように適用されるのか、また適用されないケースについて理解することが重要です。

総量規制が適用されないケース

法人がビジネスローンを利用する場合、基本的に総量規制は適用されません。これは、法人が資金調達を行う際に、その借入が法人の資産として扱われるためです。具体的には以下のようなケースがあります:

- 法人の借入: 法人が銀行や貸金業者からビジネスローンを受ける際、年収や収益に基づく制限が存在しないため、自由に資金を調達できます。

- 事業資金の用途: 資金が事業の運営や成長に使用されることが前提となっており、そのための借入は総量規制の計算に含まれません。

これにより、法人は必要な資金を適切に調達し、事業の運営を円滑に行うことが可能になります。

例外と除外の違い

総量規制には「除外」と「例外」という二つの概念があります。これらの違いを理解することで、より具体的な資金調達戦略を立てることができます。

- 除外: 総量規制の計算にカウントされない貸付けのことです。具体的には、不動産購入資金や高額療養費貸付、不動産担保融資などが該当します。これらの資金は、返済能力が高く見込まれるため、規制の対象外となっています。

- 例外: 総量規制の計算には含まれるものの、特定の条件を満たすことで年収の3分の1を超える借入が可能となるケースです。例えば、緊急の医療費の貸付けや個人事業主に対する貸付けなどがこれに該当します。返済能力が確認された場合に限り、例外的に融資を受けることができるのです。

このように、法人におけるビジネスローンは総量規制の影響を受けにくく、適用範囲や例外を理解することで、法人経営者や財務担当者はより効果的に資金調達を行うことができるでしょう。

資金調達の選択肢

法人経営者や財務担当者にとって、資金調達は事業運営における重要な要素です。「ビジネスローン 総量規制 対象外」という特性を理解することで、より多くの選択肢を持つことができます。このセクションでは、ビジネスローン以外の資金調達方法とその特徴を詳しく解説します。

1. 銀行融資

銀行からの融資は、一般的に低金利で長期の返済が可能です。融資額も大きく設定されることが多いですが、審査は厳格で書類提出が多いため、申請には準備が必要です。資金使途が明確な場合や、安定した収益を上げている法人には向いています。

2. 公的融資

地方自治体や国が提供する公的融資は、低金利で利用できる場合があります。これらは特定の条件を満たす事業や業種に対して提供されるため、利用可能な場合は非常に有利な選択肢です。また、審査基準も比較的柔軟なことが多いです。

3. エクイティファイナンス

資本を投資家から調達する方法で、株式を発行して資金を調達します。負債としての返済義務がないため、資金繰りが厳しい時期でも安定した経営が可能ですが、出資者に対する利益配分や経営権の分散が伴います。

4. クラウドファンディング

近年、クラウドファンディングは新しい資金調達手段として注目されています。特にプロジェクト型の資金調達に適しており、支援者からの資金を集めることで事業を進めることができます。この方法は、特に新規事業やスタートアップにとって魅力的です。

5. ファクタリング

ファクタリングは、売掛金を早期に現金化する手段です。顧客からの売掛金を第三者に売却し、即座に資金を得ることができます。資金繰りが厳しい法人にとって、迅速な資金調達が可能となります。

6. リースファイナンス

設備投資を行う際に、リース契約を利用する方法です。高額な設備を購入するのではなく、リースすることで初期投資を抑えられ、資金の流動性を高めることができます。

7. 信用保証協会の融資

信用保証協会の保証を受けた融資は、銀行からの融資を受ける際に有利です。保証を受けることで、審査が通りやすくなるため、資金調達の選択肢が広がります。

これらの選択肢を組み合わせることで、法人経営者や財務担当者は、総量規制の影響を受けないビジネスローンと併せて、自社の資金調達戦略をより効果的に立てることが可能になります。それぞれの資金調達方法の特性を理解し、最適な手段を選ぶことが重要です。

リスクと注意点

ビジネスローンは総量規制の対象外であるため、法人経営者や財務担当者にとっては資金調達の強力な手段となります。しかし、利用にあたっては幾つかのリスクや注意点が存在します。これらを理解することは、資金調達の成功に不可欠です。

1. 高金利のリスク

ビジネスローンは一般的に金利が高めに設定されています。特に貸金業者からの融資は、長期借入を行う場合、支払う利息が大きくなり、事業収益を圧迫する可能性があります。高金利による負担が長期的な経営に悪影響を及ぼすこともあるため、返済計画を慎重に立てる必要があります。

2. 返済能力の確認

ビジネスローンを利用する際は、必ず返済能力を確認することが重要です。資金使途が事業資金であることが前提ですが、実際には事業の収益に基づく返済能力を確保していなければなりません。資金繰りの見通しを立てることで、無理のない借入を行うことが求められます。

3. 経営への影響

ビジネスローンの借入が経営に与える影響を十分に考慮する必要があります。急な資金需要に対応するための借入は、一時的な解決策であることが多いですが、持続的な成長を考慮する場合は、事業の資金計画全体を見直すことも重要です。ビジネスローンの返済が経営戦略に影響を及ぼす場合もあるため、注意が必要です。

4. 借入依存のリスク

ビジネスローンを繰り返し利用することで、借入依存が生じるリスクがあります。短期的な資金不足を補うための借入は一時的には有効でも、依存が続くと経営の持続可能性を脅かすことがあります。安定した資金調達のためには、収益改善やコスト削減といった長期的な対策も考える必要があります。

5. 融資条件の厳格さ

貸金業者によっては、ビジネスローンを利用する際に厳格な融資条件が設定されることがあります。これにより、条件を満たさない場合は融資を受けられないリスクがあるため、事前に必要書類の準備や事業計画の策定が求められます。特に、個人事業主の場合は、総量規制の「例外」を利用するための要件をクリアしなければならない点に注意が必要です。

6. 信用情報への影響

ビジネスローンの利用履歴は信用情報に記録されます。特に複数の借入がある場合、将来的に銀行融資を受ける際に不利に働くことがあるため、慎重に利用することが求められます。信用情報に悪影響を及ぼさないためにも、計画的な借入を心がけることが重要です。

これらのリスクと注意点を踏まえ、ビジネスローンの利用は慎重に行うべきです。適切な情報収集と資金計画を立てることで、より効果的な資金調達が可能になります。

最新の金利情報と市場動向

現在のビジネスローン市場では、金利が徐々に変動しており、法人経営者や財務担当者にとって重要な情報となっています。特に、総量規制の対象外であるビジネスローンの金利は、他の融資商品と比較して異なる傾向が見られます。以下では、現在の金利状況と市場動向について詳しく解説します。

現在の金利状況

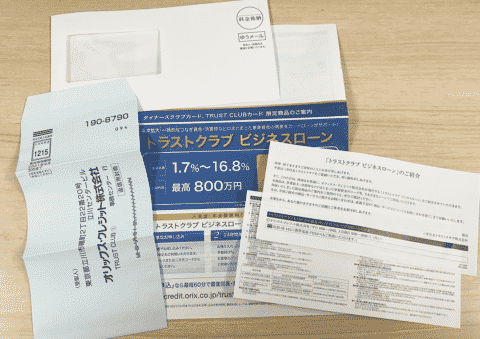

ビジネスローンの金利は、貸金業者や金融機関によって異なりますが、一般的には以下の範囲で設定されています:

- 貸金業者のビジネスローン: 年率約6%〜18%程度

- 銀行のビジネスローン: 年率約1.5%〜8%程度

最近では、金利の上昇が見られ、特に貸金業者によるビジネスローンでは金利が高止まりしている傾向があります。この背景には、経済全体の金利上昇や、金融機関のリスク管理強化が影響しています。企業が借入を行う際には、金利動向を注視することが求められます。

不動産市場や経済動向との関連

ビジネスローンの市場動向は、不動産市場や全体の経済状況に強く関連しています。例えば、以下のポイントが挙げられます:

- 不動産市場の影響: 不動産市場が活況を呈している場合、法人は設備投資や事業拡大のためにビジネスローンを利用する傾向が高まります。その結果、需要が増加し、金利も上昇する可能性があります。

- 経済の安定性: 経済が安定していると、企業の収益も増加し、ビジネスローンの需要が高まります。逆に、景気後退時には、企業が借入を控える傾向が強くなり、金利が安定することもあります。

金利情報の確認方法

法人経営者や財務担当者は、最新の金利情報を定期的に確認することが重要です。以下の方法で情報を収集できます:

- 金融機関の公式サイト: 各金融機関の最新金利情報やキャンペーンをチェックする。

- 専門メディアやブログ: ビジネスローンに関する専門情報を提供するメディアやブログをフォローし、業界動向を把握する。

- 金融アドバイザーとの相談: 資金調達に関する専門家に相談し、最新の市場動向や最適な融資条件についてアドバイスを受ける。

まとめ

最新の金利情報と市場動向は、法人経営者や財務担当者にとって、ビジネスローンを選択する上で重要な要素です。金利の変動や経済状況を踏まえた上で、適切な資金調達戦略を立てることが求められます。ビジネスローンを効果的に活用し、事業の成長を実現するためには、常に市場の動向を意識し、情報収集を怠らないことが重要です。

成功事例と体験談

法人経営者や財務担当者がビジネスローンを活用して成功を収めた事例をいくつか紹介します。これらの成功体験は、総量規制の対象外であるビジネスローンを有効に活用する手助けとなるでしょう。

事例1: 製造業A社の設備投資

A社は、製造業を営む中小企業で、急速な市場拡大に伴い新しい生産ラインの導入を検討していました。資金調達に関する不安がありましたが、ビジネスローンを利用することで迅速に必要な資金を確保することができました。A社は貸金業者から800万円のビジネスローンを借り入れ、設備投資に充てました。この投資により、生産能力が大幅に向上し、売上は前年比で30%増加しました。経営者は「総量規制の影響を受けないビジネスローンを選んで正解だった。事業拡大のチャンスを逃さずに済んだ」と語っています。

事例2: 飲食店B店の運転資金調達

B店は新たに飲食店を開業する際、初期投資に加えて運転資金が不足していました。銀行融資を考えたものの、審査が厳しく時間がかかるため、ビジネスローンを選択しました。結果的に、500万円のビジネスローンを取得し、初期運転資金を確保。開店から1年以内に利益を出すことに成功しました。B店のオーナーは「ビジネスローンの迅速な融資があったからこそ、開店をスムーズに進められた」と感謝の意を表明しています。

事例3: IT企業C社の新規プロジェクト立ち上げ

C社は新しいITプロジェクトの立ち上げを検討しており、資金が必要でした。法人であるため、ビジネスローンの利用を選択し、1,200万円の融資を受けました。この資金を利用して新しいソフトウェアの開発を行い、製品を市場に投入。結果として、プロジェクトは成功し、新規顧客を多数獲得。C社のCEOは「ビジネスローンのおかげで資金調達がスムーズに進み、革新的なプロジェクトを実現できた」と振り返っています。

体験談: 専門家の意見

あるファイナンシャルプランナーは、法人経営者に対して「ビジネスローンは、総量規制の対象外であるため、資金調達の選択肢が広がります。特に急な資金需要が発生した際には、迅速に対応できるため、大変有効です」とアドバイスしています。また、彼は「ただし、高金利や返済条件をしっかり理解した上での利用が大切」とも付け加えました。

これらの成功事例や専門家の意見を参考にすることで、法人経営者や財務担当者はビジネスローンを活用し、より効果的な資金調達を行うことができるでしょう。

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング