個人事業主にとって、事業資金の確保は事業の継続・成長に欠かせない要素の一つです。しかし、個人事業主は法人に比べて信用力が低いとみなされやすく、銀行や金融機関の審査が厳しくなることがあります。そのため、スムーズに資金調達するためには、審査基準や通りやすくするポイントを理解し、適切なビジネスローンを選ぶことが重要です。

ビジネスローンは、設備投資や運転資金の補填、急な資金ニーズなど、さまざまな用途に対応できる便利な融資手段です。個人事業主向けのローンには、銀行系、ノンバンク系、政府系の融資があり、それぞれ審査基準や特徴が異なります。

個人事業主がビジネスローンを利用する際に押さえておくべきポイントは、大きく分けて3つあります。

- 審査の仕組みを理解する

信用情報や売上状況、既存の借入状況など、どのような要素が審査に影響するのかを知ることで、事前に準備を進めることができます。 - 審査に通りやすくするための工夫をする

確定申告を適切に行い、売上を安定させることや、必要な書類をしっかり整えることで、審査の通過率を上げることが可能です。 - 自分に合ったローンを選ぶ

銀行系は低金利だが審査が厳しく、ノンバンク系は金利が高めだが審査が柔軟、日本政策金融公庫は新規事業向けに利用しやすいなど、それぞれの特徴を比較することで、最適なビジネスローンを選ぶことができます。

個人事業主がビジネスローンを活用する際に直面する課題を理解し、審査に通りやすくするためのポイントを押さえることで、資金調達の成功率を高めることができます。

個人事業主向けビジネスローンの審査基準

信用情報の影響

ビジネスローンの審査では、個人事業主の信用情報が重要視されます。過去に金融機関からの借入れがある場合、延滞や未払い履歴があると審査通過が難しくなる可能性があります。信用情報機関(CIC・JICC・KSC)には、クレジットカードやローンの取引履歴が記録されており、金融機関は審査の際にこれを確認します。

信用情報に影響する要因

- 過去のローン・クレジットカードの支払い状況(延滞があるとマイナス評価)

- 他社借入れの件数と金額(借入れが多いと審査が厳しくなる)

- 自己破産・債務整理の履歴(信用回復には5〜10年必要)

信用情報に問題がある場合は、既存の借入れを整理したり、支払いの遅延を防ぐことで、審査の通過率を高めることができます。

売上・収益状況のチェック

個人事業主向けビジネスローンの審査では、売上や収益の安定性が大きなポイントになります。金融機関は、融資後に返済が継続できるかを判断するため、確定申告書や収支の記録をもとに、事業の安定性をチェックします。

売上審査のポイント

- 直近1〜2年の確定申告書を提出(白色申告より青色申告の方が評価が高い)

- 売上の安定性(収入の波が激しいと審査が厳しくなる)

- 経費と利益のバランス(利益率が低すぎると審査が難しくなる)

売上が低くても、事業の成長性が見込める場合は、金融機関が柔軟に審査するケースもあります。

借入状況の確認

金融機関は、個人事業主の既存の借入状況を確認し、返済負担が適切かどうかを判断します。他社からの借入額が多すぎると、新たなローンの審査は厳しくなります。

借入審査で見られるポイント

- 他社の借入残高(借入れが年収の1/3を超えると審査に影響)

- 借入れの件数(複数の金融機関から借りているとマイナス評価)

- カードローンやリボ払いの利用状況(審査時に考慮されることがある)

審査前に、不要な借入れを整理することで、通過率を上げることができます。

事業計画の重要性

金融機関は、個人事業主がどのように融資を活用するのかを重視します。そのため、資金の使い道が明確で、事業の成長につながる計画があると、審査に通りやすくなります。

評価される事業計画のポイント

- 資金の使い道が具体的(設備投資・運転資金など)

- 事業の成長性がある(将来的な売上の見込みを示せる)

- 返済計画が明確(融資をどう返済するかのプランを提示)

簡単なもので構わないので、事業計画書を作成しておくと審査の印象が良くなることがあります。

ビジネスローンの審査では、信用情報・売上・既存の借入状況・事業計画の4つのポイントが重要視されます。これらを事前に準備し、適切な金融機関を選ぶことで、スムーズに融資を受けられる可能性が高まります。

ビジネスローンの種類と審査の違い

銀行系ビジネスローンの特徴と審査基準

銀行が提供するビジネスローンは、低金利で融資額が大きいことが特徴です。ただし、審査は厳しく、信用情報や事業の安定性が重視されます。銀行によっては、決算書や確定申告書だけでなく、事業計画書の提出を求められることもあります。

銀行系ビジネスローンの審査基準

- 信用情報が良好であること(過去の延滞履歴や債務整理がない)

- 売上や利益が安定していること(3期分の決算書を求められる場合もある)

- 借入希望額が適正であること(収益に対して無理のない返済計画が必要)

- 法人向けの融資が中心(個人事業主は審査が厳しくなりがち)

銀行系ローンが向いている人

- 低金利で資金を調達したい人

- 長期的な資金計画を立てている人

- 事業の安定性が高く、しっかりした財務状況を持っている人

審査に時間がかかるため、即日融資を希望する人には向いていません。

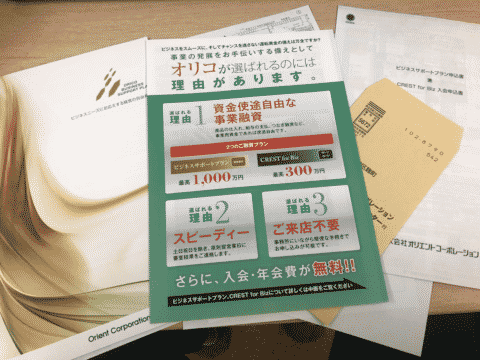

ノンバンク・消費者金融系ビジネスローンの審査の柔軟性

ノンバンク(消費者金融や信販会社)が提供するビジネスローンは、審査が比較的柔軟で、スピーディーな融資が可能です。銀行系と比べると金利は高めですが、担保や保証人が不要なケースが多いため、急な資金ニーズに対応しやすいのがメリットです。

ノンバンク系ビジネスローンの審査基準

- 信用情報が多少悪くても審査通過の可能性がある

- 確定申告書や決算書の提出が不要なケースもある

- 即日または数日で融資が受けられることが多い

- 銀行融資が難しい個人事業主でも利用しやすい

ノンバンク系ローンが向いている人

- すぐに資金調達が必要な人

- 銀行審査に通る自信がない人

- 短期資金の調達を考えている人

金利が高いため、長期間の借入れには向いていません。短期で借りて早めに返済できる人におすすめです。

日本政策金融公庫の融資と審査のポイント

日本政策金融公庫は、政府系金融機関が提供する融資制度で、個人事業主や小規模事業者を対象としたビジネスローンを取り扱っています。民間金融機関よりも低金利で、新規開業者向けの融資制度が充実しています。

日本政策金融公庫の審査基準

- 事業計画書の提出が必要(新規開業者向け融資では特に重要)

- 売上や利益の安定性が求められる

- 自己資金の割合が評価される(自己資金が多いほど審査が有利)

- 創業融資では無担保・無保証で借りられることもある

日本政策金融公庫のローンが向いている人

- 新規開業予定の人、または開業して間もない人

- 銀行よりも低金利で借入れしたい人

- 比較的長期で返済したい人

審査には時間がかかるため、急ぎの資金調達には向いていません。

ビジネスローンには、銀行系・ノンバンク系・政府系(日本政策金融公庫)の3つの種類があり、それぞれ審査基準や金利、融資スピードが異なります。自分の事業状況や資金ニーズに合わせて、適切なローンを選ぶことが重要です。

審査が通りやすい個人事業主向けビジネスローンの特徴

無担保・無保証で借りられるローン

個人事業主向けビジネスローンの中には、担保や保証人なしで借りられるローンがあります。特にノンバンク系の金融機関や日本政策金融公庫では、無担保・無保証での融資に対応している場合があります。審査基準は収入や事業の安定性に依存しやすいですが、法人と比べて信用力が低い個人事業主でも借りやすいのが特徴です。

無担保・無保証ローンのポイント

- 資産を担保にする必要がないため、審査が柔軟

- 事業の成長や収益性を重視する審査

- 金利はやや高めに設定されることが多い

無担保ローンを利用する際は、借入額を適切に設定し、過剰な借入を防ぐことが重要です。

審査基準が比較的緩やかな金融機関の選び方

銀行のビジネスローンは金利が低い一方で、個人事業主に対する審査は厳しくなる傾向があります。審査が通りやすいローンを探す場合は、以下のような金融機関を選ぶとよいでしょう。

審査が柔軟な金融機関の特徴

- ノンバンク・消費者金融系のビジネスローン

- 銀行よりも審査が柔軟で、即日融資が可能な場合もある

- 収入証明が不要な場合があり、売上が少ない個人事業主でも申し込みやすい

- ただし、金利は銀行系より高め

- 信用金庫や地方銀行のビジネスローン

- 地域密着型の金融機関で、個人事業主向けの融資商品が多い

- 大手銀行よりも柔軟な審査が期待できる

- 事業の継続年数や売上規模を考慮するため、ある程度の実績が必要

- 日本政策金融公庫の融資制度

- 個人事業主や新規開業者向けの融資プログラムが充実

- 低金利で長期返済が可能

- 事業計画書の提出が求められるため、準備が必要

ノンバンクは即日融資の可能性があるため急ぎの資金調達に向いており、日本政策金融公庫は低金利で長期返済が可能な点がメリットです。

売掛金担保・ファクタリングとビジネスローンの違い

審査のハードルを下げる手段として、売掛金を活用する資金調達方法があります。これには、売掛金担保ローンとファクタリングの2つの方法があります。

売掛金担保ローン

売掛金を担保として融資を受ける方法です。取引先からの入金が確実であれば、信用情報や事業実績に不安がある場合でも融資を受けやすいメリットがあります。

特徴

- 売掛金を担保にするため、審査が比較的緩やか

- ノンバンク系の金融機関が提供していることが多い

- 売掛金の未回収リスクがあると融資額が制限される

ファクタリング

売掛債権を金融機関やファクタリング会社に売却し、早期に資金を得る方法です。審査の際に信用情報はあまり影響せず、売掛先の信用力が重視されるため、事業実績が少ない個人事業主でも利用しやすいです。

特徴

- 審査が柔軟で、即日資金化できる場合がある

- 借入れではなく売掛債権の売却なので、信用情報に影響しない

- 手数料(3~10%程度)が発生するため、通常のローンよりコストが高め

事業の成長性が評価されにくいというデメリットもあるため、短期的な資金繰りの調整に向いている手法といえます。

審査が通りやすいビジネスローンを選ぶ際は、無担保・無保証のローン、審査の柔軟な金融機関、売掛金を活用した資金調達の3つの選択肢を検討することがポイントです。事業の状況に合わせて、適切な資金調達方法を選びましょう。

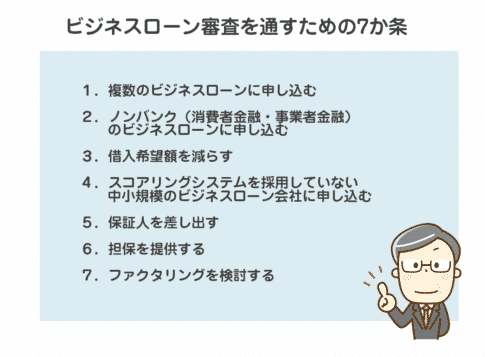

個人事業主が審査に通るためのポイント

信用情報を事前にチェックする

ビジネスローンの審査では、信用情報が重要な判断基準となります。過去に金融機関での延滞や債務整理をしていると、審査に通る確率が低くなるため、事前に自身の信用情報を確認しておくことが重要です。

信用情報の確認方法

- CIC(信用情報機関)やJICC(日本信用情報機構)で開示請求できる

- クレジットカードの支払い履歴やローンの返済状況を見直す

- 延滞がある場合は、完済してから一定期間経過するのを待つ(目安は5年以上)

信用情報に問題がある場合、審査の柔軟な金融機関を選ぶか、信用情報が回復するのを待つことが審査通過のカギとなります。

確定申告を適切に行い、売上証明を準備する

金融機関は個人事業主の確定申告書を基に売上状況を判断します。そのため、確定申告を適切に行い、事業の収益が安定していることを証明することが重要です。

審査で評価されやすい確定申告のポイント

- 青色申告を利用する(白色申告より信用度が高く、節税メリットもある)

- 売上の安定性を示すため、過去2〜3年分の確定申告書を用意

- 経費を適正範囲で計上し、利益が出ている状態を維持する

売上のばらつきが激しい場合は、収入を安定させる対策(定期契約の増加など)を行うことで、審査の印象を良くすることができます。

借入希望額を収入に対して適切な範囲に抑える

金融機関は、借入希望額が事業の収益に対して過大であると判断すると、審査を厳しくする傾向があります。そのため、借入希望額を適正な範囲に設定することが重要です。

適正な借入額の目安

- 年間売上の30〜50%以内の借入額に抑える

- 毎月の返済額が売上の10%以内に収まるようにする

- 必要以上に借りすぎず、資金用途を明確にする

売上に見合わない金額を申請すると、審査落ちのリスクが高まるため、実際の資金ニーズに合わせて慎重に借入額を設定することがポイントです。

事業計画書を作成し、資金使途を明確にする

金融機関は、融資の目的が明確な個人事業主に対しては審査を通しやすい傾向があります。そのため、事業計画書を作成し、資金の使い道と返済計画を示すことが審査通過のポイントとなります。

評価されやすい事業計画書のポイント

- 資金の用途を具体的に記載(設備投資・仕入資金・広告費など)

- 事業の成長見込みを示す(売上の増加予測や新規取引先の計画など)

- 返済計画を明確にする(売上から返済に充てる資金の確保ができることを示す)

特に日本政策金融公庫の融資では、事業計画書の内容が審査の重要なポイントとなるため、しっかりと準備して提出することが審査通過の鍵となります。

個人事業主がビジネスローンの審査を通過するためには、信用情報のチェック、確定申告の適切な処理、借入希望額の調整、そして事業計画書の作成が重要です。これらの準備をしっかりと行うことで、審査通過率を高めることができます。

審査落ちした場合の対策と代替手段

再審査前に見直すべきポイント

ビジネスローンの審査に落ちた場合、すぐに再申し込みをするのではなく、審査に通らなかった理由を分析し、改善できるポイントを見直すことが重要です。

1. 信用情報を確認する

信用情報機関(CIC・JICC・KSC)から自身の信用情報を開示請求し、審査落ちの原因となる要素がないか確認します。

- 過去の延滞履歴がある場合は、最低6ヶ月以上遅延なく支払うことで信用情報を改善する

- クレジットカードの利用残高が多い場合は、完済または残高を減らす

- 他社借入れが多い場合は、不要な借入れを整理する

2. 収入や売上の安定性を強化する

金融機関は、安定した収入があるかどうかを重要視します。

- 確定申告を適切に行い、売上の安定性を証明できる書類を準備する

- 事業の取引先を増やし、定期収入を確保する

- 必要に応じて追加の財務資料(取引先の契約書、売掛金明細など)を準備する

3. 事業計画書を改善する

特に日本政策金融公庫の融資では、事業計画書の内容が審査に影響します。

- 資金の用途を明確にし、具体的な売上増加の見込みを示す

- 事業の将来性を示すデータ(市場調査結果、事業の成長戦略など)を加える

- 返済計画をしっかりと立て、金融機関が安心できる内容にする

4. 適切な借入額に見直す

借入希望額が収入に対して過大であると、審査が通りにくくなるため、無理のない範囲に調整します。

- 売上の30〜50%以内の借入額に設定する

- 返済可能な金額を計算し、無理なく支払える範囲で申請する

審査に通らない場合の他の資金調達方法

ビジネスローンの審査に落ちても、資金調達の手段は他にもあります。

1. 日本政策金融公庫の融資を検討する

銀行やノンバンクの審査に通らなかった場合、日本政策金融公庫の「新規開業資金」「小規模事業者向け融資」などの制度を活用することで、融資を受けられる可能性があります。

- 審査基準が民間金融機関よりも緩やか

- 新規開業者や小規模事業者向けの融資プログラムが充実

- 低金利かつ長期返済が可能

2. 補助金・助成金を活用する

融資ではなく、国や地方自治体の補助金・助成金を活用することで、資金を確保する方法もあります。

- 小規模事業者持続化補助金(販促費・設備投資などに活用可能)

- 創業補助金(新規開業者向けの資金支援)

- 事業再構築補助金(新規事業や事業転換を支援)

補助金・助成金は返済不要の資金であるため、可能な限り活用することを検討しましょう。

3. 売掛金を活用する(ファクタリング・売掛金担保融資)

売掛金がある場合、売掛金を活用した資金調達も可能です。

- ファクタリング(売掛債権の売却)

- 金融機関やファクタリング会社に売掛債権を売却し、早期に資金を調達

- 借入ではないため、信用情報に影響しない

- 手数料(3~10%程度)が発生するため、コストがかかる

- 売掛金担保融資

- 売掛金を担保として融資を受ける

- ファクタリングよりも手数料が低く、長期的な資金調達が可能

- 信用情報の影響を受けるため、他の借入状況が審査に影響

4. クラウドファンディングを活用する

新規事業や商品開発の資金を調達する場合、クラウドファンディングを活用するのも有効な手段です。

- 購入型クラウドファンディング(CAMPFIRE、Makuakeなど)

- 新商品やサービスの開発資金を、支援者から事前に調達

- 目標金額を達成すれば、資金を返済不要で獲得できる

- 融資型クラウドファンディング

- 投資家から資金を募り、融資を受ける(法人向けが中心)

5. 地域の信用金庫・地方銀行のローンを検討

メガバンクや大手金融機関ではなく、地域密着型の信用金庫や地方銀行のローンを検討するのも有効です。

- 地元の事業者支援に積極的

- 個人事業主向けの柔軟なローンがある

- 銀行と比べて審査が緩やかな場合が多い

信用情報を改善するための具体策

信用情報が原因で審査に落ちた場合、一定の期間、信用情報を改善する取り組みをすることで、次回の審査に通る可能性を高めることができます。

1. 延滞履歴をクリアする

- クレジットカードやローンの支払いを遅れずに行う

- 延滞しているものがあれば、完済後6ヶ月〜1年以上の実績を作る

2. 借入件数を減らす

- 複数のローンがある場合は、一部を完済して整理する

- キャッシングやリボ払いの利用を控え、残高を減らす

3. クレジットカードの利用状況を適正にする

- カードの利用限度額を超えないようにする

- 毎月の利用金額を抑え、適切に返済する実績を積む

4. 新たなローンの申し込みを控える

- 短期間に複数のローンに申し込むと、「多重申込」と判断され審査に影響

- 審査落ち後、最低3ヶ月以上は間を空けてから再申し込みする

審査に落ちた場合は、信用情報の見直し、売上の安定化、借入額の適正化を行い、必要に応じて日本政策金融公庫や信用金庫のローン、補助金・助成金、売掛金の活用など、代替手段を検討することが重要です。適切な対策を講じることで、次回の審査通過率を高めることができます。

おすすめの個人事業主向けビジネスローン比較

1. 銀行系ビジネスローン

銀行が提供するビジネスローンは低金利かつ高額の融資が可能ですが、審査は厳しく、一定の売上や財務状況が求められます。

| 銀行名 | 金利(年率) | 融資限度額 | 審査の難易度 | 特徴 |

|---|---|---|---|---|

| 三菱UFJ銀行 ビジネスローン | 2.3%~14.6% | 1,000万円 | 高い | 法人・個人事業主向け、担保不要プランあり |

| みずほ銀行 事業サポートローン | 2.5%~13.5% | 3,000万円 | 高い | 事業計画書が必要、融資額が大きい |

| 三井住友銀行 事業者向けローン | 3.0%~15.0% | 500万円 | 高い | 既存顧客向けのローンが充実 |

銀行系ビジネスローンのメリット

- 金利が低い

- 長期返済が可能

- 信用情報が良好であれば大口融資も受けられる

銀行系ビジネスローンのデメリット

- 審査が厳しい

- 審査期間が長い

- 確定申告書・決算書などの提出が必須

銀行系ローンが向いている人

- 低金利で資金調達したい人

- 売上や財務状況が安定している人

- 余裕をもって資金調達をしたい人

2. ノンバンク・消費者金融系ビジネスローン

ノンバンク系のビジネスローンは、審査が比較的柔軟で、スピーディーに融資が受けられるのが特徴です。即日融資が可能な商品もあり、急な資金需要に対応しやすいですが、金利は銀行系より高めです。

| 会社名 | 金利(年率) | 融資限度額 | 審査スピード | 特徴 |

|---|---|---|---|---|

| アイフルビジネスファイナンス | 3.1%~18.0% | 1,000万円 | 最短即日 | 担保・保証人不要 |

| オリックスVIPローン | 4.5%~14.5% | 500万円 | 1〜3日 | 事業資金専用ローン |

| プロミス 自営業者ローン | 6.3%~17.8% | 300万円 | 最短即日 | Web完結可能、柔軟な審査 |

ノンバンク系ビジネスローンのメリット

- 審査が柔軟で通りやすい

- 即日融資が可能

- 担保や保証人が不要なケースが多い

ノンバンク系ビジネスローンのデメリット

- 金利が高い

- 融資限度額が銀行系より低め

- 短期間での返済が求められる場合がある

ノンバンク系ローンが向いている人

- すぐに資金調達が必要な人

- 銀行審査に通る自信がない人

- 短期資金の調達を考えている人

3. 日本政策金融公庫の融資

日本政策金融公庫は、政府系金融機関が提供する融資制度で、特に新規開業者や小規模事業者向けの支援が充実しています。銀行よりも低金利で長期返済が可能ですが、事業計画書の提出が求められます。

| 融資制度 | 金利(年率) | 融資限度額 | 返済期間 | 特徴 |

|---|---|---|---|---|

| 新規開業資金 | 1.0%~2.5% | 7,200万円 | 最長20年 | 新規開業者向け、自己資金要件あり |

| 小規模事業者経営改善資金(マル経融資) | 1.21% | 2,000万円 | 最長10年 | 商工会議所の推薦が必要、無担保・無保証人 |

| 生活衛生改善貸付 | 1.2%~2.8% | 3,000万円 | 最長15年 | 飲食業・宿泊業など特定業種向け |

日本政策金融公庫のメリット

- 低金利で長期返済が可能

- 新規開業者向けの融資制度が豊富

- 無担保・無保証人で借りられる制度もある

日本政策金融公庫のデメリット

- 審査に時間がかかる

- 事業計画書の提出が必須

- 自己資金の有無が審査に影響する

日本政策金融公庫のローンが向いている人

- 新規開業予定の人、または開業して間もない人

- 銀行よりも低金利で借入れしたい人

- 比較的長期で返済したい人

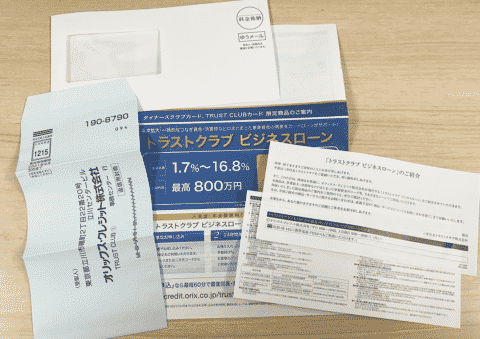

4. クレジットカードのビジネスローン(ビジネスカード)

クレジットカード会社が提供するビジネスローンは、事業用のクレジットカードと連携して利用できる資金調達方法です。利用限度額内で何度でも借入れ・返済ができるため、使い勝手が良いですが、金利はやや高めです。

| 会社名 | 金利(年率) | 限度額 | 特徴 |

|---|---|---|---|

| JCBビジネスカードローン | 5.0%~18.0% | 500万円 | 法人・個人事業主向け |

| アメリカン・エキスプレス ビジネスローン | 6.0%~14.8% | 1,000万円 | 売上に応じた枠設定 |

| 三井住友ビジネスカードローン | 4.5%~15.0% | 300万円 | 既存カード会員向け |

クレジットカード系ビジネスローンのメリット

- 使い勝手が良く、何度でも借入れ可能

- ビジネスカードと連携できる

- 銀行口座からの引き落としで管理が簡単

クレジットカード系ビジネスローンのデメリット

- 金利がやや高め

- 利用限度額が決められている

- キャッシング利用と同じ扱いになることがある

クレジットカード系ローンが向いている人

- 日々の運転資金を補いたい人

- 簡単に借入れ・返済をしたい人

- すでにビジネスカードを持っている人

5. ファクタリング(売掛金を活用した資金調達)

ファクタリングは、売掛債権を金融機関に売却して資金を調達する方法です。審査は売掛先の信用力が重視されるため、個人事業主でも利用しやすいのが特徴です。

| 会社名 | 手数料 | 資金化スピード | 特徴 |

|---|---|---|---|

| OLTAクラウドファクタリング | 2.0%~9.0% | 最短即日 | オンライン完結 |

| ベストファクター | 3.0%~10.0% | 1日~3日 | 売掛先の信用力が重要 |

| ビートレーディング | 2.0%~12.0% | 最短即日 | 小口取引可 |

資金用途や審査の通りやすさを考慮し、自分に合ったビジネスローンを選ぶことが重要です。

まとめ

個人事業主向けビジネスローンの審査では、信用情報・売上状況・借入状況・事業計画が重要な判断基準となります。審査を通過するためには、信用情報の確認と改善、適切な売上証明の準備、無理のない借入額の設定、事業計画の明確化を行うことがポイントです。

審査の厳しさや金利、融資スピードを考慮しながら、自分の事業状況に合ったローンを選ぶことが重要です。

- 銀行系ビジネスローンは低金利だが審査が厳しく、安定した売上が求められる

- ノンバンク系ローンは審査が比較的柔軟で即日融資も可能だが、金利が高め

- 日本政策金融公庫の融資は低金利・長期返済が可能で、新規開業者向けの制度が充実

- ファクタリングなどの売掛金活用型資金調達は、信用情報に影響を与えずに資金調達が可能

審査に落ちた場合は、信用情報の改善、売上の安定化、補助金やクラウドファンディングなどの代替手段の検討が有効です。ビジネスローンを活用する際は、事業の将来性や返済計画をしっかりと立て、最適な資金調達方法を選びましょう。

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング