ビジネスローンには大きく分けて、銀行ビジネスローン、ノンバンクのビジネスローンがあります。今回は、ノンバンクのビジネスローンとは?ノンバンクのビジネスローンのメリットデメリット・注意点について解説します。

ノンバンクのビジネスローンとは?

ノンバンクとは

を言います。

銀行は、個人から預金をしてもらって、その資金を元手にローンサービスを展開して、その金利差が利益になるビジネスモデルです。

ノンバンク(貸金事業者)は、銀行ではないため、個人から預金をしてもらうことはできません。銀行や協同組織金融機関、保険会社、証券金融会社、短資業者などから、資金を調達して、その資金を貸し付けて、その金利差が利益になるビジネスモデルです。

簡単に言えば

預金機能がない貸金事業者:ノンバンク

という分類になるのです。

ノンバンクのビジネスローンとは

を言います。

ビジネスローンには大きく分けて

- 銀行が提供するビジネスローン「銀行ビジネスローン」

- ノンバンクが提供するビジネスローン

- 公的機関(中央労金、商工中金など)が提供するビジネスローン

があり、その一つが「ノンバンクが提供するビジネスローン」なのです。

ビジネスローンと言えば、ノンバンクのビジネスローンが中心

単純に「ビジネスローン」と呼んだときには、多くの方が「ノンバンク(貸金事業者)のビジネスローン」をイメージします。

なぜならば

元々、「ビジネスローン」というものは、銀行が通常のプロパー融資では融資ができない中小企業・零細企業のために、金利を高くすることで、貸しやすくしたローンサービスとして、銀行が開発したものです。

今までの銀行融資の方法だと

→ 融資担当者は、手間がかかるのでノルマを達成しやすい大口顧客(規模の大きい企業)への融資がメインになる

→ 中小企業・零細企業は相手にされない

→ 銀行の経営陣から見れば機会損失

という状況でした。

そこで

- 高金利(貸し倒れリスクを回避する)

- 自動的に審査をするスコアリングシステム(銀行の融資担当者がつかない)

- スピード融資

という特徴を持った、中小企業・零細企業向けの融資サービスとして「ビジネスローン」を作ったのです。

しかし、実際に運用してみたところ、当初の想定以上に貸し倒れが多く発生し、貸し倒れ損失が増えてしまったのです。

銀行は

と考え、ビジネスローンの提供を縮小し、代わりに信用保証協会の保証付き融資を中小企業・零細企業に提供する形に路線変更したのです。

そこに入ってきたのが「ノンバンク(貸金事業者)」です。

今までは、商工ローン、事業者ローンという形で、アナログで融資していたローン商品を「ビジネスローン」と呼び、

- 高金利(貸し倒れリスクを回避する)

- 自動的に審査をするスコアリングシステム(の融資担当者がつかない)

- スピード融資

という形で、提供するようになったのです。

この流れがあるからこそ、

というイメージがついているのです。

銀行の提供するビジネスローンよりも、ノンバンクは、ビジネスローン金利を高く設定したため、貸し倒れリスクをカバーすることができたのです。

多くのノンバンクが提供するビジネスローンは、金利は12%前後で適用されています。

但し、2020年に入ってから、銀行がビジネスローンを提供するケースが増えはじめています。

これは

- 新しい形態の銀行(ネット銀行・流通系銀行)は店舗を持たない銀行が多く、融資よりも、オンラインで完結できるビジネスローンの方が商材として適しているため

- 地方銀行の経営悪化が顕著になってきていて、数が多い中小企業・零細企業向けの市場を高金利のビジネスローンで取り返そう狙いがあるため。また、地方銀行であっても、オンラインで完結できるビジネスローンであれば、全国展開が可能

という理由になります。

今現在のビジネスローンの状況を分類すると

- ネット銀行・流通系銀行が提供するビジネスローン

- 地方銀行が提供するビジネスローン

- 大手消費者金融(ノンバンク)が提供するビジネスローン

- 中小・零細の事業者金融(ノンバンク)が提供するビジネスローン

に大別されるのです。

ノンバンクのビジネスローンのメリット

1.審査が甘い

ノンバンクのビジネスローンは、ほとんどのものが上限金利を利息制限法ギリギリの金利に設定しています。

利息制限法の金利

- 元本が100,000円未満の場合 年率20%以内

- 元本が100,000円以上1,000,000円未満の場合 年率18%以内

- 元本が1,000,000円以上の場合 年率15%以内

というものです。

銀行のビジネスローンは、銀行融資の金利(1%~3%)よりは高いのですが、それでも~10%程度の金利で提供されていることが多いです。

ノンバンクのビジネスローンは、~18%と銀行ビジネスローンよりも高金利に設定されているため、その分、許容できる貸し倒れリスクが大きいため、「審査に通りやすい」のです。

また、ノンバンクのビジネスローンを申し込む人は、多くの方が、銀行融資や銀行ビジネスローンの審査に落ちたから申し込んでいるため、申込者全体の信用力が低く、審査のハードルが必然的に低くなっています。

さらに、大手消費者金融(ノンバンク)が提供するビジネスローンであれば、スコアリングシステムによる自動審査が導入されていますが、中小・零細の事業者金融(ノンバンク)が提供するビジネスローンは、担当者がアナログで審査することも少なくありません。アナログで審査すると、決算数値以外の情報も審査に含めてくれるため、審査が通りやすくなっています。

2.最短即日融資が可能

ノンバンクのビジネスローンは、最短即日融資が可能です。

- 融資金額が少額(1,000万円以下)

- 高金利

- 審査が甘い

という特徴があるため、審査の判断も、速やかにできることが多く、貸し倒れリスクの慎重な審査は不要で、すぐに融資をしてくれるものが少なくありません。

銀行ビジネスローンの場合は、最短即日融資が可能と書いてあっても、金利が低金利なことと、銀行という信用があるため、慎重な審査が必要になるケースが多く、融資までは1日、2日、かかってしまうことも少なくないのです。

3.選択肢が多い

銀行ビジネスローンは、10社にも満たない数しかありません。(※地方銀行のビジネスローンは、ビジネスローンという名前がついているだけで実体は信用保証協会の保証付き融資なのでカウントしません。)

ノンバンクのビジネスローンのデメリット

1.高金利

ノンバンクのビジネスローン金利は

- 2.0%~15.0%

- 5.0%~15.0%

と幅を持って、記載されていますが、実体で言えば

上限金利に近い金利が適用される

ことになります。

平均値は、12.1%ですから、10%を超える金利が適用されることを理解しておく必要があります。

- 公的融資:1.0%~3.0%

- 銀行融資:1.0%~3.0%

- 銀行ビジネスローン:5.0%~10.0%

と比較すると、高金利と言っていいでしょう。

2.少額の借入しかできない

ノンバンクのビジネスローンの融資限度額は

- 最大500万円

- 最大1,000万円

というものが多く、銀行ビジネスローンと比較しても「少額の借入しかできない」資金調達方法と言えます。

また、最大500万円というビジネスローンに申し込んでも、初回で満額の500万円の枠をもらえることは少なく、実際には、100万円、200万円という少額の借り入れになることが多いです。

3.今後の銀行からの資金調達に悪影響がある

銀行の融資担当者から見ると

高金利のノンバンクのビジネスローンを借りている

というのは

- どこも銀行が貸してくれない状態(経営が行き詰っている)

- 金利が12%(10%~15%)あるということは、営業利益率が12%以上ないと、返済ができずに徐々に経営が破綻する

と、判断されることが多いです。

おすすめするノンバンクのビジネスローン

ノンバンクのビジネスローンを選ぶポイントは

大手消費者金融(ノンバンク)の提供するビジネスローンがおすすめ

です。

大手消費者金融(ノンバンク)の提供するビジネスローンであれば、ノンバンクとは言えども大手ですので

- 中小・零細の事業者金融(ノンバンク)よりも、企業の信頼性が高い分、銀行の融資審査への影響が抑えられる・中小・零細の事業者金融(ノンバンク)よりも、やや低金利になる可能性が高い

- ローンカードがあるため、必要な分だけ借りる形の運用ができる

- 闇金のリスクがない

ためです。

- 若干審査が厳しい

というデメリットはあるものの、ノンバンクのビジネスローンを選ぶのであれば、まずは「大手消費者金融(ノンバンク)が提供するビジネスローン」に申し込んで、審査に通らなかった場合に「中小・零細の事業者金融(ノンバンク)が提供するビジネスローン」に申し込むと良いでしょう。

おすすめの大手消費者金融(ノンバンク)の提供するビジネスローン

| 金融機関名 | AGビジネスサポート株式会社 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | ローンカード型ビジネスローン |

| 下限金利 | 3.1%※事業者ビジネスローンの場合。事業者向けカードローンの場合は5.0% |

| 上限金利 | 18.0% |

| 最大限度額 | 1,000万円※事業者向けカードローンの場合、新規取引時は上限500万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | - |

| 個人事業主の利用 | ○※69歳まで |

| 法人経営者の利用 | ○※75歳まで |

| 融資スピード | 最短即日 |

| 最長返済期間 | 事業者ビジネスローンの場合、元利均等返済:最長5年(60回以内)、元金一括返済:最長1年(12回以内)。事業者向けカードローンの場合、最長8年4カ月(100回以内) |

| 金融機関名 | オリックス・クレジット株式会社 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | ローンカード型ビジネスローン |

| 下限金利 | 6.00% |

| 上限金利 | 17.80% |

| 最大限度額 | 500万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | 50万円借入時15,000円 |

| 個人事業主の利用 | ○ ※1年以上の事業歴 |

| 法人経営者の利用 | ○ |

| 融資スピード | 最短即日(最短60分審査) |

| 最長返済期間 | 122カ月 |

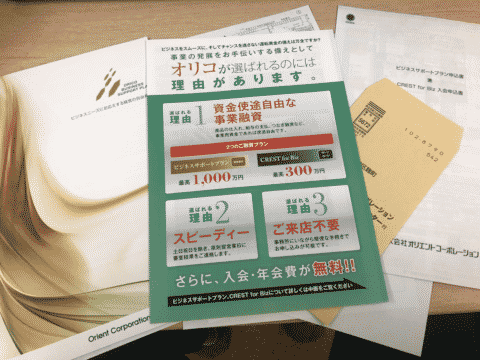

| 金融機関名 | 株式会社オリエントコーポレーション |

| 本社所在地(都道府県) | 東京都 |

| タイプ | 事業融資型ビジネスローン |

| 下限金利 | 6.00% |

| 上限金利 | 15.00% |

| 最大限度額 | 1,000万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | 50万円借入時10,000円 |

| 個人事業主の利用 | ○業歴1年以上 |

| 法人経営者の利用 | ○業歴1年以上 |

| 融資スピード | 数日 |

| 最長返済期間 | 60カ月 |

オリコビジネスサポートプラン/証書貸付タイプを利用するためには、オリコの法人カードを発行する必要があります。

EX Gold for Biz M(エグゼクティブ ゴールド フォー ビズ エム)

おすすめの中小・零細の事業者金融(ノンバンク)が提供するビジネスローン

| 金融機関名 | 株式会社IPGファイナンシャルソリューションズ |

| 本社所在地(都道府県) | 東京都 |

| タイプ | ネットキャッシング型ビジネスローン |

| 下限金利 | 7.80% |

| 上限金利 | 18.00% |

| 最大限度額 | 500万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | - |

| 個人事業主の利用 | - |

| 法人経営者の利用 | ○ |

| 融資スピード | 最短即日(最短30分審査) |

| 最長返済期間 | 120カ月 |

| 金融機関名 | 株式会社オージェイ |

| 本社所在地(都道府県) | 東京都 |

| タイプ | 事業融資型ビジネスローン |

| 下限金利 | 10.00% |

| 上限金利 | 15.00% |

| 最大限度額 | 2,000万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | - |

| 個人事業主の利用 | ○ |

| 法人経営者の利用 | ○ |

| 融資スピード | 最短即日 |

| 最長返済期間 | 36カ月 |

| 金融機関名 | アクト・ウィル株式会社 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | 事業融資型ビジネスローン |

| 下限金利 | 7.50% |

| 上限金利 | 15.00% |

| 最大限度額 | 5,000万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | - |

| 個人事業主の利用 | - |

| 法人経営者の利用 | ○ 年商5,000万円以上の法人 |

| 融資スピード | 最短即日(最短60分審査) |

| 最長返済期間 | 36カ月 |

ノンバンクのビジネスローンのよくある質問

Q.ノンバンクは、闇金(ヤミキン)のリスクはありますか?

ゼロではありませんが、利用前に確かめることで、闇金(ヤミキン)かどうかを判断することができます。

- 金利が利息制限法の範囲内であること

- 貸金業の登録番号が本物であること(金融庁HPで確認可能)

- 貸金業の登録番号の()内の数字が2以上であること(更新されている証明)

の3点です。

金融庁や貸金業協会のウェブサイトには、貸金業の登録番号による検索、闇金業者のリストが掲載されているため、それを見てチェックするのが手っ取り早い方法です。

Q.ノンバンクのビジネスローンでも、審査に落ちることはありますか?

あります。

ノンバンクのビジネスローンは、審査が甘いのは事実ですが、だからと言って、確実に審査に通るわけでもありません。

ノンバンクのビジネスローン2社、3社に申し込んで、審査が全部落ちてしまったら、ビジネスローンは借りることができない経営状況であることを認識する必要があります。

審査の不要な資金調達方法として、ファクタリングなど、別の方法を検討すると良いでしょう。

Q.ノンバンクのビジネスローンで借りると今後、銀行から融資を受けることはできなくなるのですか?

そんなことはありません。

前述したように

ノンバンクのビジネスローンを借りている最中は、追加の融資を希望しても、借り換えでない限りは、銀行融資担当者が良い顔をしないのは事実です。しかし、この判断は、あくまでも、銀行の融資担当者次第ですので、「借り換えなら良いよ。」「完済した後なら良いよ。」と、状況によって融資をしてくれる可能性もあります。

当然、ノンバンクのビジネスローンを完済した後は、銀行の融資にほぼ影響はないため、普通に融資を受けられる状態になります。

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

「ノンバンクのビジネスローンのメリットには何がありますか?」

「ノンバンクのビジネスローンのデメリット・注意点を教えてください。」

「おすすめのノンバンクのビジネスローンはどれですか?」