ビジネスローンで資金調達するときのリスクについて解説します。リスクも理解したうえで利用することをおすすめします。

金利が高い分、より資金繰りが苦しくなるリスク

ビジネスローンは無担保、即日融資可能、審査が甘いというメリットと引き換えに「金利が高い」というデメリットがあるローンです。

ビジネスローンの一般的な金利

5.0%~15.0%

となっていますが、初回の借入や中小企業の場合、上限金利の15.0%に近い金利が適用されるのです。

年率15.0%

ということは

100万円借りると年間で15万円の利息が発生するということです。

月率換算にすれば1.2%程度の利息支払いが発生することになるのです。

当然、ビジネスローンを利用するということは、利益が十分に出ていない経営状態である可能性が高いので、月1.2%の利息の支払いは決して小さいものではありません。

設備投資や急激な売上上昇のための仕入資金など、一時的な資金繰りのためのビジネスローン利用であれば月1.2%というのはそれほど重たい調達コストではありませんが、運転資金など慢性的な資金繰りに活用するとなると月1.2%という利息は大きなコスト負担となってしまうのです。

運転資金としてビジネスローンを利用する場合は、資金繰りを楽にするための借入だったのにも関わらず、逆に資金繰りが悪化するリスクがあるということです。

あくまでも、ビジネスローンというのは短期の資金繰りに活用すべきものなのです。

ローンカード型のビジネスローンの安心感が経営者の危機感を減らしてしまうリスク

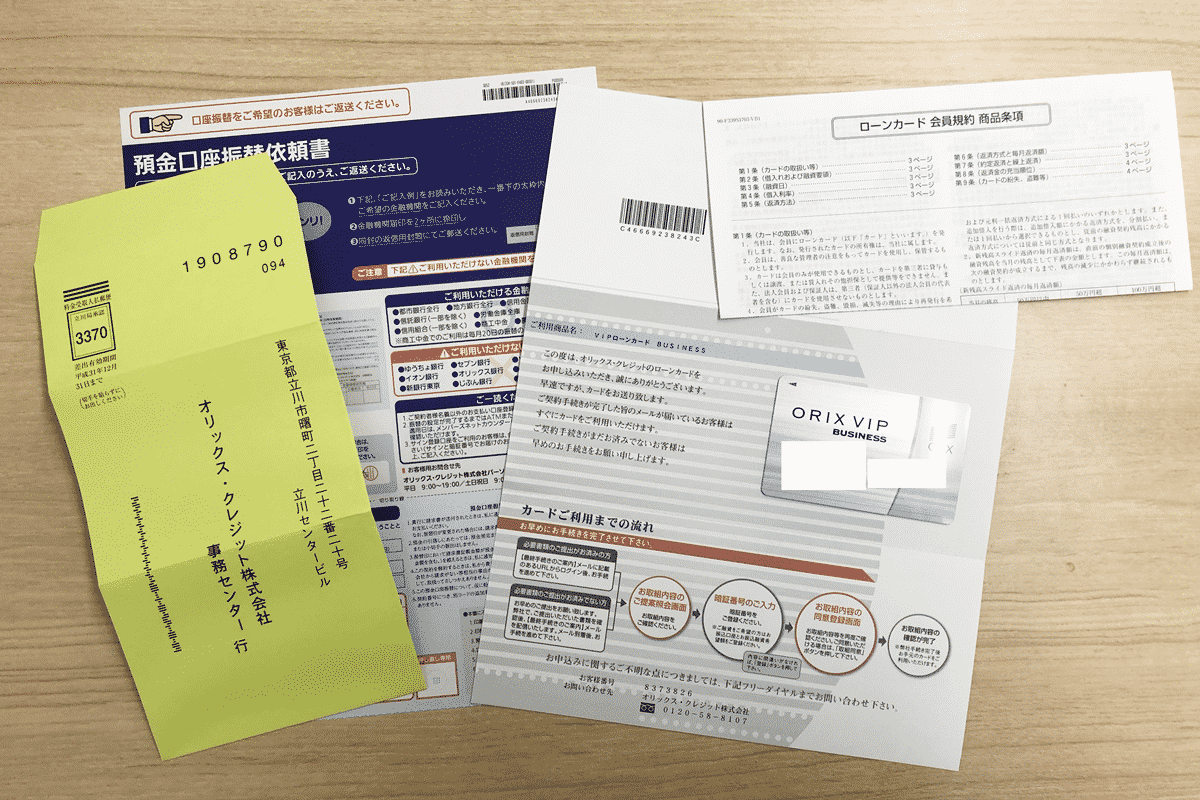

ローンカード型のビジネスローンの場合、一度限度額(極度額)を設定してもらえれば、その枠の範囲内で借入、返済が可能になるものです。

会社の近くのコンビニATMで24時間365日借入と返済ができるのですから、利便性の高さは言うまでもありません。

しかし、利便性の高さも一つのリスクと言えます。

中小企業、零細企業の経営者の場合、毎月の資金繰りが苦しいからこそ「ギリギリまで営業を頑張る」というモチベ―ションになることが少なくありません。資金繰りが苦しいからこそ、資金が必要なギリギリまで営業活動をする危機感があるとも言えます。

いつでも借りられるという安心感が営業活動のモチベーションを損なうリスクもあるのです。

他のビジネスローン借入や銀行融資の審査にマイナスの影響がある

ビジネスローンを利用すれば信用情報機関に登録されます。

信用情報機関の情報は、他のローンや融資を受けるときに照会される情報ですので、通常の利用で完済できていれば問題はありませんが、返済遅延などの返済事故を起こしてしまうと、次のローン審査にマイナスの影響があります。

返済計画が立てにくい

ローンカード型のビジネスローンの場合、残高リボルビング方式の返済方法を採用しているところが少なくありません。残高リボルビング方式のビジネスローンの場合は、毎月の返済額が借入残高によって決まってくるため、残高が減るにつれて返済額も小さくなるので、一見良さそうに見えますが、「なかなか完済できない」「返済計画が立てにくい」というデメリットにもなるのです。

また、ローンカード型のビジネスローンの場合は都度借入が可能ですので、そのたびに返済計画がずれてしまう注意点もあります。

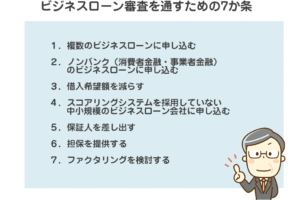

まとめ

ビジネスローンはメリットが大きい分、デメリットも大きいローンです。

- 金利負担による資金繰り悪化

- 経営者の危機感の減少

- 信用情報機関への登録

- 返済計画が立てにくい

・・・

ビジネスローンの利用に伴うリスクもあるので、十分に理解したうえで活用する必要があります。

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング