ビジネスローンを利用している経営者はビジネスローンに関する色々な疑問を持つかと思います。今回は「日本貸金業協会」のレポートを参考に、ビジネスローン融資の実態を解説していきます。

出典データ

日本貸金業協会:貸金業者の経営実態等に関する調査結果報告

- 調査期間:平成28年8月12日から8月17日

- 調査対象:貸金業者 4,177業者

事業性貸金の借入経験あり事業者

個人事業主と法人の分類

| 借入経験ありの事業者 | 構成比 |

|---|---|

| 個人事業主 | 81.0% |

| 小規模事業者 | 19.0% |

個人事業主/年商

| 年商 | 構成比 |

|---|---|

| 500万円未満 | 30.5% |

| 500万円以上~1,000万円未満 | 27.5% |

| 1,000万円以上~3,000万円未満 | 25.3% |

| 3,000万円以上~5,000万円未満 | 6.9% |

| 5,000万円以上~1億円未満 | 6.0% |

| 1億円以上~10億円未満 | 3.7% |

| 10億円以上 | 0.1% |

法人/資本金

| 資本金 | 構成比 |

|---|---|

| 100万円以下 | 4.2% |

| 100万円超~500万円以下 | 37.4% |

| 500万円超~1,000万円以下 | 22.1% |

| 1,000万円超~2,000万円以下 | 20.0% |

| 2,000万円超~3,000万円以下 | 5.3% |

| 3,000万円超~5,000万円以下 | 4.2% |

| 5,000万円超~1億円以下 | 1.0% |

| 1億円超~3億円以下 | 0.0% |

| 3億円超 | 0.0% |

| わからない | 5.8% |

考察

今回の調査では、個人事業主8割、法人経営者2割への調査を行っています。これは、ビジネスローンなどの利用者の割合がそうなっているということではなく、「この調査に回答した方に個人事業主が多かった。」ということだと推察されます。法人の方が回答しにくい状況が考えられます。

また、内訳をみてみると

個人事業主の事業性資金の借入利用者は「年商:500万円未満」と稼げていない方が利用する割合が一番大きくなっています。

法人の事業性資金の借入利用者は「資本金:100万円超~500万円以下」と小規模法人が利用する割合が一番大きくなっています。

これは、当然の結果で「利益が十分に出ている」「資本金が大きい」のであれば、ビジネスローンに頼る必要はなく、自己資金、もしくは銀行融資で資金調達が可能だからです。

支出が増加した費目・今後支出が増加する見込みの費目

| 支出 | 1年前と比較して増えた費用 | 今後支出が増えると見込まれる費用 |

|---|---|---|

| 仕入 | 25.20% | 24.20% |

| 修繕費 | 14.60% | 14.70% |

| 外注費 | 13.50% | 14.00% |

| 通信費・水道光熱費・燃料費 | 12.90% | 11.40% |

| 借入金の返済 | 11.80% | 7.90% |

| 消耗品費・事務用品費 | 10.30% | 8.80% |

| 車両購入 | 8.80% | 11.20% |

| 役員報酬・給与・賞与・法定福利費・福利厚生費 | 7.90% | 7.60% |

| 租税公課 | 7.60% | 6.80% |

| 機械設備購入 | 6.90% | 6.80% |

| 接待交際費 | 6.40% | 6.30% |

| 賃借料・リース料 | 4.50% | 4.60% |

| 什器備品購入 | 4.00% | 4.10% |

| 広告宣伝費・販売促進費 | 4.00% | 4.20% |

| 地代・家賃 | 3.60% | 3.90% |

| 荷造運賃・梱包運送費 | 2.40% | 1.90% |

| 研究開発費 | 2.20% | 1.80% |

| 土地・建物購入 | 1.20% | 2.70% |

| 有価証券売却損/為替差損/固定資産売却損・除却損 | 0.70% | 0.70% |

| その他 | 20.80% | 21.80% |

考察

支出が増えた、増えると予測されているものは

- 仕入れ

- 修繕費

- 外注費

- 光熱費

- 借入金の返済

と意外にも

- 消費税が増える「租税公課」

- 採用コストが増える「人件費」

が重くなっているわけではないようです。

アベノミクスによるインフレ誘導(物価引き上げ)によるものなのかもしれませんが、仕入れコストの増大が顕著なようです。

借入を行った際の資金使途

| 資金使途 | 構成比 |

|---|---|

| 【一時的】取引先への支払い | 36.7% |

| 【一時的】設備投資資金の支払い | 19.9% |

| 【一時的】従業員に対する給与等の支払い | 7.7% |

| 【一時的】銀行等の預金取扱い金融機関からの借入に対する返済 | 7.7% |

| 【一時的】事業者金融会社等の貸金業者に対する返済 | 6.7% |

| 【恒常的】取引先への支払い | 11.4% |

| 【恒常的】設備投資資金の支払い | 9.4% |

| 【恒常的】銀行等の預金取扱い金融機関からの借入に対する返済 | 6.4% |

| 【恒常的】従業員に対する給与等の支払い | 1.7% |

| 【恒常的】その他 | 1.0% |

考察

借入を行った際の資金使途では

- 一時的な取引先への支払い

- 一時的な設備投資資金の支払い

- 恒常的な取引先への支払い

となっています。

基本的には、ビジネスローンは短期的に利用するものですので「一時的な運転資金」の方が「恒常的な運転資金」を上回っています。

その中では、取引先への支払いが最も多く、次いで、設備投資、人件費となります。

- 急な支出

- 想定外の売上減少

- クレームによる返品

などが発生した場合に、買掛金の支払いが回らなくなるため、ビジネスローンなどで借り入れをする方が多いということを示しています。

計画していた返済期間、返済方法

計画していた返済期間

| 計画していた返済期間 | 構成比 |

|---|---|

| 1週間以内 | 3.0% |

| 1ヶ月以内 | 7.7% |

| 3ヶ月以内 | 8.4% |

| 6ヶ月以内 | 5.7% |

| 1年以内 | 10.8% |

| 1年超~3年以内 | 16.2% |

| 3年超~5年以内 | 23.6% |

| 5年超 | 16.8% |

| わからない | 7.8% |

計画していた返済方法

| 計画していた返済方法 | 構成比 |

|---|---|

| 売上代金の回収により返済 | 80.1% |

| 経費等の支出を抑えることにより返済 | 30.0% |

| 預貯金や不動産等の保有資産を取り崩して返済 | 10.8% |

| 銀行等の預金取扱金融機関からの借入れによって返済 | 11.4% |

考察

- 1年以内の返済が35.6%

となっています。思った以上に1年~5年の長期スパンでの返済を検討している方が多いようです。

また、返済方法としては

- 売掛代金の回収が80.1%

を占めています。

借入先を検討した理由・選んだ理由

借入先を選定する際に重視するポイント

| 借入先を選定する際に重視するポイント | 構成比 |

|---|---|

| 金利が低いこと | 65.1% |

| 無担保で借入できること | 36.3% |

| 保証人を立てずに借りられること | 36.2% |

| 申込手順が分かりやすいこと | 33.3% |

| 無人機からの申込手続きが簡単であること | 25.2% |

| いつでも借入れできること | 23.8% |

| いつでも返済できること | 22.0% |

| 借入手続が可能な店舗・ATM・無人機が多い/近いこと | 21.8% |

| 必要に応じて借入手段を選択できること | 19.2% |

| 申込時の敷居が低いこと | 19.1% |

| 借入額/借入限度枠が大きいこと | 18.9% |

| 少額で申込み可能なこと | 18.7% |

| 必要に応じて返済手段を選択できること | 18.4% |

| 秘匿への配慮/個人情報管理の安心感があること | 18.0% |

| 店頭窓口での申込手続きが簡単であること | 16.6% |

| 金利優遇等キャンペーン | 15.9% |

| 申込みから審査結果が分かるまでのスピードが早いこと | 14.6% |

| 申込みから借入れまでのスピードが早いこと | 13.1% |

| いつでも申込みできること | 12.2% |

| 返済手続きが可能な店舗ATM・無人機が多い/近いこと | 12.2% |

| 契約後のアフターフォロー | 11.0% |

| 借入れや返済時のATM利用手数料等が安いこと | 10.9% |

| パソコンからの申込手続きが簡単であること | 5.8% |

| スマホ等携帯電話からの申込手続きが簡単であること | 4.4% |

| 申込みができる店舗の多さ/近さ | 4.4% |

| テレビCM等で受けたイメージ | 3.6% |

| わからない/特にない | 8.5% |

借入先として検討した先

| 借入先として検討した先・選んだ理由 | 構成比 |

|---|---|

| 銀行等の預金取扱金融機関 | 69.2% |

| クレジットカード・信販会社 | 28.8% |

| 消費者金融会社(全国展開等の大手消費者金融会社) | 21.2% |

| 事業者金融会社 | 16.4% |

| 消費者金融会社(地域にある規模の比較的小さな消費者金融会社) | 10.3% |

| ヤミ金等の非正規業者 | 2.1% |

借入先として選んだ理由

| 借入先として選んだ理由 | 構成比 |

|---|---|

| 金利が低かったから | 53.4% |

| 借入手続きが簡単だったから | 37.7% |

| 審査が早かったから | 30.1% |

| 担保・保証人が不要だったから | 24.0% |

| パソコンやスマートフォン等、インターネットで申込みができるから | 14.4% |

| 知名度があり、安心感があるから | 11.0% |

| 店舗やATMが自宅や勤務先の近くにあったから | 7.5% |

| 他人に気づかれずに借入れができるから | 6.8% |

| テレビCM等の印象が良かったから | 4.8% |

| 銀行等の預金取扱金融機関での借入れができなかったから | 4.8% |

| その他 | 2.7% |

借入先を選定する際の情報源

| 借入先を選定する際の情報源 | 構成比 |

|---|---|

| PCサイト(借入企業サイト等) | 21.4% |

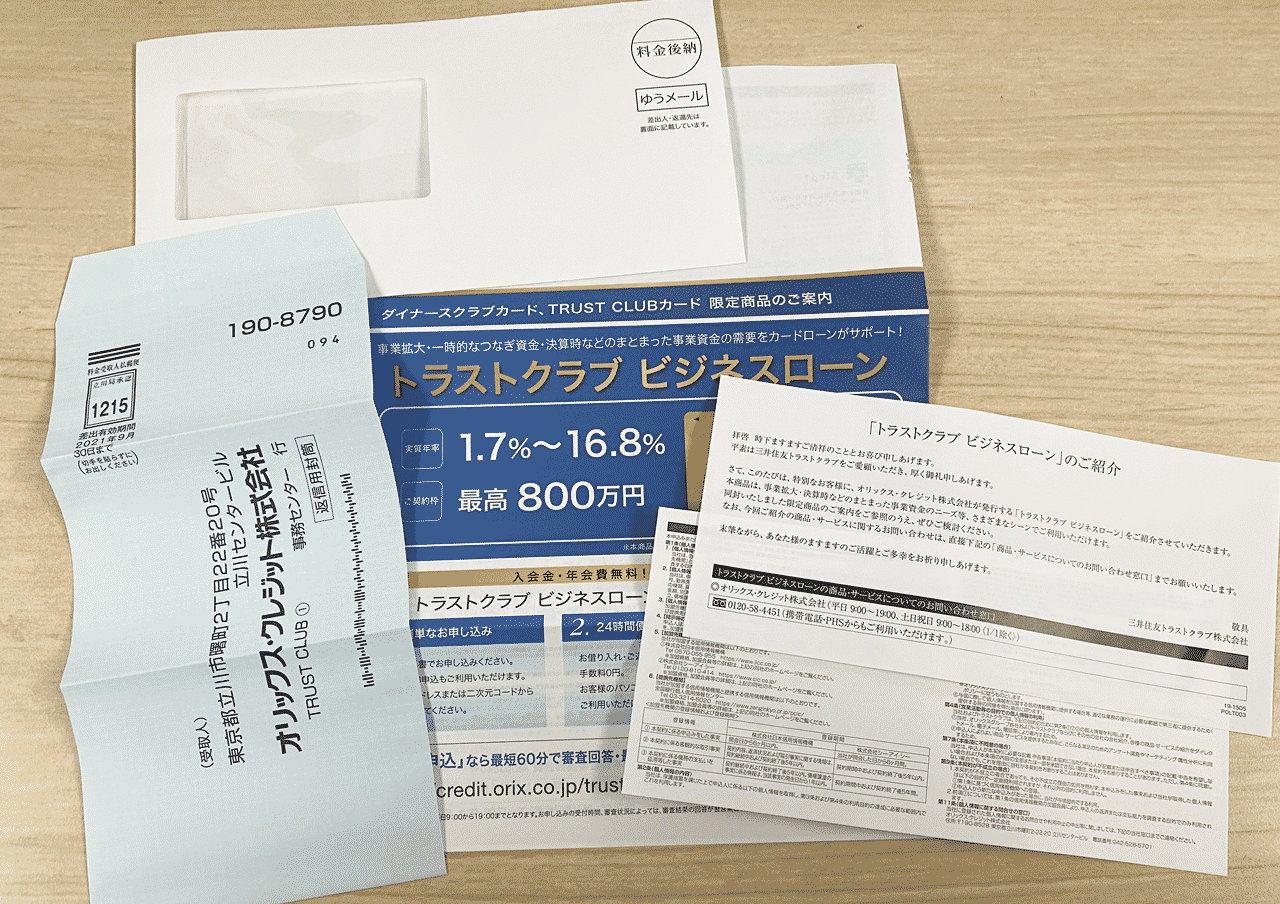

| 借入先企業からの訪問営業 | 19.2% |

| 取引先からの紹介 | 11.6% |

| 友人・知人からの紹介 | 8.7% |

| 家族・親族からの紹介 | 7.2% |

| テレビCM | 7.0% |

| 新聞(一般紙) | 6.2% |

| 広頭等に設置された看板 | 5.0% |

| モバイルサイト(借入企業サイト等) | 2.3% |

| 会社に配布されるチラシ | 1.5% |

| 雑誌 | 1.2% |

| 新聞(スポーツ紙) | 1.0% |

| メールマガジン | 0.9% |

| ソーシャル・ネットワーキング・サービス(SNS) | 0.9% |

| 街頭広告 | 0.7% |

| 電車・バス等中吊り広告 | 0.2% |

| ラジオCM | 0.1% |

| その他 | 4.9% |

考察

ビジネスローンの比較検討で重視するポイントは

- 金利が低いこと

- 無担保で借入できること

- 保証人を立てずに借りられること

- 申込手順が分かりやすいこと

- 無人機からの申込手続きが簡単であること

となっています。

ローンカード型のビジネスローンであれば

- 無担保で借入できること

- 保証人を立てずに借りられること

- 申込手順が分かりやすいこと

- 無人機からの申込手続きが簡単であること

は、どのビジネスローンでも、クリアしているので結局重要視しているのは「金利の低さ」に尽きるという結果になっています。

ただし、実際に借入先として選んだ理由には

- 審査が早かったから

- パソコンやスマートフォン等、インターネットで申込みができるから

- 知名度があり、安心感があるから

という理由も、上位に上がってきています。

借入れできなくなった際に取った行動

借入れできなくなった際に取った行動

| 借入れできなくなった際に取った行動 | 構成比 |

|---|---|

| 事業活動において必要な行動をとった | 44.2% |

| あなた個人の消費を減らした | 38.9% |

| 相談窓口や家族、知人等に相談した | 25.3% |

| 貸金業者以外から借りた | 22.1% |

| 特に何もしなかった | 17.9% |

借入れできなくなった際に取った行動詳細

| 借入れできなくなった際に取った行動 | 構成比 |

|---|---|

| 事業活動において必要な行動をとった/事業の規模を縮小した | 40.5% |

| 事業活動において必要な行動をとった/納税・納付などの支払いを繰り延べた | 38.1% |

| 事業活動において必要な行動をとった/保有資産を売却した | 33.3% |

| 事業活動において必要な行動をとった/既存借入れの返済期間の延長を申し入れた | 28.6% |

| 事業活動において必要な行動をとった/公共料金の支払いを繰り延べた | 26.2% |

| 事業活動において必要な行動をとった/取引先への支払いを繰り延べた | 21.4% |

| 事業活動において必要な行動をとった/事業の継続をあきらめ、自己破産等事業の清算手続きを行った | 2.4% |

| 事業活動において必要な行動をとった/その他 | 2.4% |

| あなた個人の消費を減らした/生活費 | 89.2% |

| あなた個人の消費を減らした/趣味/娯楽(レジャー、旅行を含む)費用 | 67.6% |

| あなた個人の消費を減らした/医療費 | 21.6% |

| あなた個人の消費を減らした/教育費 | 18.9% |

| あなた個人の消費を減らした/ギャンブルにかける費用 | 13.5% |

| 相談窓口や家族、知人等に相談した/家族や親族 | 66.7% |

| 相談窓口や家族、知人等に相談した/金融庁、財務局、消費者庁、都道府県、市区町村などの行政が設置している相談窓口 | 33.3% |

| 相談窓口や家族、知人等に相談した/国民生活センター、消費生活センターの相談窓口 | 25.0% |

| 相談窓口や家族、知人等に相談した/友人・知人 | 25.0% |

| 相談窓口や家族、知人等に相談した/弁護士や司法書士、弁護士会などが行っている相談窓口(法テラスを含む) | 20.8% |

| 相談窓口や家族、知人等に相談した/日本貸金業協会の相談窓口 | 16.7% |

| 相談窓口や家族、知人等に相談した/その他 | 4.2% |

| 貸金業者以外から借りた/家族・親族 | 57.1% |

| 貸金業者以外から借りた/銀行等の預金取扱機関 | 38.1% |

| 貸金業者以外から借りた/友人・知人 | 28.6% |

| 貸金業者以外から借りた/取引先(取引先系列のファクタリング会社含む) | 19.0% |

| 貸金業者以外から借りた/国や自治体、生活協同組合等のセーフティネット貸付 | 14.3% |

| 貸金業者以外から借りた/クレジットカードショッピング枠の現金化業者 | 14.3% |

| 貸金業者以外から借りた/質屋 | 9.5% |

| 貸金業者以外から借りた/ヤミ金融等非正規業者 | 4.8% |

考察

ビジネスローンでも審査が通らないとなると、別の方法をとるしかありません。

- 事業規模の縮小≒リストラなど

- 税金の支払い繰り延べ

- 保有資産の売却

- 返済のリスケジュール

- 節約

- ほかの借入先から借りる

が主な選択肢となっています。

- 各種費用の支払い繰り延べ

- 返済のリスケジュール

は、今後の借入への影響もあるため、慎重に判断する必要があります。

- 事業の縮小

- 資産の売却

- 節約

で対応できれば、それがベストといっていいでしょう。

借入れできなくなったことによる影響

| 借入れできなくなったことによる影響 | 構成比 |

|---|---|

| 取引先への支払いや、納品等に支障がでた | 41.1% |

| 事業に必要な資材の購入等に支障がでた | 38.9% |

| 設備の故障に対する修繕に支障がでた | 28.4% |

| 事業を拡大することができなかった(事業を縮小した) | 27.4% |

| 従業員の雇用に支障が出た | 16.8% |

| その他 | 3.2% |

考察

資金使途に「取引先への支払い」があったことからもわかる通りで

借りられなければ

- 仕入れられないので納品ができない

- 仕入れができない

- 設備投資ができないので、設備に問題が発生する

- 事業の拡大ができない

- 雇用ができない

という問題が出てきてしまいます。

とくに、「仕入れができないことで、納品ができず売上が落ちる」となると、どんどん資金繰りが悪化する負のスパイラルに陥る可能性が高くなるため、緊急性が高いといえます。

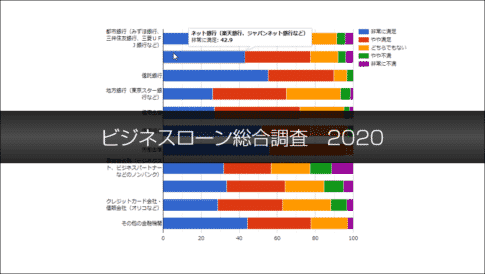

借入れサービスに関する満足度

満足

| 借入サービスの満足点 | 構成比 |

|---|---|

| 借入金の使途の自由度 | 34.9% |

| 申込みから審査結果が出るまでのスピード | 23.7% |

| 契約手続きの手軽さ | 19.6% |

| 借入申込時の職員の対応 | 17.6% |

| 契約手続きから借入れまでのスピード | 13.9% |

| 相談時の職員の対応 | 13.3% |

| 借入時と返済時の利便性 | 12.7% |

| 申込時の提出書類の量 | 12.1% |

| 商品ラインナップ | 11.1% |

| 相談時の手軽さ | 10.7% |

| 問合せ時の職員の対応 | 9.0% |

| インターネットによる借入申込や契約手続き | 8.9% |

| 問合せの手軽さ | 8.4% |

| インターネットによる借入れや返済 | 7.3% |

| 受付窓口等の数 | 4.5% |

| その他 | 2.5% |

不満点

| 借入サービスの不満点 | 構成比 |

|---|---|

| 申込時の提出書類の量 | 16.3% |

| 借入金の使途の自由度 | 11.7% |

| 申込みから審査結果が出るまでのスピード | 10.9% |

| 契約手続きの手軽さ | 10.0% |

| 借入時と返済時の利便性 | 9.8% |

| 借入申込時の職員の対応 | 8.8% |

| 契約手続きから借入れまでのスピード | 8.4% |

| 商品ラインナップ | 8.3% |

| 受付窓口等の数 | 6.3% |

| 相談時の職員の対応 | 6.1% |

| 問合せ時の職員の対応 | 5.6% |

| 相談時の手軽さ | 5.2% |

| 問合せの手軽さ | 5.0% |

| インターネットによる借入申込や契約手続き | 4.5% |

| インターネットによる借入れや返済 | 3.9% |

| その他 | 12.2% |

考察

借入れサービスが評価されている点は

- 返済の自由度が高い

- 融資スピードが早い

- 契約手続きが手軽

となっています。

一方で、借入れサービスが評価されていない点でも

- 申込書の提出書類の量が多い

- 返済の自由度が少ない

- 融資スピードが遅い

と、ほぼ似た項目が上位にランクインしています。

これは、大手企業の展開するローンカード型のビジネスローンが

- 使途自由

- 最短即日融資

- WEB完結の手続き

という形で満足度が高いのに対して、

中小規模の事業者金融が

- 使途を限定する

- 融資までに時間がかかる

- 提出書類の数が多い

と昔ながらのサービス対応をしているため、満足度が相対的に落ちていることが要因と考えられます。

まとめ

事業性資金の借り入れ経験のある事業者は

- 法人:資本金 ~3000万円

- 個人事業主:年商 ~3000万円

と比較的、売上が作れていない、資本金が潤沢でない、事業者が多いようです。

費用負担が増えている支払い項目は

- 仕入れ

- 修繕費

- 外注費

資金使途は

- 【一時的】取引先への支払い

- 【一時的】設備投資資金の支払い

- 【恒常的】取引先への支払い

と取引先への支払いがほとんどとなっています。

- 返済計画の返済期間:3年超~5年以内

- 返済計画の返済方法:売掛金

という結果が出ています。

ビジネスローン会社を比較するうえで重視するポイントは

- 低金利

が大きなポイントとなっていますが

実際に利用して満足しているポイントは

- 融資スピード

- 簡単な申込手続き

- 使途自由

となっています。

この結果を見ると事業性資金の借入には

と言っていいでしょう。

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

「ビジネスローンって他の会社はどんな資金使途に使っているの?」

「どのくらいの事業者がビジネスローンの利用経験があるの?」

・・・