ビジネスローンの「担保」と「保証人」について疑問を感じている方も多いかと思います。今回は、ビジネスローンの「無担保」「保証人なし」という特徴について掘り下げて解説します。

ビジネスローンは「無担保」「第三者保証人なし」

「ビジネスローン」というローン商品の正式名称は

です。

名称から見てもわかる通りで

ビジネスローンでは

- 無担保

- 第三者保証人なし

というのが基本です。

ただし、多くの銀行や金融機関は、事業性資金向けの中小企業向けローンに「○○ビジネスローン」という名称をつけているため、中には「有担保」「保証人が必要」というケースもあるようです。

例えば

楽天銀行ビジネスローン

担保:原則、担保の提供が必要です。

となっています。

112社の銀行のビジネスローンを調査したところ

1社/112社 → 1名以上の保証人が必要

となっています。99%以上は「無担保」「第三者保証人なし」ですので

と考えて良いようです。

そもそも、担保とは?

担保とは

です。

担保には色々な種類があります。

- 預金担保

- 受取手形担保

- 有価証券担保(株式、社債)

- 債権担保(売掛債権)

- 動産担保

- 不動産担保

借金の「かた」として差し出されるものですので、「金銭的な価値があるもの」≒「売却できるもの」で公的な証明が可能なものが「担保」になります。

金融機関にとっての「担保」

金融機関は「担保」があれば、信用力が低い企業へも積極的に融資をすることができます。万が一、倒産したとしても、担保を売却することで融資資金の回収ができるため、貸し倒れリスクが小さくなるからです。

「担保」をつけることで金融機関は

- 審査を通しやすくなる

- 低金利に設定しやすくなる

- 融資金額を増やせる

- 保証人が不要になる

・・・

という判断ができるようになるのです。

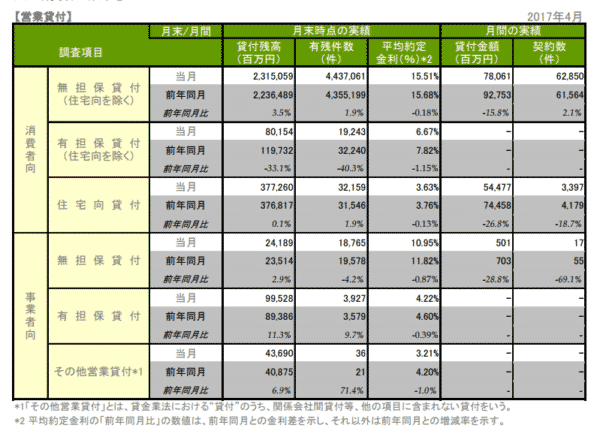

日本貸金業協会の統計データを見ても

貸付状況:2017年4月の融資データ

事業者向け有担保貸付:995億円

事業者向け無担保貸付:241億円

出典:日本貸金業協会

有担保での貸付は、無担保の貸付の約4倍の融資額になっているのです。

金融機関は「貸し倒れリスク」を低減させるために「担保」を要求するのも当然なのです。

審査の結果、信用力が小さい(≒貸し倒れリスクが大きい)と判断するケースでは銀行やノンバンクは「担保」を要求するのです。

企業にとっての「担保」

借りる側の企業にとっては「担保」はやっかいな存在です。

「担保」は借金の「かた」ですから、一定期間返済が滞ってしまったら、金融機関に勝手に売却されて、融資金を回収されてしまいます。

一度、売却されてしまえば、返済額を支払ったとしても、簡単に買い戻せるものではないのです。

例えば、不動産担保であれば、不動産は裁判所の競売で売却され、不動産業や投資家に売却されてしまいます。お金を払っても、第三者の所有物になってしまうため、買い戻せる可能性はほとんどないのです。

借りる側の企業としては「できれば担保は提供したくない」と考えるのが当然なのです。

また、担保を提供したくても、担保がないケースも少なくありません。

- お金になるような有価証券がない

- 不動産を持っていない

- 売上がないため、売掛債権、手形もない

・・・

という状況では、担保が必要なローンや融資は利用できないのです。起業直後の会社、起業間もない会社も、担保を用意できる方は少ないのです。

そのため、日本貸金業協会のアンケートデータを見ても

借入先を選定する際に重視するポイント

出典:日本貸金業協会/資金需要者等の借入れに対する意識や行動に関する調査結果報告/平成28年8月

となっています。

ビジネスローンの「第三者保証人なし」とは?

保証人とは

民法:446条

保証人とは、主たる債務者がその債務を履行しない場合に、その履行をなす債務(保証債務)を負う者をいう

借りた方が返済しない場合に、その借金を肩代わりしなければならない責任を持つ方のことを「保証人」というのです。

担保に似た性質があるので、保証人のことを「人的担保」ということもあります。

保証人の種類

保証人には「保証人」と「連帯保証人」という2つの種類があります。

- 保証人:催告の抗弁権と検索の抗弁権 あり

- 連帯保証人:催告の抗弁権と検索の抗弁権 なし

催告の抗弁権と検索の抗弁権とは

- 催告の抗弁権 → 「元々の債務者に先に返済を請求してよ。」という権利

- 検索の抗弁権 → 「元々の債務者に財産を処分してできるだけ返済してから、返済を請求してよ。」という権利

です。

親や祖父母から「絶対に、保証人だけにはなっちゃいけやいよ。」と言われた経験のある方も多いかと思いますが「借金1000万円の保証人になる」ということは「その人が払えなければ借金1000万円をそのまま自分が返済しなければならない」ということと同じ意味なのです。自分が借りていないのに、返済だけしなければならないのは本当に大きなリスクなのです。だから、「保証人だけにはなってはいけない。」と言われてしまうのです。

しかも、連帯保証人の場合は「債務者に先に返済してもらってよ。」と抵抗する権利もありません。ほぼ債務者と同じ責任があるということなのです。

法人への融資はほぼ100%、経営者(代表者)の連帯保証が必要

これは銀行や金融機関が法人に連帯保証人なしで融資してしまったら、法人が倒産した際に融資した資金が回収できないからです。法人名義の資産は売却して返済に充てられますが、個人と法人は別物ですので、連帯保証人でなければ経営者の資産には手は出せないのです。

しかし、経営者(代表者)を連帯保証人にしておけば、金融機関は融資した法人が倒産しても、連帯保証人である経営者から残債を回収することができます。だから、法人向けの融資やローンでは、ほぼ100%経営者(代表者)は連帯保証人になることが求められるのです。

欧米では、法人向けの融資と個人は分離されて考えられるので、経営者の連帯保証人などが不要な仕組みが普及していて、法人が倒産しても、責任が問われるのは法人だけであり、経営者の資産は保全されるのですが、残念ながら日本では「経営者の連帯保証は必須」という商慣習になっているのです。

ビジネスローンでも、経営者が連帯保証人になることは必須条件ですので、これを避けることはできません。

しかし、「経営者の連帯保証人以外の保証人は必要ありません。」ということで「第三者保証人なし」としているのです。

銀行融資では、融資先の企業の信用力の評価が低いとき(貸し倒れリスクが大きいとき)に「担保」や「第三者の保証人」を要求してくるのです。

無担保ビジネスローンの活用法と注意点

その1.早期返済を心がける

ことを意味します。

そのため

というものなのです。

メリットとデメリットは表裏一体の性質があるので

のです。

だからこそ、利用する側は

早期返済

を心がける必要があります。何年、何十年と借り続ける性質のローンではないのです。

- 無担保ビジネスローンを借りてから、売掛金の入金があれば即完済する

- 無担保ビジネスローンを借りている間に、銀行融資や公的融資などの低金利の審査を通して借り換える

- 無担保ビジネスローンを借りている間に、家族、知人、友人からの借り入れを検討して借り換える

- 無担保ビジネスローンを借りている間に、補助金や助成金の審査を通して借り換える

- 無担保ビジネスローンを借りている間に、コスト削減をして繰上返済できる利益体制にする

- 無担保ビジネスローンを借りている間に、売上を上げて繰上返済できる利益体制にする

つまり、

無担保のビジネスローンを借りて一時的な資金不足を解消することが「ゴール」ではなくて、無担保のビジネスローンを借りてから、

素早く

- 銀行融資や公的融資の低金利での資金調達を目指す

- 補助金や助成金の取得を目指す

- 売上を上げる

- コスト削減をする

- 売掛金での完済を目指す

- 家族、知人、友人に借入を相談する

という対処をして、早期の完済を目指すべきものなのです。

少なくとも、借りてから1年以内での完済を目指しましょう。

その2.ビジネスローンの利用を習慣にしない

ビジネスローンは非常に利便性の高いローン商品です。

例えば、ビジネスカードローンで500万円の極度額を設定してもらった場合

365日24時間、会社の近くのコンビニにいけば、500万円の借入ができるのです。

500万円借入して枠の余裕がなくなったとしても、100万円返済したら、また100万円分の借入ができるようになるのです。

これは中小企業、零細企業の経営者にとっては、資金繰りに非常に心強い見方ができたようなものです。

しかし、この利便性は逆に落とし穴になりかねません。

便利すぎることでの想定されるリスクには

- 「いつでも、借りられる」という安心感から利益を上げることへの必死さが弱まる。

- 「いつでも、借りられる」という安心感から無駄な経費を遣ってしまう。

- 「いつでも、借りられる」という安心感から低金利の資金調達方法を模索する努力をしなくなる。

- 返済して枠に余裕があれば、また借りられるのでいつまでたっても完済できない。

・・・

等が考えられます。

便利だからこそ、そこに甘えてしまい「まぁ、ビジネスカードローンを使えば支払えるか。」と考えてしまう経営者も少なくないのです。

利便性の高さがビジネスローンの大きな魅力ですので、メリットを享受することについては全く問題ありませんが、そこに甘えてしまうことには注意が必要です。

ビジネスカードローンの場合は、枠があっても使わなければ利息も、手数料なども、発生しませんので、資金繰りの緊急事態には利用しても構いませんが、それ以外のときはなるべく利用しないことを心がける必要があります。

その3.コストカットを積極的に検討すべき

「その1.早期返済を心がける」でも、解説しましたが、ビジネスローンは高金利なので早期返済を目指すべきです。

そのために、一番手っ取り早く、すぐに効果がでるのが「コストカット」です。

銀行融資や公的融資が担保を利用しないと借りられない状況ですから、無担保のビジネスローンでの借り入れを検討しているはずですので

- 利益が出ていない

- 利益が少ない

経営状況だと考えられます。

ビジネスローンで一時的に借入ができたとしても、利益額を増やさなければ、また数か月後に資金不足に陥るのは目に見えています。

だからこそ、ビジネスローンで借りられて一息ついたところで「コストカット」を検討して、事業を縮小してでも、経営を改善すべきです。

- 赤字の事業を見直す

- 赤字の事業から撤退する

- 売却できる資産を売却する

- 不要な人員を整理する

- 無駄な経費を失くす

- コスト削減できる経費がないか?見直す

- 仕入先、外注先の発注価格を見直す、業者を見直す

・・・

これだけでも、十分に経営状況は改善するはずです。

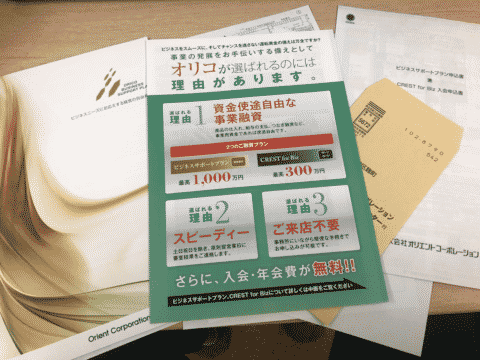

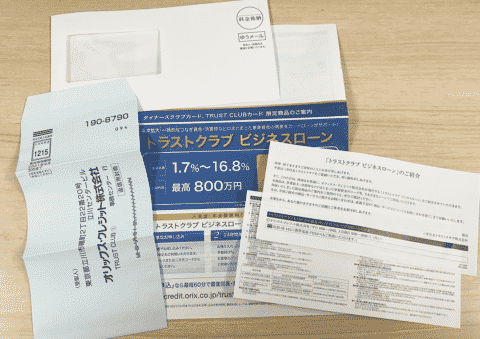

おすすめの無担保ビジネスローンとは?

ですので、こちらを参考にしてください。

まとめ

ビジネスローンは

- 無担保

- 第三者の保証人なし

で利用できる、中小企業、零細企業の経営者、個人事業主にとっては非常にありがたいローン商品です。

しかし、「無担保」「第三者の保証人なし」というメリットがあるがゆえに

- 金利が高い

というデメリットもあるため

- 銀行融資や公的融資の低金利での資金調達を目指す

- 補助金や助成金の取得を目指す

- 売上を上げる

- コスト削減をする

- 売掛金での完済を目指す

- 家族、知人、友人に借入を相談する

ということを同時並行で検討して「早期返済を目指すべき」ものでもあります。

また、ビジネスローンの中でも、ローンカード型のビジネスローンは

- 枠に余裕があれば何度でも借りられる

- 365日24時間いつでも借りられる

- 会社の近くのコンビニATMで借りられる

という高い利便性を有しています。しかし、それに甘えて、利用し続けるのではなく、「ビジネスローンはあくまでも緊急時のための資金調達方法」であることを理解して利用することをおすすめします。

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

「第三者保証人なしってどういうこと?」

・・・