ビジネスローンには、ビジネスカードローン(法人カードローン)という種類があります。違いを把握するのが難しいので、今回はビジネスカードローンとビジネスローンの違いについて解説します。

ビジネスカードローンとは?

ビジネスローンの定義

ビジネスローンとは

です。

ビジネスローンは、都市銀行、地方銀行、信用金庫、消費者金融、カード会社・・・など様々な金融機関が提供しています。わかりにくいのは「ビジネスローン」という名称が明確に定義されておらず、各金融機関が自由に自社のビジネスローン商品にいろんな名前をつけているのです。

- 事業者ローン

- 事業ローン

- 法人ローン

- 自営業ローン

- 自営者ローン

- 商工ローン

・・・

しかし、この中で

は明確に違う部分があるのです。

ビジネスカードローン(法人カードローン)とは?

です。当サイトでは「ローンカード型のビジネスローン」と呼ぶことも多いのですが、ビジネスカードローンの定義はこのような説明になります。

ちなみに個人向けのローンサービスである「カードローン」とは

です。

これのビジネス版が「ビジネスカードローン(法人カードローン)」と考えても間違えではありません。

ビジネスカードローンの仕組み

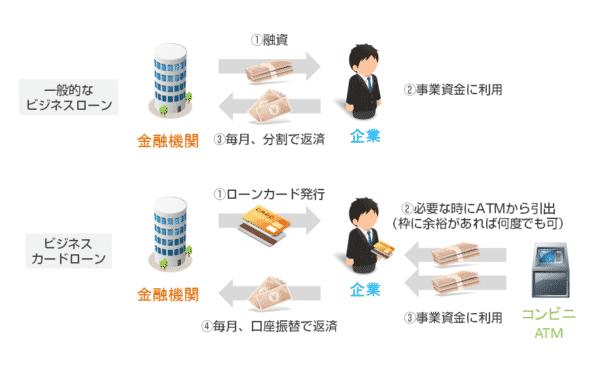

一般的なビジネスローンとビジネスカードローンの仕組み比較

一般的なビジネスローンの融資から返済までの流れ

- 申込

- 審査通過

- 融資:指定の銀行口座へ借入額を一括で振込み

- 事業資金への活用

- 返済:決められた金額を毎月指定の銀行口座へ振込みで返済(元金均等返済が多い。口座振替も利用可能)

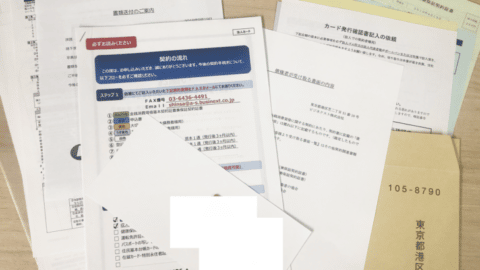

ビジネスカードローンの融資から返済までの流れ

- 申込

- 審査通過

- ローンカードの郵送(即日融資が希望な場合は銀行振込で対応)

- ローンカード受取

- ローンカードを使ってコンビニ・銀行ATMで必要な金額を引き出し(枠に余裕があれば何度でも可能)

- 事業資金への活用

- 返済:口座振替で返済(残高スライドリボリビング方式での返済が多い。ATMで返済することも可能)

という違いがあるのです。

一般的なビジネスローンとビジネスカードローンの違い

借り方が違う!

前述した通りで

- ビジネスローン:はじめに一括で借りるだけ

- ビジネスカードローン:「枠」に余裕があればなどでも借りられる

という特徴があります。

借入希望額500万円で申込んだ場合

- ビジネスローン:初回に500万円が振り込まれる

- ビジネスカードローン:極度額500万円の範囲内でコンビニATMで必要な資金額を引き出す形

という違いが出てくるのです。

ビジネスカードローンは「何度でも借りられる」というのが特徴です。

仮に

- 500万円の枠をもらった。 = 残りの枠:500万円

- 300万円使った。 = 残りの枠:200万円

- 200万円使った。 = 残りの枠:0円

- 100万円返済した。 = 残りの枠:100万円

→ という場合には返済によって「100万円分」の余裕が復活していることになるので「100万円」借りることができるのです。

サービスを提供している金融機関が違う

ビジネスカードローンの場合

- ATMを運営している会社との提携

- ローンカードの発行・郵送などのスキーム

- ローンカードの作成

- ローンカード用の審査システム(スコアリングシステム)

・・・

など、サービス提供にはそれなりの投資が必要になります。

そのため、ビジネスカードローンを提供している金融機関は

大手消費者金融アイフルの子会社「AGビジネスサポート」:AGビジネスサポート「ビジネスローン」

| 金融機関名 | AGビジネスサポート株式会社 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | ローンカード型ビジネスローン |

| 下限金利 | 3.1%※事業者ビジネスローンの場合。事業者向けカードローンの場合は5.0% |

| 上限金利 | 18.0% |

| 最大限度額 | 1,000万円※事業者向けカードローンの場合、新規取引時は上限500万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | - |

| 個人事業主の利用 | ○※69歳まで |

| 法人経営者の利用 | ○※75歳まで |

| 融資スピード | 最短即日 |

| 最長返済期間 | 事業者ビジネスローンの場合、元利均等返済:最長5年(60回以内)、元金一括返済:最長1年(12回以内)。事業者向けカードローンの場合、最長8年4カ月(100回以内) |

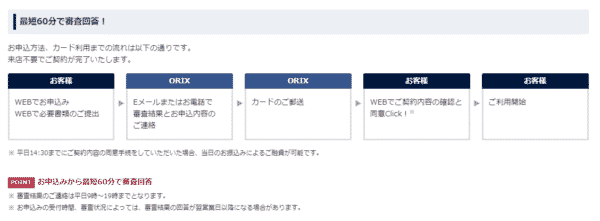

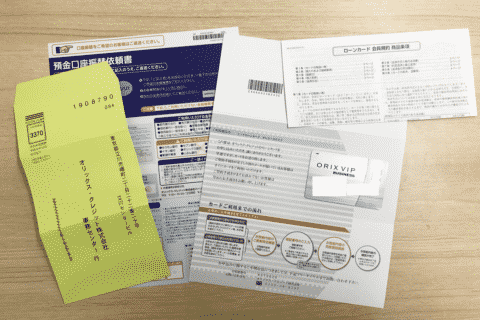

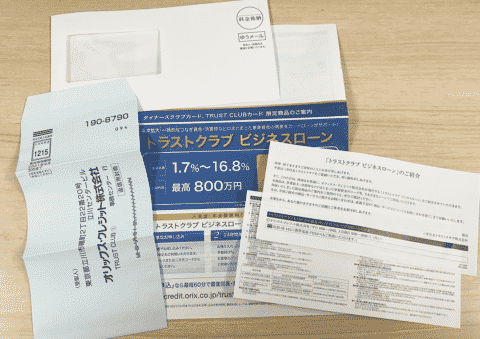

大手消費者金融「オリックス・クレジット」:オリックスVIPローンカード BUSINESS

| 金融機関名 | オリックス・クレジット株式会社 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | ローンカード型ビジネスローン |

| 下限金利 | 6.00% |

| 上限金利 | 17.80% |

| 最大限度額 | 500万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | 50万円借入時15,000円 |

| 個人事業主の利用 | ○ ※1年以上の事業歴 |

| 法人経営者の利用 | ○ |

| 融資スピード | 最短即日(最短60分審査) |

| 最長返済期間 | 122カ月 |

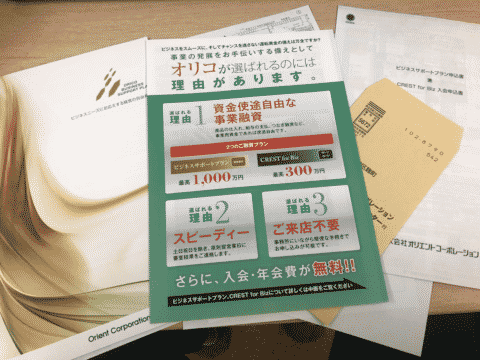

大手クレジットカード会社「オリエントコーポレーション(オリコ)」:CREST for Biz(クレスト フォービズ)

| 金融機関名 | 株式会社オリエントコーポレーション |

| 本社所在地(都道府県) | 東京都 |

| タイプ | ローンカード型ビジネスローン |

| 下限金利 | 6.00% |

| 上限金利 | 18.00% |

| 最大限度額 | 300万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | 50万円借入時10,000円 |

| 個人事業主の利用 | ○ |

| 法人経営者の利用 | - |

| 融資スピード | 数日 |

| 最長返済期間 | 159カ月 |

と大手の金融機関がほとんどなのです。

審査が厳しい!

審査の違いは2つの違いがあります。

1.「何度でも借りられる」と「一度だけしか借りられない。」では審査の難易度が違う

同じ借入希望額500万円だとしても

審査の厳しさは

となります。

何度でも借りられる、ビジネスカードローンの場合には「途上与信(利用中の審査)」が必要になります。利用途中で経営状況が赤字経営に変わっていた場合、500万円借りられると貸し倒れになるリスクが大きくなってしまうからです。

しかし、個人の利用者と違って法人の場合は「途上与信(利用中の審査)」が簡単にできるものではなく、経営悪化をリアルタイムで知るのはほとんど難しいのです。

ということになってしまうのです。

審査に不安がある方は、ビジネスカードローンよりも、ローンカードのないビジネスローン(当サイトでは「事業融資型ビジネスローン」と呼んでいます。)の方がおすすめです。

2.審査のシステムが違う

ビジネスカードローンの審査は「スコアリングシステム」による審査が採用されています。

「スコアリングシステム」とは

です。

スコアリングシステムによる審査の特徴

- 決算数値が重要視される

- 「今」現在の経営状況が重視される

です。

プログラムで計算するということは「数値」のウェイトが大きいことを意味します。事業内容、将来性や競合優位性、経営者の資質などは考慮されないのです。

これが事業融資型のビジネスローンで採用されているアナログな審査であれば、事業内容、将来性や競合優位性、経営者の資質なども考慮されるのです。

今現在の決算数値が良くない会社の場合は、ビジネスカードローンの審査に落ちてしまう可能性が高いと言えます。

即日融資ができる!

前述した通りで

- ビジネスカードローン:スコアリングシステムによる審査

- 一般的なビジネスローン:アナログな人的審査

ですから、どちらが審査に時間がかかるかは明らかです。

スコアリングシステムによる審査であれば、決算数値を担当者が入力すれば、ものの数秒で審査結果が出てきます。後は、上長の決裁を取るだけですので、数分で審査が終わるのです。

人員としても

- ビジネスカードローン:大手の金融機関 → 担当人員が多い

- 一般的なビジネスローン:中小の金融機関 → 担当人員が少ない。審査ノウハウのある方はさらに少ない

となっているため、最短即日融資を希望するのであれば、ビジネスカードローンの方が可能性が高いのです。

オリックスVIPローンカード BUSINESSの場合

最短60分審査

最短即日融資

となっています。

返済方法が違う!

- ビジネスカードローンで採用されている返済方法:残高スライドリボルビング返済

- 一般的なビジネスローンで採用されている返済方法:元金均等返済、元利均等返済

残高スライドリボルビング返済とは

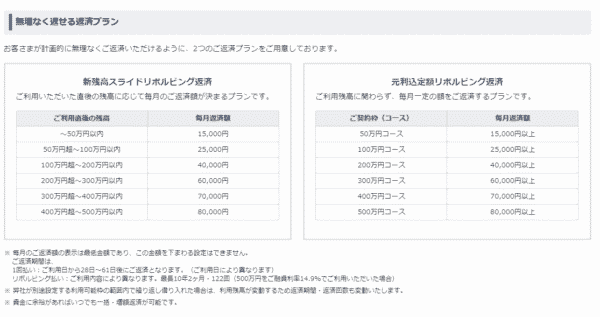

オリックスVIPローンカード BUSINESSの場合

オリックス・クレジットでは2つの残高スライドリボルビング返済が選べます。

「新残高スライドリボルビング返済」であれば、ローン残高が200万円のときには最低返済額が30,000円となっているので、200万円借りていても、毎月40,000円返済すれば良いということになります。

元金均等返済とは

AGビジネスサポートの場合

ローン残高が200万円で50回の返済(4年2カ月)を想定した場合、1回の返済元金は4万円で一定になります。これに利息分が付与されるので、返済が進めば進むほど毎月の返済額は少なくなっていきます。

元利均等返済とは

エス・ジー・ファイナンス「ビジネスローン」の場合

ローン残高が200万円であれば

- 3年(36回払い) → 毎月の返済額:67,051円

- 4年(48回払い) → 毎月の返済額:53,308円

- 5年(60回払い) → 毎月の返済額:45,148円

となっていて、完済までずっと同じ返済額が続きます。

返済方法の違いは

残高スライドリボルビング返済

- 毎月の返済額は小さくなる

- 完済までの期間が決まっていない

- 完済までの期間は長くなる

- 完済までの時間が長くなるため、利息の負担額が大きい

元金均等返済

- 借入時に完済までの期間が決まっている

- 返済が進むほど返済額は小さくなる

元利均等返済

- 借入時に完済までの期間が決まっている

- 借入から完済まで返済額は一定

という特徴があります。

ビジネスカードローンの採用している残高スライドリボルビング返済の方が同じ200万円の借入でも返済額が安いことがわかります。返済額が安く、何度でも借りられるため完済までの期間が長くなるため、全期間で見ると利息の負担額は大きくなってしまいます。

ビジネスカードローン(法人カードローン)とビジネスローンの違い比較

| 項目 | ビジネスカードローン 法人カードローン |

ビジネスローン 事業融資型ビジネスローン |

|---|---|---|

| 発行会社の規模 | 大手企業規模の金融機関 | 中小企業規模の金融機関 |

| 信頼性 | 高い | 普通 |

| 利用者 | 多い | 少ない |

| 借入方法 | ローンカードによるコンビニ、銀行ATMでの借入 限度額に余裕があれば何度でも借入可能 |

初回の借入のみ 銀行振込や窓口での現金渡し |

| 返済方法 | 口座振替が多い | 都度銀行振込が多い |

| 発行スピード | 最短即日融資 | 翌営業日~3営業日 |

| 審査スピード | 最短60分 | 1日 |

| 審査の難易度 | 厳しい 決算数値重視 |

普通 トータルで審査 |

| 途上与信の有無 | ある | なし |

| 金利 | 高い | やや高い |

| 返済方法 | 残高スライドリボルビング返済 → 毎月の返済額が少ない → 完済までの期間が長い |

元利均等返済、元金均等返済 → 毎月の返済額が大きい → 完済までの期間が短い |

ビジネスカードローン(法人カードローン)とビジネスローンはどうやって使い分ければいいの?

- 即日融資を希望する方

- 大手のビジネスローンが安心できる方

- 毎月の返済負担額を小さくしたい方

- コンビニATMや銀行ATMでいつでも借りられることを重視する方

- 今は必要ないが、今後のときのために「枠」を持っておきたい方

→ ビジネスカードローン(法人カードローン)がおすすめ

- 審査に不安がある方

- ビジネスカードローン(法人カードローン)の審査に落ちてしまった方

→ ビジネスローン(事業融資型のビジネスローン)がおすすめ

サービス面や利便性、信頼性で見ると大手の金融機関が提供している「ビジネスカードローン(法人カードローン)」の方が良いのは間違えありません。

しかし、「審査」という視点で見ると、大手よりも中小の金融機関が提供していて、アナログ審査である「ビジネスローン(事業融資型のビジネスローン)」の方が良いのです。

個人事業主向けのビジネスカードローンとは?

プロミス「自営者カードローン」

| 金融機関名 | SMBCコンシューマーファイナンス株式会社 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | ローンカード型ビジネスローン |

| 下限金利 | 6.30% |

| 上限金利 | 17.80% |

| 最大限度額 | 300万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | 10万円借入時4,000円 |

| 個人事業主の利用 | ○ |

| 法人経営者の利用 | - |

| 融資スピード | 最短即日 |

| 最長返済期間 | 80カ月 |

のように大手消費者金融が提供しているカードローンを自営業者(個人事業主)向けだけに提供しているビジネスカードローンもあります。

事業資金にも、プライベート資金にも利用できるメリットがある反面、法人は利用できないので注意が必要です。

個人向けのカードローンでの資金調達は可能なの?

と個人向けのカードローンを事業資金に利用してしまう方も少なくありません。

しかし、個人向けのカードローンは資金使途には「※事業性資金を除く」と必ず書いてあります。

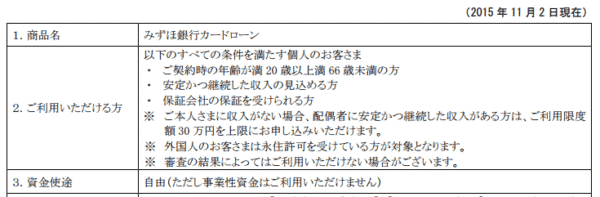

みずほ銀行カードローンの場合

資金使途:自由(ただし事業性資金はご利用いただけません)

おすすめのビジネスカードローン(法人カードローン)

| 金融機関名 | オリックス・クレジット株式会社 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | ローンカード型ビジネスローン |

| 下限金利 | 6.00% |

| 上限金利 | 17.80% |

| 最大限度額 | 500万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | 50万円借入時15,000円 |

| 個人事業主の利用 | ○ ※1年以上の事業歴 |

| 法人経営者の利用 | ○ |

| 融資スピード | 最短即日(最短60分審査) |

| 最長返済期間 | 122カ月 |

| 金融機関名 | AGビジネスサポート株式会社 |

| 本社所在地(都道府県) | 東京都 |

| タイプ | ローンカード型ビジネスローン |

| 下限金利 | 3.1%※事業者ビジネスローンの場合。事業者向けカードローンの場合は5.0% |

| 上限金利 | 18.0% |

| 最大限度額 | 1,000万円※事業者向けカードローンの場合、新規取引時は上限500万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | - |

| 個人事業主の利用 | ○※69歳まで |

| 法人経営者の利用 | ○※75歳まで |

| 融資スピード | 最短即日 |

| 最長返済期間 | 事業者ビジネスローンの場合、元利均等返済:最長5年(60回以内)、元金一括返済:最長1年(12回以内)。事業者向けカードローンの場合、最長8年4カ月(100回以内) |

| 金融機関名 | 株式会社オリエントコーポレーション |

| 本社所在地(都道府県) | 東京都 |

| タイプ | ローンカード型ビジネスローン |

| 下限金利 | 6.00% |

| 上限金利 | 18.00% |

| 最大限度額 | 300万円 |

| 金利タイプ | 固定金利 |

| 事務手数料 | 0円 |

| 毎月の最低返済額 | 50万円借入時10,000円 |

| 個人事業主の利用 | ○ |

| 法人経営者の利用 | - |

| 融資スピード | 数日 |

| 最長返済期間 | 159カ月 |

まとめ

ビジネスカードローン(法人カードローン)とビジネスローンの違いは

「ローンカードがあるか?ないか?」の違い

と言ってもいいでしょう。

しかし、この「ローンカードがあるか?ないか?」の違いによって

ビジネスカードローン(法人カードローン)の方が

- 審査が厳しい

- 即日融資ができる

- 何度も借りられる

- 返済期間が長い

- 毎月の返済額が少ない

- 大手の金融機関だから安心できる

という違いが出てくるのです。

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

「ビジネスカードローンとビジネスローンのメリットデメリットって何?」

・・・