商工中金は、政府系の金融機関です。しかし、利用したことのない方にとっては、よくわからない金融機関ということになってしまいます。今回は、商工中金の商工ローン(ビジネスローン)について、融資条件や審査通過のポイントも踏まえて解説します。

商工中金とは?

商工中金とは

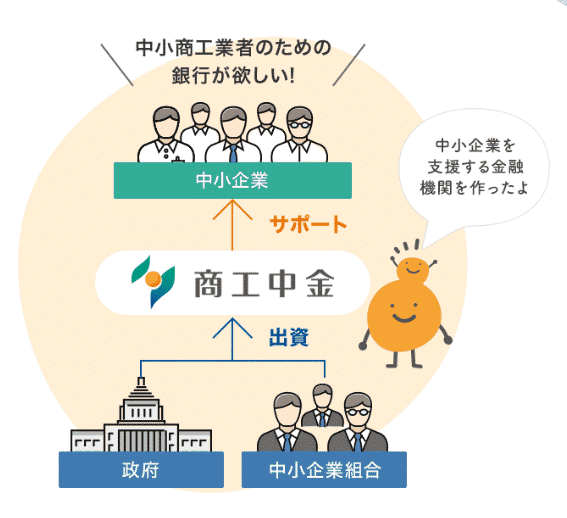

正式名称は「株式会社商工組合中央金庫」です。略称として「商工中金(しょうこうちゅうきん)」と呼ばれています。

出資しているのは財務省(政府)が約半分、残りは組合(民間団体)が半分となっていて、政府と組合(民間団体)が出資する唯一の政府系金融機関です。1936年に設立されています。

2023年1月時点のデータでは

- 資本金:2,186億円(内政府保有株式1,016億円)

- 預金:5兆820億円

- 譲渡性預金:2,738億円

- 債券:3兆9,901億円

- 貸出金:8兆2,941億円

- 店舗数:国内100店舗、海外4店舗

- 社員数:3,810人

という規模で運営されており

格付けでも

- ムーディーズ 長期預金:A1、短期預金:P-1

- 格付投資情報センター(R&I) 発行体格付:AA-

- 日本格付研究所(JCR) 長期発行体格付:AA+

と高い評価を受けている金融機関です。

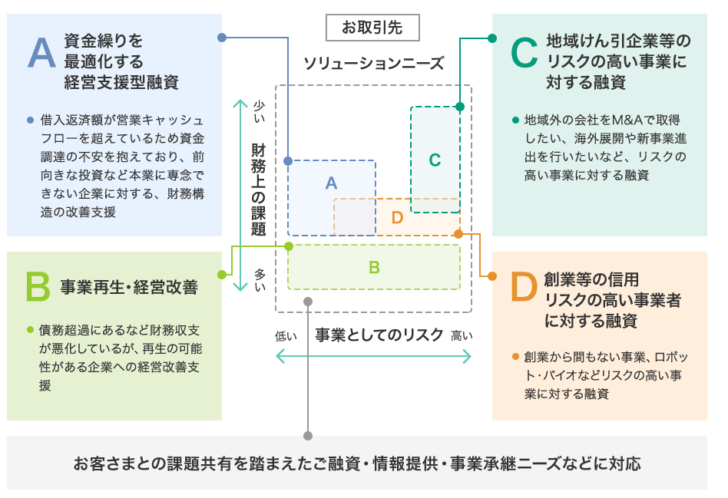

商工中金の事業内容

- 資金繰りを最適化する経営支援型融資

- 事業再生・経営改善

- 地域けん引企業などのリスクの高い事業に対する融資

- 創業などの信用リスクの高い事業者に対する融資

商工中金は

ですから、

- 民間の金融機関よりは、民間金融機関が貸し出さないリスクの高い事業に対する融資を行う

- 政府系金融機関(日本政策金融公庫等)よりは、収益性を重視した融資を行う

のが特徴と言えます。

政府からの赤字補填などを受けたことがなく、安定した経営が実現されていることが理由です。

商工中金のサービス内容

資金調達

- 中小企業向け融資

- シンジケートローン

- ABL(アセット・ベースト・レンディング)

- 私募債受託

- 売掛債権流動化

資産運用

- 預金

- 決済サービス

- インターネットバンキング

- ファームバンキング

事業・経営サポート

- 財務改善

- 海外進出

- 事業承継

- ビジネスマッチング

- 事業再生・経営改善

- 新事業・成長分野進出

- 組合活動

- 事務効率化

- 生産性向上

業務改善命令:国の制度融資の不正利用の発覚

商工組合中央金庫(商工中金)は、2016年秋ごろから、危機対応業務(震災などの危機に対する融資業務)において融資実績を増やすための取引先の書類の改ざんが常態化していたことが明らかになりました。

経済産業省は、全件調査を明示し、その結果

- 調査口座:約22万件

- 不正行為を行った職員:444人

- 不正行為が行われた口座:4,609口座

- 不正行為による融資実行額:2,646億円

- 反社会勢力のチェック作業が行われていない事案

ということが発覚し、800人以上が処分され、社長が交代し、経済産業省からは二度目の業務改善命令が下り、組織の抜本的な見直しが求められました。

政府が出資する、政府系金融機関であり、大きな社会問題となったのです。

これを受けて、「ビジネスモデル等に係る業務の改善計画」が立案され、中期経営計画「商工中金経営改革プログラム」が2018年に公表されたのです。

以前よりも、収益や成果を目的とするよりは、地域貢献や中小企業の経営支援という社会的な役割が多く盛り込まれています。

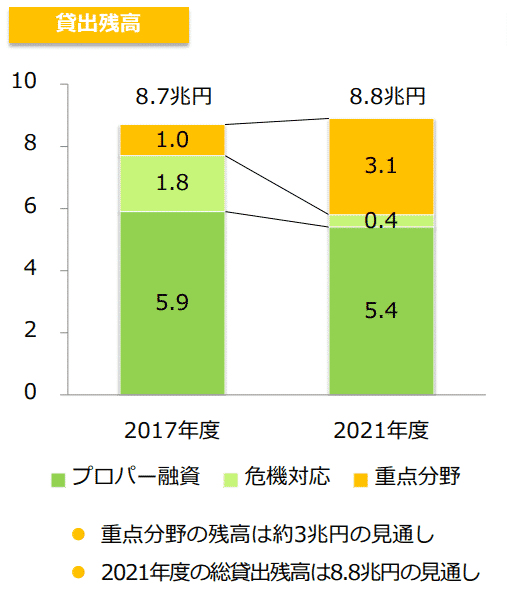

貸出分野も、問題となった「危機対応」に関する融資を減らし、重点分野を増やす計画となっています。

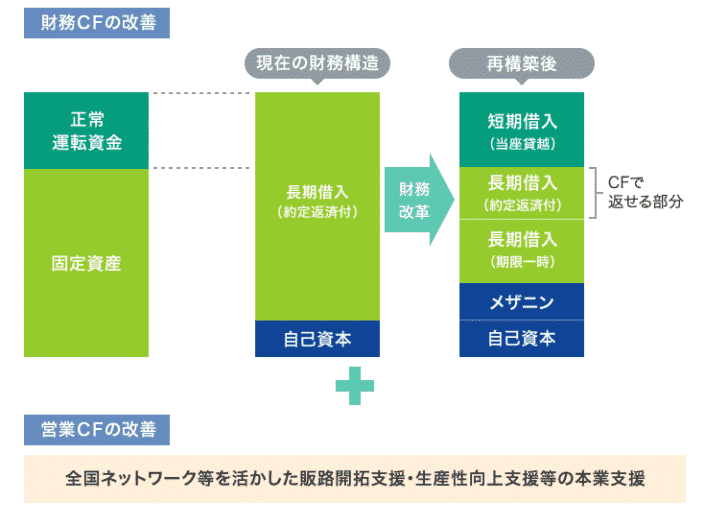

また、単純な融資だけでなく、事業性評価シートを活用した経営状態の評価に基づき、リファイナンス、運転資金需要に合わせた当座貸越、期限一括償還型貸出による財務キャッシュフローの改善を行いながら、ビジネスマッチングなどによる営業CFの改善をして、経営全体を改善させる形を目指しています。

商工中金の商工ローン(ビジネスローン)

商工中金の融資サービスには

- 中小企業向け融資

- 一般的な融資

- 組織化、組合共同事業支援のための融資

- 業界団体の制度融資

- その他の融資

- シンジケートローン

- ABL(アセット・ベースト・レンディング)

- 私募債受託

- 売掛債権流動化

があります。

多くの方が対象になるのは

- 一般的な融資

です。

商工中金の「一般的な融資」のサービス概要

| 項目 | 内容 |

|---|---|

| 資金使途 | 設備資金 運転資金 |

| 融資期間 | 設備資金15年以内(うち据置期間2年以内) 運転資金10年以内(うち据置期間2年以内) |

| 返済方法 | 分割返済または期限一時返済 |

| 融資利率 | 窓口で確認(1%~2%) |

| 担保・保証人 | 必要に応じて提供 |

商工中金の「一般的な融資」の融資対象

商工中金の株主となって頂いている中小企業団体(商工中金株主団体)とその構成員の皆さまを主なご融資先としています。また、中小企業を主要な構成メンバーとする共同出資会社、中小企業団体(商工中金株主団体)とその構成員の海外現地法人、中小企業団体(商工中金株主団体)とその構成員の事業を承継されようとする方などのご相談にも応じています。

つまり、

です。

- 相談時点:商工中金に出資している中小企業団体(商工中金株主団体)の構成員でなくても良い

- 融資時点:商工中金に出資している中小企業団体(商工中金株主団体)の構成員である必要がある

ので注意が必要です。

商工中金に出資している中小企業団体(商工中金株主団体)

- 中小企業等協同組合/事業協同組合

- 事業協同小組合

- 火災共済協同組合

- 信用協同組合

- 協同組合連合会

- 企業組合

- 協業組合

- 商工組合・同連合会

- 商店街振興組合・同連合会

- 生活衛生同業組合・同連合会・生活衛生同業小組合

- 酒造組合・同連合会・同中央会

- 酒販組合・同連合会・同中央会

- 内航海運組合・同連合会

- 輸出組合・輸入組合

- 市街地再開発組合

組合の数は多く、いろいろな選択肢がありますが、年会費1万円程度のコストが発生します。

商工中金の「一般的な融資」の申込手順

手順その1.相談する

商工中金の本店、支店の窓口で相談することがスタートです。この時点では、中小企業団体(商工中金株主団体)の構成員である必要はないため、誰でも相談することができます。

相談時に、会社案内、会社概要書、決算書などの資料を持参することで、具体的な相談が可能になります。

手順その2.申込

必要書類を提出し、本店、支店で申込を行います。

必要書類

- 会社案内

- 決算書3期分

- 商業登記簿謄本

- 見積書(設備資金の場合)

- 事業計画書

- その他必要に応じて

手順その3.審査

融資に関する審査があります。

手順その4.融資

審査が通過すると契約手続きに移ります。

契約手続きの上、契約手続き完了後、指定口座に入金され融資が完了します。

手順その5.返済

商工中金の預金口座からの自動振替による返済になります。

商工中金の商工ローン(ビジネスローン)の審査通過のポイント

商工中金の審査は、あくまでも民間より!

商工中金は「政府:50%」「民間:50%」の構成で作られている金融機関です。

融資審査に関しては、明示されているわけではありませんが、民間のウェイトが大きく

返済能力の審査

も重要なポイントとなってきます。

また、融資額の約6割がプロパー融資ですから

- 比較的、企業規模が大きい会社(年商1億円以上)

- 比較的、経営状態が良い会社

への融資が中心となるのです。

相談時にある程度、融資が通るのかどうかはわかる!

商工中金の融資では

商工中金の本店、支店の窓口で相談することがスタートです。

このときに

- 現在の経営状況

- 将来の事業計画

- 融資の必要性

などを複数回、相談・打ち合わせを行うのが一般的です。

この時点で

- 事業計画書

- 決算書

などを持参し、具体的に相談をする形になるので

簡単に言えば

- 審査が通る見込みがなければ、この時点で「暗に断られる」ことになりますし、

- 審査が通る見込みがあるのであれば、この時点で「どういう書類が必要か?」「どういう修正ポイントがあるのか?」を教えてもらえます。

相談の時点で、あらかた結果は出ているのです。

審査が通る見込みがあれば、詳しく、提出書類などに対して、アドバイスしてもらえるため、それを反映させて申込をすれば、かなりの確率で審査に通ることができるはずです。

商工中金の商工ローン(ビジネスローン)を利用するメリットデメリット

メリット

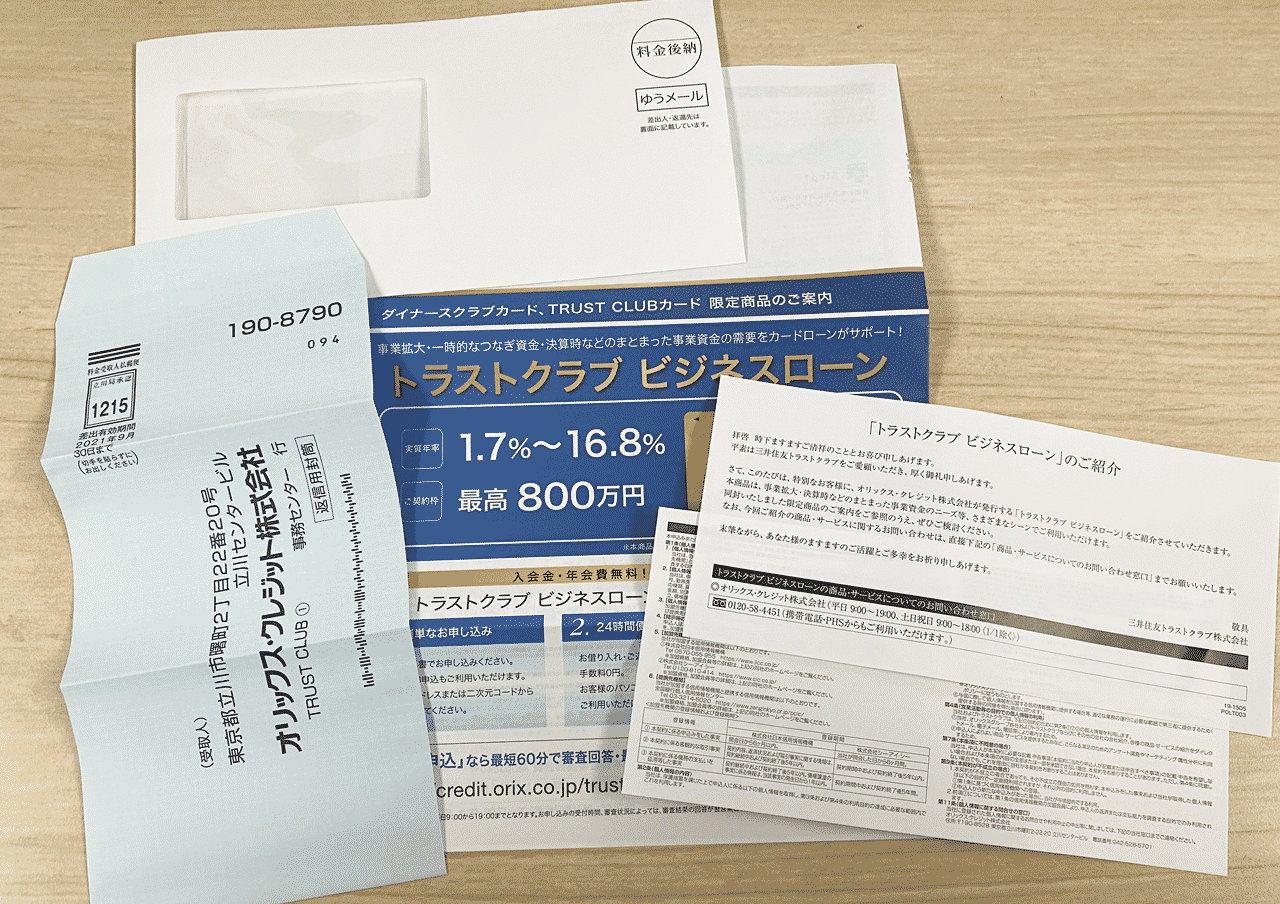

低金利で借りられる

商工中金の融資の金利は1.0%~2.0%程度です。

高額な借り入れが可能

現在は、ウェブサイトで融資上限を公開していませんが、基本的には数億円程度の借り入れも可能になります。

長期資金の借り入れが可能

返済期間は

- 設備資金15年以内(うち据置期間2年以内)

- 運転資金10年以内(うち据置期間2年以内)

で据え置き期間も長めに設定されているため、返済の猶予が長い資金調達方法です。

総合的な経営相談に対応可能

商工中金は、単なる「融資」よりも、

- 財務CF改善

- 営業CF改善

など、総合的な企業再生、事業の生産性の向上をサポートする経営を目指しています。

デメリット

審査が厳しい

商工中金は、プロパー融資を基本としています。

プロパー融資をメインとするとなると「返済能力」が重要になってくるのです。

状況により担保や保証人が必要

相談の上、担保や保証人(保証会社の保証)を求められるケースがあります。

来店による相談が可能

商工中金は、ノンバンクと比較すると銀行に近い機能を持っているため

融資のためには複数回の来店

が必要不可欠です。

融資までに時間がかかる

低金利な分、慎重な審査を来店して行うのですから、申込から融資までには数週間~数カ月の時間が必要になります。

まとめ

商工中金とは

政府(財務省)と民間(民間の組合団体)が共同で出資して運営されている政府系金融機関のことを言います。

商工中金には

- 資金調達

- 資産運用

- 事業・経営サポート

業務があり、資金調達のメイン業務として「融資」サービスを提供しています。

商工中金の融資サービスの特徴は

- 高額な借り入れができる

- 低金利で借りられる

- 返済期間が長いため、返済がラク

などが挙げられます。

一方でデメリットとして

- 審査が厳しい

- 借入案で時間がかかる

- 来店が必須

というものが挙げられます。

高額な資金を低金利で調達しなければならない状況の、中堅企業にとっては、資金調達の選択肢として有望な金融機関である反面、少額な資金をすぐに調達しなければならない状況の、中小零細企業にとっては、なかなか審査が通らないハードルの高い金融機関と言えます。

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

おすすめビジネスローン!資金調達の専門家が「絶対」におすすめしたいビジネスローン・事業者ローン・商工ローンランキング

「商工中金の商工ローン(ビジネスローン)は、どんな融資条件で借りられますか?」

「商工中金の商工ローン(ビジネスローン)は、どんな基準で審査されますか?」